кризис

О РОССИИ замолвите слово. Спрашивали - отвечаем.

- 22 февраля 2019, 12:20

- |

«А гороскоп России у вас есть? А прогнозы когда будут?»

На что постоянно отвечаю: «И гороскоп России есть, и натальная карта РТС, и Мосбиржа тоже есть. Но нет времени их изучать, так как сам торгую американские акции, на астро прогнозы по США.»

И все же, время пришло, когда отвечаю на ваши запросы. Будут прогнозы для трейдеров РФ. И сейчас представлю некоторые из них.

Но прежде, немного истории...

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

“Ситуация довольно быстро ухудшается”: Европа становится “самым слабым звеном” в мире

- 21 февраля 2019, 18:45

- |

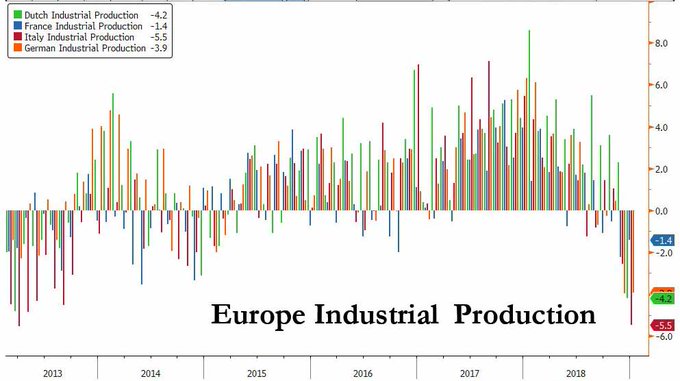

На прошлой неделе, взглянув на последние региональные данные по промышленному производству в европейских странах, мы (zerohedge) сделали простое наблюдение: пусть статистика по ВВП еще не подтвердила это, но Европа уже вошла в рецессию.

И спустя лишь несколько дней Bloomberg назвал Европу действительно самым слабым звеном в мире, и, возможно, экономическая ситуация в Европе в большей степени, чем торговая война между США и Китаем, “становится самой большой угрозой глобальному экономическому росту”.

В качестве доказательства Bloomberg приводит те же данные, которые мы озвучивали на прошлой неделе, а именно, что промышленное производство в еврозоне, охватывающей 19 стран, “падает самыми быстрыми темпами после финансового кризиса, и ухудшение спроса очевидно, поскольку регион оказывается зажатым между международными и внутренними проблемами”. По данным, опубликованным в среду, объем промышленного производства в еврозоне в декабре упал на 0,9% по сравнению с ноябрем, что вдвое превышает прогноз, в то время как годовой спад был самым стремительным с 2009 года.

( Читать дальше )

Золото — история повторилась!

- 20 февраля 2019, 11:57

- |

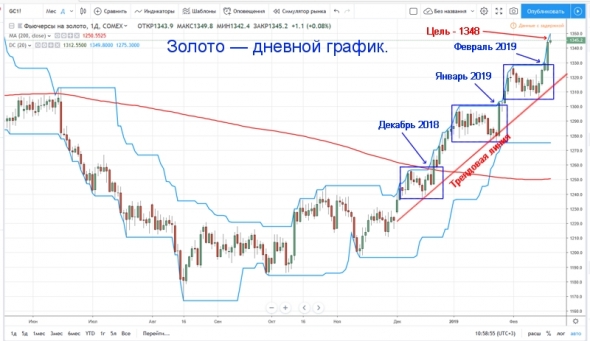

Как видно на скриншоте на момент прогноза цена на золото составляла 1299.7 долларов за тройскую унцию. Сейчас почти месяц спустя после моего прогноза цена поднялась почти до отметки 1350 долларов за тройскую унцию.

( Читать дальше )

Когда Америке - кирдык?

- 14 февраля 2019, 00:26

- |

Когда Америке - кирдык?

Каюк или кирдык?

Важный вопрос, на самом деле (без шуток).

Ведь если гегемон СГА рухнут, то мало не покажется никому (и нам, в том числе).

Прошу отвечать серьёзно. В смысле, хорошенько подумав… Положив на весы все «за» и «против»...

Заодно проявите свои аналитические способности.

Делайте свои ставки, голосуйте активно, прогнозисты бродяги :-)

PS. Сам ставлю на 2021г.

PPS. Победителя определим 1 января 2022 года.

Сохраняйте себе в «Избранное», через три года встретимся «на том же месте, в тот же час» ©

Итоги подведу. Надеюсь, не забуду...

S&P500. Движение к новому историческому максимуму.

- 11 февраля 2019, 17:29

- |

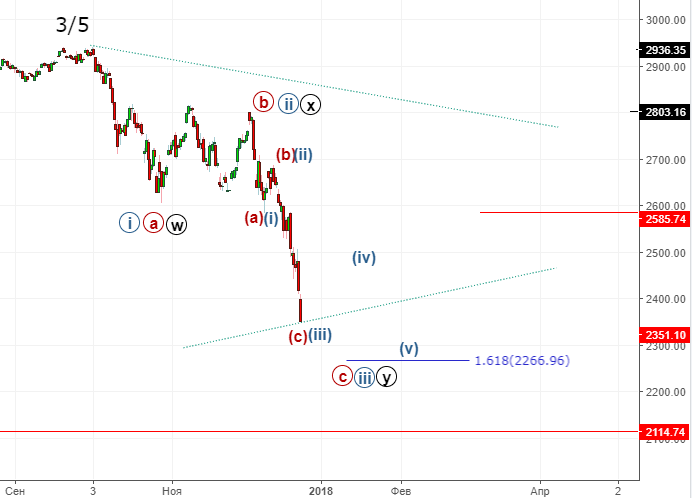

В последнем обновлении :S&P500 в новом году, мы склонялись к сценарию, что предновогодний обвал американского фондового рынка был только коррекцией и нас ждёт возобновление роста. На данный момент этот прогноз подтверждается.

Однако в конце декабря ситуация была не столь очевидной, в закрытом разделе ещё 26.12 была подробным образом рассмотрена среднесрочная и долгосрочная перспектива рынка.

На графике показаны три основных и один альтернативный (менее вероятный) сценарии.

Основной проблемой является интерпретация движения от 2936 до 2602, которое можно разметить как зигзаг и как импульс.

1. (синий вариант). Предполагает начало разворота. От 2803 выполняется волна iii (кружок) и после локальной коррекции

( Читать дальше )

Деградация продолжается

- 10 февраля 2019, 16:04

- |

Думаю, пришло время подвести некоторые экономические итоги прошедшего года, исходя из последней отчетности. Экономика нашей страны — это экономика контрастов, так что вперед! Для начала посмотрим на данные по торговому балансу:

В открытом доступе появились материалы Федеральной таможенной службы Российской Федерации. Из них следует, что положительное сальдо торгового баланса России по итогам 2018-го составило 211,6 миллиарда долларов, что в 1,6 раза (на 80,6 миллиарда долларов) превышает показатель за 2017 год. … Экспорт товаров из России вырос на 25,6% — до 452,1 миллиарда долларов, импорт — на 5,1%, до 240,5 миллиарда долларов.

Как и раньше, основой российского экспорта традиционно остались топливно-энергетические товары, доля которых даже выросла и составила 63,7% (в 2017 году этот показатель был 59,3%). Экспорт российской нефти вырос как за счет физического объема (коррекция сделки ОПЕК+, рост за отчетный период на 2,9%, или 260 миллионов тонн), так и за счет стоимостного выражения (прирост на 32%, или на 129 миллиардов долларов). Все очень неплохо и по газу: в частности, доходы «Газпрома» от экспорта газа в 2018-м выросли по сравнению с предыдущим годом более чем на четверть, на нешуточные 27%, и достигли 49,148 миллиарда долларов. Дала свои плоды и работа с угольной отраслью: экспорт Россией углей в 2018-м увеличился по сравнению с 2017 годом также больше чем на четверть и достиг весьма внушительных 17,03 миллиарда долларов.

( Читать дальше )

«О кризисе скором замолвите слово». Обобщение.

- 09 февраля 2019, 13:30

- |

Во первых строках: «кризис» (точнее «тема кризиса») — благодарная тема для заработка. Ужастик, чоуж. Поэтому «магедонщикам» (Левченко & Со) несть числа. Который год. И кризис, несомненно, будет. Он (повторюсь) «неизбежен как крах капитализма» ©. Ибо.

Но, «есть одно «но»» (здоровья, бодрости, силы досточтимому Нассиму Николасу)! Настоящий, а не «так себе» («технический») кризис случится вовсе не таким, каким его ждут и прогнозируют. Именно потому, что его ждут и прогнозируют. И набирают во все центробанки мира лучших специалистов по борьбе с тем, что прогнозируют. Поэтому смешны (раздражают) заунывные (но темпераментно поданные) рефрены аналитиков про то, что «никогда» (-дцать лет) «не было» «такого сочетания факторов/трендов, цифр, показателей и т.п.», что «очевидно свидетельствует»… Именно с этим то как раз и справятся. С издержками (что будет именоваться термином «коррекция»), но — справятся. И справляются. Ибо не дурнее «аналитиков». И доходы у них побольше. Словом, те, кто думают, что «камлание на стабильность» — чисто кремлевская фишка, сильно ошибаются. В современном мире много кто готов глотку (и не только) порвать супостату за покушение на стабильность (или ради стабильности). С одной поправкой — своего (!) электората. Вследствие того «джек пот», включающий такую опцию, как «долговые обязательства», скажем так — «склонен к увеличению».

Да, «обязательное уточнение»: все вышесказанное вовсе не «инвестиционная рекомендация», повод к набору рисков (акций/облигаций МММ, «Тантала» или ВТБ/ЛУКОйла какого, к примеру). Т. к. неотъемлемой опцией вышеуказанных специалистов по управлению активами является способность «высаживать пассажиров» (избавляться от балласта). Но! Без ущерба для стабильности (Молоха, Ваала и пр. «Уицилопочтли» наших дней). Высаживать будут. И — с разной степенью мастерства (вариант — «пенсионная реформа в РФ», потворство микрофинансовым организациям и т.п.). Высаживать будут балласт. Так что критерии отнесения к балласту являются куда более важными индикаторами, нежели «кривые графика за...». См., например, частную логику ув.Л.Морозовой: «Выбирайте компании, где мажоритарному акционеру нужны дивиденды». Касается не только РФ. «Глобализация-с», «Вашу Мать»....

Такие дела… Если что, то я о коррекции, пятничном росте NASDAQ, S & P и присвоении РФ инвестиционного рейтинга от Moody’s… И без труда можно набросать с десяток причин, как для роста, так и для падения фонды, как на кратко-, так и долго- срок....

Кризис перепроизводства в Китае и угроза начала нового мирового финансового кризиса.

- 07 февраля 2019, 11:05

- |

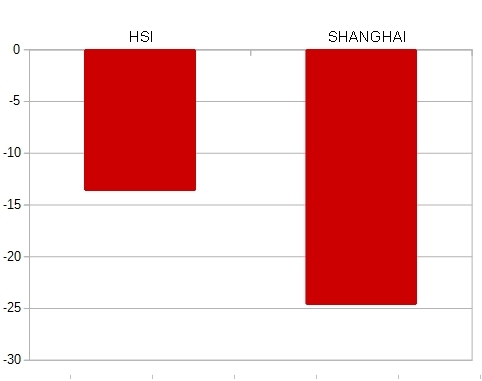

Диаграмма под заголовком показывает динамику закрытия Китайских фондовых индексов за уже прошедший 2018-ый год. И на них четко видно, что за прошлый год Китайские фондовые индексы обвалились в буквальном смысле этого слова. Так индекс Hang Seng Index (HSI) за прошлый год упал почти на 14%. В тоже время индекс Shanghai SE Composite Index (SHAGHAI) за прошлый год опустился ниже отметки в 23%.

Если посмотреть на месячный график индекса HSI, то становиться видно, что он падал непрерывно на протяжении шести месяцев с мая по октябрь 2018-го года. А само падение началось еще раньше в январе 2018-го года. И таким образом продлилось десять месяцев.

Так же при просмотре этого графика становиться видно, что в последний раз такое длинное падение было еще в 2015-ом году. Тогда индекс HSI падал пять месяцев подряд, а само падение длилось девять месяцев.

( Читать дальше )

Вот где стартует следующий кризис

- 05 февраля 2019, 17:23

- |

Предпосылки для ожидаемого финансового краха вполне обоснованы. Финансовые кризисы происходят регулярно. Так, они случались в 1987, 1994, 1998, 2000, 2007-08 годах. В среднем за последние тридцать лет это событие происходило примерно раз в пять лет. В течение последних десяти лет не было ни одного финансового кризиса, поэтому мир уже давно заждался его наступления. Кроме того, случается так, что каждый следующий кризис больше, чем предыдущий, и он требует бо́льших интервенций со стороны центральных банков.

Эта закономерность объясняется масштабом системы. В сложных динамических системах, таких как рынки капитала, риск является экспоненциальной функцией масштаба системы. Увеличение масштабов рынка коррелирует с экспоненциально бо́льшими рыночными крахами.

Это означает, что мы увидим рыночную панику, которая окажется намного масштабней, чем паника 2008 года.Сегодня системный риск более опасен, чем когда-либо, потому что сама система теперь стала больше. Благодаря вмешательствам центральных банков за последние 15 лет общий глобальный долг увеличился примерно на $150 трлн. Слишком-большие – чтобы-обанкротиться банки стали больше, чем когда-либо прежде, и теперь на их балансах числится бо́льшая доля общих активов банковской системы. Кроме того, они имеют гораздо бо́льшие позиции в деривативах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал