металлургия

Акция ММК, прогноз дивидендов и финансовых показателей за 2-й квартал 2021 года

- 16 мая 2021, 23:42

- |

ММК через два месяца 14-го июля опубликует производственный результаты и 22-го июля опубликует отчет МСФО. Ранее я делал прогноз финансовых показателей и дивидендов за 1-й квартал 2021 года и обнаружил, что средняя цена реализации в РФ растет с лагом в районе 1-1,5 месяца от индексных экспортных цен FOB черное море на г/к прокат.

Тем самым можно уже сейчас приступать к прогнозу показателей ММК не дожидаться 30-го июня или завершения 2-го отчетного квартала 2021.

Рассчитаем среднюю цену реализации — $892

Первым шагом возьмем экспортные цены на г/к прокат за последный квартал в FOB СНГ и Китай

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

ММК. Какова справедливая стоимость ?

- 04 апреля 2021, 19:30

- |

Что бы постараться ответить на данный вопрос, попробуем проанализировать бумагу MAGN со всех сторон.

Первым шагом, акции убеждаемся это дивидендная акция или акция роста ?

Для этого смотрим график с историческими показателями выручки и EBITDA в динамике поквартально.

И на первый взгляд видим, что выручка и EBITDA топчется на месте, несмотря на значительный CAPEX, к устойчивому росту не приводит.

У ММК, сейчас текущая дивидендная политика 100% от свободного денежного потока(FСF) или больше, если превышен CAPEX в 700$ мил.

Посмотрим график с FCF

( Читать дальше )

Финансовые эксперты высоко оценили производственные итоги «Норникеля»

- 29 января 2021, 17:09

- |

Крупнейший мировой производитель палладия и высокосортного никеля, а также крупный производитель платины и меди опубликовал итоговые показатели своей производственной деятельности за минувший год. Обнародованные данные получили мгновенную реакцию международных финансовых аналитиков.

В отчете «Норникеля» подчеркивается, что компании удалось не только достичь поставленных производственных задач, но даже добиться ощутимого превышения некоторых запланированных показателей — и все это вопреки нестабильной мировой экономической ситуации на фоне пандемии коронавируса, лихорадки на рынке, серьезным экологическим вызовам ушедшего года. Как раз достойный ответ ГМК различного рода экологическим трудностям отметили эксперты швейцарского Credit Suisse: «В настоящее время «Норильский никель» завершил основной этап ликвидации разлива и работает над рекультивацией загрязненной почвы и восстановлением нарушенной экосистемы. В дополнение к недавно объявленной остановке плавильных мощностей Кольской ГМК, группа добилась существенного прогресса в достижении целевых показателей по снижению выбросов серы в окружающую среду (снижение на 50% в 2020 году и ожидаемое снижение на 85% в 2021 году по сравнению с 2015 годом)».

( Читать дальше )

Сделать металлургическую промышленность страны полностью свободной от ископаемого топлива

- 29 января 2021, 11:31

- |

Технология заключается в замене коксующегося угля в качестве топлива для получения стали на водород, полученный к тому же «зелёным» способом, с помощью электролиза воды с использованием ВИЭ (ветряков и солнечных батарей). Продукция завода – так называемое прямовосстановленное, или губчатое, железо (DRI – Direct Reduced Iron) в форме окатышей или брикетов, которое впоследствии используется в качестве экологичной добавки к чёрному металлолому в типовой электропечи для выплавки стали. Предполагается, что такая технология в будущем полностью заменит традиционное доменно-конвертерное производство и сократит выбросы углекислого газа при производстве стали на 25%.

В цене продукт, выходит на 20–30% дороже. Здесь шведы работают на перспективу, это важно не только для шведской металлургии, но и для экономики в целом:

· во-первых, избавившись от доменных печей, многие из которых расположены в других странах, LKAB уже одним этим шагом существенно снизит общий углеродный след Швеции;

( Читать дальше )

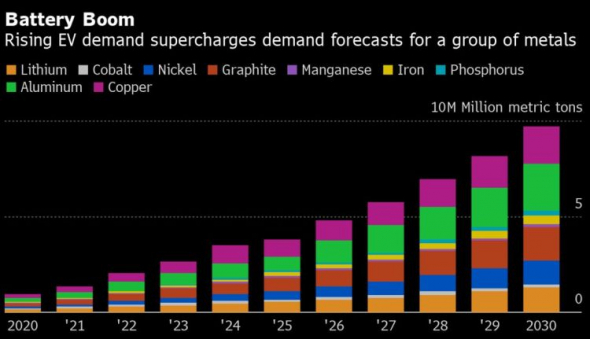

Электромобили и металлы...

- 16 января 2021, 08:24

- |

Да и авиационная промышленность, в случае улучшения эпидемиологической ситуации, опять начнёт потреблять больше кобальта.

Подорожанию никеля будут способствовать ещё и металлурги, которые используют его при производстве нержавеющей стали и этот металл уже вырос в цене на 60 % с марта 2020 года.

"ФИНАМ Премиум": онлайн-встреча с менеджментом «Северстали» и НЛМК (23.12.20 в 18:30)

- 22 декабря 2020, 11:48

- |

Мы продолжаем проводить серию прикладных онлайн-конференций для инвесторов в рамках проекта «ФИНАМ Премиум».

На ближайшей встрече, которая состоится 23 декабря в 18:30, обсудим текущее состояние и перспективы отечественной металлургии с представителями крупнейших металлургических компаний России.

Вопросы для обсуждения:

- «Зеленое производство»: модное направление или реальность?

- Какие угрозы для рынка создаст введение ЕС «углеродного налога», в том числе на импортную сталь?

- Рост цен на руду: как отразится на рентабельности компаний?

- Как влияют инфраструктурные нацпроекты на внутренний спрос на сталь?

- Продукция с высокой добавленной стоимостью: курс на маржинальность

- Как «Северсталь» и НЛМК оценивают влияние на EBITDA от роста ставок НДПИ на добычу железной руды?

⛏ Металлургия - как обстоят дела в отрасли?

- 26 октября 2020, 18:07

- |

⛏ Металлургия — как обстоят дела в отрасли?

📈 Отраслевой индекс металлов и добычи на «хаях». Первая тройка металлургов — НЛМК, Северсталь и ММK — составляют около 31% веса индекса. В большей степени рост отраслевого бенчмарка на 26% с начала года объясняется «ралли» в котировках золотодобытчиков, которые составляют 32% веса индекса. Для примера, акции Полюс и Polymetal с начала года выросли на 122% и 77% соответственно. У металлургов результаты скромнее: НЛМК +24%, Северсталь +13%, ММК -13%.

📺 Буквально вчера я провел в своем Instagram прямой эфир с экспертом из металлургической отрасли. Мой собеседник обрисовал индустрию в контексте supply chain: от сырья до конечной продукции. Разумеется, сделали особые акценты на перспективах отрасли, влиянии коронакризиса, а также поговорили про флагманскую тройку, которую я описал выше. Стоит заметить, что они одновременно и самые эффективные металлургические компании в мире. Эксперт дал нам видение «внутриотраслевой кухни», а также свое видение относительно перспектив индустрии. В целом, не буду дословно пересказывать эфир, советую вам просто посмотреть, особенно, если вы держите металлургов или по крайней мере к ним присматриваетесь.

( Читать дальше )

Ашинский Металлургический Завод. Краткий обзор в 4 частях.

- 25 сентября 2020, 01:11

- |

Пока на рынках творится безобразие, продолжаю изучать различные популярные и непопулярные компании на российском рынке...

$AMEZ. Часть 1. Таинственные владельцы.

Рассмотрим структуру акционерного капитала Ашинского Металлургического завода:

1️⃣С 2014 года 78 % компании принадлежит организациям с юридической пропиской на Кипре. К сожалению никаких данных, позволивших бы обнаружить реальных владеющих лиц в карточках компаний не указано. В каждой директор и секретарь один и тот же человек. Из интересного — у компании Wisegrass Investments Limited директор и секретарь ΑΓΓΕΛΟΣ ΚΑΨΗΣ, что в переводе на русский значит Ангел Горения- вот такая забавная деталь.

2️⃣С октября 2019 года с пакетом акций 0,9% появляется фирма ООО “Дата форум”, полностью подконтрольная $AMEZ👩👧. На сегодня ее доля составляет 1,5%

3️⃣Евстратов В.Г. председатель СД напрямую владеет 0,02% акций

4️⃣Нищих Андрей Александрович Заместитель председателя СД владеет ,0024%

( Читать дальше )

ЧМК , причина и следствие.

- 04 сентября 2020, 15:44

- |

🏭ЧМК, причина и следствие.

За время моего присутствия на бирже не раз наблюдал, как в один день📅 акции различных компаний росли в стоимости стремительно 📈, рождая в моем сознании разочарование😥, что не я тот счастливчик, который имеет +30% за день. Сегодня решил разобраться в чем причина таких скачков и возможно ли простому диванному эксперту-инвестору поучаствовать в подобных аттракционах невиданной щедрости. Первый пример который решил рассмотреть — $CHMK.

ЧМК рост акций📈 с 20.05.20 к 21.05.20 от 2232 р до 3050р. На мой взгляд бурный рост акций зачастую вызван какими-то значительными решениями органов управления🏛.

➖Идём на сайт раскрытия корпоративной информации. За весь 2020 год проведено масса советов директоров, количество решений принятых соответственно также впечатляет🧐. Большая часть решений касается каких-то сделок в отношении которых имеется заинтересованность(формулировка к каждой сделке), и информацию по ни одной из сделок решено не раскрывать.⁉️ Идём по датам ближе к маю, когда произошел рост. Видим 18, 19, 20 проводились собрания, принимались решения📝, информации по ним нет. 21 Число — с утра акции взлетели на +800 рублей📈📈, и можно увидеть на графике выросший по сравнению с предыдущими днями объем сделок +16к.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал