ммвБ

VSA, побарное чтение графиков

- 15 августа 2019, 19:40

- |

Начните практиковать чтение цены каждый день и вы откроете для себя много нового! Присоединяйтесь к нам! Запись на Курс Наставничество по ссылке: https://dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

Старт 01 ОКТЯБРЯ!

Подписывайтесь на мою страницу в ФБ — www.facebook.com/dkrasnovb

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Взгляд на рынок. ММВБ и Br. Trade Market

- 15 августа 2019, 14:12

- |

Российский рынок продолжает валиться без остановки, при этом, о том, что август будет коррекционным, я говорил ещё в середине июля. Правда рука дрогнула, и свои опционы пут я продал, как помните, в начале августа.

Учитывая силу падения и общий настрой рынка, провал, вероятно, продолжится с ближайшей целью на 2600 по МБ. Однако, спекулятивно шортить российский рынок от текущих уровней уже поздно, сейчас вероятен небольшой отскок, может быть, очередной тест снизу уровня 2650. Так что системные шорты я бы пока держал, спекулятивные закрывал в диапазоне 2610 – 2620, а если таковых нет, то не открывал бы пока.

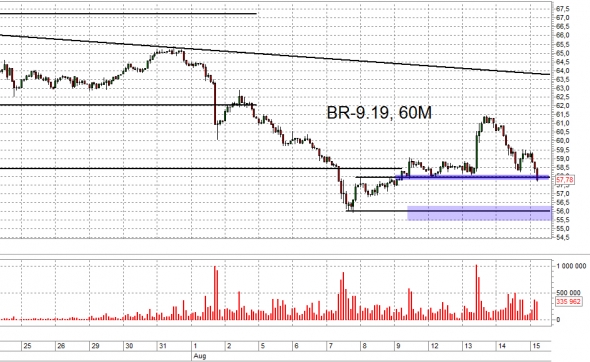

По нефти мы в данный момент тестируем уровень 58, от которого отскакивали на протяжении недели. То, что движение имеет целью, как минимум уровень 56, почти нет сомнений, главное, чтобы не развели на пробое 58. По возможности я бы заходил на ретесте, если конечно дадут такой подарок.

( Читать дальше )

Размышления у инвестиционного портфеля. Почему 440 тысяч рублей это очень много.

- 15 августа 2019, 06:35

- |

Вчера капитализация ММВБ составила примерно 44 триллиона рублей.

Владея портфелем акций на эту сумму укрупнённо можно считать что вы владеете 1/100миллионой долей российской экономики.

И даже Путин вам в этом помешать не может.

Смотрите на вещи небанально, и многое станет намного веселее и интереснее.

Шортил нефть, отбивал убытки

- 14 августа 2019, 23:04

- |

VSA, побарное чтение графиков

- 14 августа 2019, 19:22

- |

Начните практиковать чтение цены каждый день и вы откроете для себя много нового! Присоединяйтесь к нам! Запись на Курс Наставничество по ссылке: https://dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

Старт 01 ОКТЯБРЯ!

Подписывайтесь на мою страницу в ФБ — www.facebook.com/dkrasnovb

Ri разбор полётов

- 13 августа 2019, 22:35

- |

Если отбросить фундаментал (по сути новости, резкие движения), то движение рынка фьючерсов сводится к выносу на стопы.

Перейдем к картинкам.

Жёлтым обозначены уровни. Первый по хаю, второй по объёму в шпильке.

Как мы знаем, цену гонят на вынос стопов.

Поясню по уровням.

( Читать дальше )

Утренник инвестора: Финансовая отчетность за 1 полугодие 2019 года по компании ПАО “ВТБ”.

- 13 августа 2019, 15:23

- |

Чистые процентные доходы в первом полугодии 2019 года составили 213,6 млрд рублей по сравнению с 238,1 млрд рублей годом ранее. Несмотря на рост объемов кредитования в первом полугодии 2019 года, чистая процентная маржа за период составила 3,3% по сравнению с 4,1% за первое полугодие 2018 года. Стоимость фондирования в первом полугодии 2019 года выросла на 40 б.п. по сравнению с аналогичным периодом прошлого года до 5,3%, что способствовало росту процентных расходов на 25,1%, в то время как процентные доходы росли более медленными темпами — на уровне 10%, поскольку доходность активов, генерирующих процентный доход, оставалась на 30 б.п. ниже прошлогоднего значения.

Чистая прибыль в первом полугодии 2019 года сократилась на 23,0% по сравнению с аналогичным периодом прошлого года и составила 76,8 млрд рублей на фоне сужения чистой процентной маржи и отрицательной динамики по операциям с иностранной валютой. Если в первом случае более чем понятно почему произошло снижение процентных доходов, то во втором случае вызывает некоторое недоумение. В отчете о движение денежных средств указан убыток в размере 92,7 млрд. руб. по операциям с иностранной валютой. Как банк получил такой убыток не совсем понятно. К сожалению в консолидированной отчетности подробного описания по текущей статье расходов информации нет. Но можно предположить, что значительный убыток мог быть получен по списанию или обесценению активов, которые не раскрываются, а так же по валютной позиции (хедживая позиция). Многие аналитики уже писали про крупную позицию ВТБ на укрепление рубля, что должно было отразится на финансовой отчетности компании, но как оказалось многие ошибались или что-то не до конца учитывали. Не смотря на снижение чистой прибыли, менеджмент компании не стал понижать прогнозы по чистой прибыли компании, напомню группа ВТБ по итогам 2019 года планирует получить 200 млрд. руб. из них 50% планирует выплатить в виде дивидендов.

( Читать дальше )

Торговый план на 13.08.2019

- 13 августа 2019, 09:10

- |

Таки шалом!

В группе https://vk.com/simple_trade Вы найдёте: каждый понедельник OnLine обзоры срочного рынка ФОРТС, торговый план на день БЕСПЛАТНО, а также полезные статьи, недельные обзоры, публикации сделок, обсуждения и знания на основе личного опыта.

Присоединяйтесь! )

Br — не однозначная ситуация. Приоритет пока шорты. Уровни для работы 59, верхний и 57.9 нижний

RTS — возможен шорт от промежуточного уровня 130.000, либо на пробой 128.500

Sber — Вчера попытались выйти из проторговки вниз, пока без успешно, но скорее всего сегодня будет попытка номер 2. Уровни для работы 22.400, в случае длительного удержания в течение 2-4 часов можно рассмотреть лонг, либо на пробой 22.280 или 22.200

Si — сценарий не менялся. Лонг от уровней 65.400 либо 66.000

Eu — сценарий не менялся. Лонг от уровней 73.330 либо 74.250

( Читать дальше )

VSA, побарное чтение графиков

- 12 августа 2019, 21:08

- |

Подписывайтесь на мою страницу в ФБ — www.facebook.com/dkrasnovb

Будьте в волне биржевого потока! Скоро старт новой группы онлайн лекций курса «Наставничество» — 12 АВГУСТА!

Ссылка: dmitrykrasnov.com/on-lajn-kurs-nastavnichest

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал