недвижимостЬ

Пузырь на рынке недвижимости Японии 1980-х годов.

- 17 ноября 2023, 15:54

- |

Пузырь на рынке недвижимости Японии 1980-х годов.

В 1980-х годах ожидание роста цен на недвижимость заставило многих японских покупателей жилья чувствовать себя комфортно, взяв на себя огромные долги. И они сделали это, используя экзотические кредиты, которые требовали небольшого аванса и обещали низкие ежемесячные платежи. В Японии были так называемые кредиты трех поколений, ипотека сроком на 90 или даже 100 лет, которая позволяла покупателям распределять платежи в течение своей жизни, а также жизни своих детей и внуков.

На пике пузыря в Японии стоимость жизни в крупных городах стала недоступной для обычных работников. Многие из тех, кто избежал финансового краха, оказались запертыми в домах, которые они никогда не планировали использовать для постоянного проживания. После того как годы падения цен на землю снова сделали Токио более доступным, мало кто покупает дома в отдаленных пригородах. Это привело к ещё более резкому падению стоимости недвижимости отдаленных районах. Более низкие цены в Токио привели к буму строительства новых квартир в районах ближе к центру города, и это ещё может понизить спрос на пригороды. Крах пузыря лишил свободы выбора где жить. Целое поколение покупателей жилья застряло в дальних пригородах. Некоторые, тратят на дорогу 4-5 часов в день, мало времени на отдых и сон.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 36 )

Ипотека падает.

- 17 ноября 2023, 14:33

- |

В октябре выдача ипотеки в Сбере упала на 16% Всего за месяц банк выдал 133,5 тысячи жилищных кредитов (-14% за месяц) на 476,8 млрд рублей (-16% за месяц). При этом количество выданных ипотек сократилось почти во всех регионах России. Наибольшее сокращение отмечено в Новосибирской (-25%), Свердловской (-24%) и Челябинской (-23%) областях. Среди регионов без городов-миллионников больше всего спрос снизился в Хабаровском крае (-23%), Тюменской области (-23%) и Мордовии (-22%).

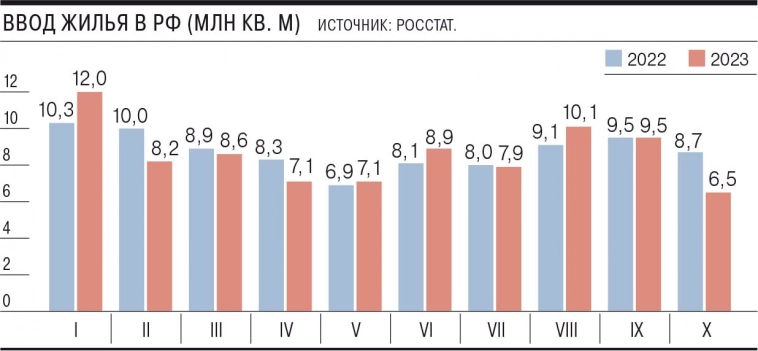

Ввод жилья в РФ.

- 17 ноября 2023, 14:12

- |

Пока глава Минстроя обещает Владимиру Путину рекордные 104 млн кв. м, ввод жилья в октябре составил 6,5 млн кв. м, что на 25% меньше показателя прошлого года, пишет «Коммерсант». Это также худший показатель с начала года из-за провала ввода ИЖС до 2 млн кв. м, что почти на 60% меньше, чем в том же месяце прошлого года, и практически втрое ниже, чем в сентябре этого (5,1 млн кв. м и 5,9 млн кв. м). За десять месяцев введено 48 млн кв. м ИЖС, что на 7,6% меньше, чем в прошлом году.

Как в действительности выросла недвижимость. Алаверды к выступлению Набиуллиной в ГД

- 17 ноября 2023, 13:44

- |

Но как же реально изменилась стоимость жилья в России без манипулирования депутатским сознанием?

Давайте вспомним:

в 2008ом году средняя стоимость новостроек была 52266 рублей (или 2156$), вторички -48729рубля (2100$)

Сегодня по данным ДомКлик первичка на октябрь-это 122340рублей (1374$) вторички-100958 (1134$) при курсе 89 рублей за бакс.

Со всей очевидностью реальная ценность жилья за 15 лет снизилась почти вдвое, кстати во многом благодаря выросшей конкуренции застройщиков желающих облагодетельствовать сограждан квадратными метрами. И это даже без учёта того, что доллар 2008го и доллар дня сегодняшнего это два разных по покупательной способности доллара… не в пользу сегодняшнего.

Поэтому, как говориться, меньше слушайте, а лучше кушайте!

Всем хороших выходных!

Будет ли в России спрос на жильё? Ответ зашифрован в картинках. Впрочем не сильно.

- 17 ноября 2023, 13:21

- |

Динамика цен на вторичке.

- 17 ноября 2023, 12:22

- |

Средние цены на готовое жильё растут уже девятый месяц подряд и в октябре составили 100,4 тыс. рублей. Из крупных регионов дешевеет жильё только в Питере Показатель превысил исторический максимум на 1,4% (+8,0% в годовом отношении). В 79 регионах за месяц цены на вторичное жилье выросли, при этом в 70 регионах был обновлён исторический максимум. Так, в Питере за год жильё на вторичном рынке снизилось на 1,4%, до 172,9 тысяч рублей. В остальных регионах падение не наблюдается. В целом похожая ситуация, как и на рынке первичного жилья.

Динамика цен на первичном рынке жилой недвижимости.

- 17 ноября 2023, 12:20

- |

В октябре средние цены на новостройки в России год к году выросли на 4,7% и достигли 142,7 тыс. рублей, при этом в Питере, Ленобласти и Московской области отмечается падение цен Месячный рост составил 2,2%. При этом цены на первичку выросли за месяц в 70 регионах, в 56 из них – обновили исторический максимум. Так, квадратный метр первички в Москве по итогам октября подорожал год к году на 4,6%, до 286,7 тыс. рублей, в то время как в Санкт-Петербурге и Ленобласти упал на 2,8% и 3,2% — до 212,4 тысяч рублей и 155 тысяч рублей соответственно. Из крупнейших регионов по объемам строительства сильнее всего выросли цены: • в Московской области – до 169,7 тыс. рублей • в Краснодарском крае – до 164,6 тыс. рублей • в Республике Башкортостан – до 117,7 тыс. рублей.

Набиуллина: за три года цены на новостройки выросли на 90%

- 16 ноября 2023, 19:54

- |

Подробнее — в материале «Ъ».

Идеальное время покупать вторичку в ипотеку! Как выглядят благоприятные моменты на рынке.

- 16 ноября 2023, 13:07

- |

Почему именно они:

1. Физики купившие квартиры по ДДУ года полтора-два назад предлагают существенный дисконт к текущим ценам застройщика. Ибо квартиру покупали они ещё «по тем ценам». Более того, над продавцами сейчас владеет страх-а вдруг вообще квартиру при таких ставках ипотеки не продать!!? Тем более на фоне нагоняемой Набиуллиной жути про «это надолго». И вы для них та соломинка, за которую он схватится… И у вас есть уникальная возможность сесть в машину времени и вернуться к «тем ценам».

2. Эти физики как правило исправно платили ипотеку, в любом случае сэкономив для вас полтора-два года платежей, которые бы вы платили по факту за воздух не несущий никакого дохода.

3.Получив ключи в ближайшее время вы сделаете ремонт. Как вы со всей очевидностью видите заходя в магазин инфляция, несмотря на мантры про таргетирование и прочую официальную чухню плотно заселилась на прилавках и никуда уходить не собирается. Поэтому во сколько вам обойдётся ремонт через года (а тем паче через два) не скажет даже победитель Битвы Экстрасенсов. Точнее не сможет сказать во сколько раз дороже.

( Читать дальше )

Россияне поставили рекорд за 10 лет по сделкам с недвижимостью в Испании — РБК

- 16 ноября 2023, 10:00

- |

Лидерами по числу сделок с испанской недвижимостью остаются граждане Великобритании: их доля от общего числа сделок составляет 9,6%. За ними идут жители Германии и Марокко — 8,1 и 7,3% соответственно. На долю россиян приходится 3,2%.

Подробнее на РБК:

www.rbc.ru/business/16/11/2023/6554935e9a7947492c14122a?utm_source=telegram&utm_medium=messenger

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал