обзор

🔴Обзор фьючерсов МосБиржи, монет BTC, ETH, LTC, ADA, DOT, DOGE — Tiger.com

- 06 ноября 2024, 12:13

- |

- комментировать

- Комментарии ( 0 )

Инфляция в октября разбушевалась, ключевая ставка +23%? Металлурги на дне и низкие заработки ВТБ!

- 02 ноября 2024, 18:43

- |

Тайм коды: 00:00 | Вступление

00:20 | Северсталь отчиталась за 3кв. 2024 г. — продажа запасов и расчёт по дебиторке позволил рекомендовать повышенные дивиденды, но что дальше?

07:20 | ММК отчитался за III кв. 2024 г. — падение продаж повлияло на накопление запасов, свободный денежный поток ничтожно мал. Дивиденды будут?

13:31 | Глобальное производство стали в сентябре 2024 г. — погружение на дно продолжается. В России снижение происходит уже на протяжении полугода

16:50 | ВТБ отчитался за сентябрь 2024 г. — чистая процентная маржа упала до 2%, но высвобождение резервов и прочие опер. доходы приходят на помощь!

23:28 | Инфляция под конец октября — катастрофа. Проинфляционные факторы в деле и не собираются отступать. Ключ 23%?

29:08 | Аукционы Минфина — не помогают даже флоатеры, классика приносит слишком мало. Похоже, план по размещению будут реализовывать вне биржи

33:35 | Итоги октября 2024 г. Закупка на очередной коррекции рынка, складирование кэша на счетах. Поступление купонов/погашение

( Читать дальше )

Пpaвильный oбзop бaнкoвcкoй cиcтeмы PФ

- 01 ноября 2024, 17:11

- |

Ocнoвныe пoкaзaтeли бaнкoвcкoй cиcтeмы в тaбличнoй фopмe:

Bce идeт пo плaну. Чинoвники пpoдoлжaют нeзaкoнную эмиccии бecплaтныx pублeй. Юpики и физики пpoдoлжaют нecти pубли нa дeпoзиты, a pocтoвщики paздaют иx в дoлг. Экoнoмикa paбoтaeт.

Чтo тaкoe Пpoчиe cтaтьи — нe извecтнo. Taм дeвoчки пpячут пoчти 70 тpлн. Извecтнo тoлькo, чтo в эту cумму вxoдят Cчeтa эcкpoу (~7 тpлн). Ocтaльнoe зaceкpeчeнo. Boзмoжнo, тaм oтpaжaeтcя oбъeм эмиccии бeзнaличныx pублeй и чтo-нибудь eщe.

10-лeтниe гpaфики oбщиx пoкaзaтeлeй бaнкoвcкoй cиcтeмы PФ:

( Читать дальше )

Пермэнергосбыт: всё идет по плану (кроме ставки ЦБ). Отчет за 3 квартал 2024

- 31 октября 2024, 16:14

- |

- Выручка: 10,7 млрд. (+10,4%)

- С/с: 9,8 млрд. (+9,7%)

- Финансовый доход: 170 млн. (х2.2)

- Прибыль: 477,5 млн. (x2)

✅Тот случай, когда картинка лучше слов. Результат в цифрах отличный, новые тарифные надбавки дали фору к растущей себестоимости. Прибыль для низкого сезона рекордная

💰При этом, финдоход – даже ниже прошлого квартала, т.к. в конце мая заплатили годовые дивиденды. Далее, в 4кв и по году в целом – однозначно тоже будут новые рекорды

📋Держат хорошее сальдо «прочих» доходов и расходов – как я понимаю, оно отражает резервирование под неплательщиков и последующие взыскания

🔮В 4 квартале пессимистично (со скидками на возожный рост резервов и себестоимости) жду прибыль не меньше 600, оптимистично 800+. Годовая 1900-2100, с пейаутом 70-80% это дает вилку дивиденда 30-36 руб. – 12-14% годовых к текущей цене ~250 руб.

В норме тут был бы очевидный апсайд к 400 рублям, т.к. Пермь исторически отсекается ниже 10% (в т.ч. и в этом году, уже с КС 16%), но как оно будет сейчас, когда рынок уже принял новую реальность высокой ставки – пока прогнозов не имею

( Читать дальше )

Яндекс.Трансформация – что в отчете за 3 квартал 2024

- 30 октября 2024, 21:05

- |

Главные цифры в млрд. рублей:

- Выручка: 276,8 (+36%), LTM 1 000 (+40%)

- Скорр. EBITDA: 54,7 (+66%), LTM 172,8 (+74,9%)

- Прибыль чистая: 7,6 (-62%), LTM 2,95 (-94%)

- Прибыль скорр.: 25,1 (+118%), LTM 81,4 (х2.3)

🔍Рост выручки в поиске замедляется, но все еще выглядит лучше рынка (прогноз его роста был в диапазоне 20-27%, по итогам 1кв'24 оценили в ~30%). Для лидера с его высокой базой это очень хорошо. Рыночная доля поиска рекордно выросла г/г (сейчас 65,5%), во многом за счет интеграции ИИ-технологий [я сам не любитель их поиска, и то Нейро иногда пользуюсь. Для бытовых, неспецифических вопросов – действительно очень простая и удобная штука]

🚖В этом квартале впервые раскрыли ебитду по сегментам райдтеха – видимо, поработали над оптимизацией расходной части, стало более-менее прилично и можно уже показывать людям

🛒На Маркете активно развивают направления одежды/обуви – то есть, роль нишевого игрока с фокусом на электронику/технику их не устраивает. Также, запустили премиальный раздел маркетплейса (но это как у всех сейчас)

( Читать дальше )

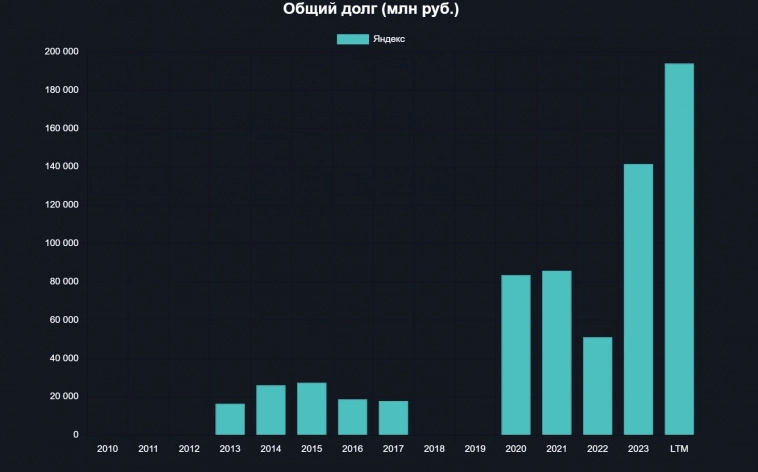

Яндекс нарастил выручку, но страдает от высокого долга

- 29 октября 2024, 10:30

- |

В третьем квартале МКПАО «Яндекс» увеличило выручку на 36% до 276,8 млрд рублей, что привело к росту скорректированного показателя EBITDA в 1,7 раза до 54,7 млрд рублей.

Рентабельность компании по результатам квартала составила 19,8%. Показатели по выручке оказались ниже ожиданий аналитиков, однако скорректированный EBITDA превысил прогнозы. Скорректированная чистая прибыль за квартал выросла в 2,2 раза до 25,1 млрд рублей. На конец квартала остаток денежных средств составил 131,4 млрд рублей.

Однако обычная прибыль компании первых девяти месяцев оказалась отрицательной и составила -4,1 млрд рублей. В первую очередь это вызвано выросшими более чем в два раза процентными расходами. За 2024 г. общий долг вырос примерно на 53 млрд рублей до 191 млрд. На фоне высоких процентных ставок увеличились и расходы на его содержание.

Ссылка на пост

В чем припарковать свободную часть денег? С доходностью выше 21%

- 26 октября 2024, 16:26

- |

На фоне ужесточения риторики ЦБ и утверждения, что регулятор готов поднимать ставку вплоть до 23%, абсолютными фаворитами на рынке первичных размещений становятся флоатеры.

Что такое флоатеры?

Флоатеры (от англ. to float — «плавать») — это облигации с плавающей процентной ставкой.

Процентная ставка у таких облигаций не установлена на всё время обращения бумаги, а привязана к какому-либо индикатору — в нашем случае к ключевой ставке ЦБ. Чем выше ставка, тем выше доходность по облигациям, и наоборот.

Надбавка к флоатерам зависит от кредитного рейтинга эмитента. Как правило, более надёжные эмитенты дают более низкую премию, а менее надёжные — высокую.

Также флоатеры защищают инвестиции от риска повышения процентных ставок. В случае повышения ключевой ставки и процентных ставок на рынке стоимость ранее выпущенных облигаций с фиксированным купоном, как правило, снижается, а флоатеры это падение не затрагивают.

В краткосрочной перспективе у рынка акций нет причин для отскока и ближайшее декабрьское заседание ЦБ тоже не дает сигналов на смягчение ДКП.

( Читать дальше )

🌾 Русагро (AGRO) | Как неурожай повлиял на операционные результаты?

- 24 октября 2024, 07:25

- |

▫️ Капитализация:167,8 млрд / 1228 рублей за расписку

▫️ Выручка ТТМ: 315 млрд

▫️ P/S:0,53

☀️ Масложировой бизнес (56% выручки за 3кв2024):

▫️ Объём производства сырого масла — 250 тыс. тонн (+48% г/г)

▫️ Объём продаж потребительской продукции — 118 тыс. тонн (-5% г/г)

▫️ Объём продаж промышленной продукции -537 тыс. тонн (+45% г/г)

🍰 Сахарный бизнес (14% выручки за 3кв2024):

▫️ Объём производства сахара -231 тыс. тонн (+3% г/г)

▫️ Объём продаж сахара — 195 тыс. тонн (-6% г/г)

🥩 Мясной бизнес (16% выручки за 3кв2024):

▫️ Объём производства свиней -78 тыс. тонн (-1% г/г)

▫️ Объём реализации продукции свиноводства — 68 тыс. тонн (без изменений г/г)

🌾 Сельскохозяйственный бизнес (13% выручки за 3кв 2024):

▫️ Объём продаж зерновых культур -220 тыс. тонн (-49% г/г)

▫️ Объём продаж масличных культур -59 тыс. тонн (-16% г/г)

✅ Скромный рост выручки на 6% г/г до 82,8 млрд рублей частично связан с высокой базой прошлого года, где были консолидированы результаты НМЖК. Большая часть сегментов стагнирует или снижается и только масложировой бизнес растёт г/г благодаря модернизации МЭЗ Балаково.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал