облигации

Новый выпуск облигаций "ФосАгро" (RU000A10A4S7)

- 22 ноября 2024, 10:20

- |

🔶 ПАО «ФосАгро»

▫️ Облигации: ФосАгро-БО-02-01

▫️ ISIN: RU000A10A4S7

▫️ Объем эмиссии: 20 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 23%

[формула: КС ЦБ + 2%]

▫️ Амортизация: нет

▫️ Дата размещения: 22.11.2024

▫️ Дата погашения: 27.10.2029

▫️ Возможность досрочного погашения (call): да

▫️ ⏳Оферта: 12.11.2026

Об эмитенте: «ФосАгро» – поставщик всех видов удобрений на российском рынке.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 0 )

Усиление негативных факторов (геополитика и ставка ЦБ) способны в ближайшие 1,5 месяца продавить котировки ОФЗ ниже, снова протестировав годовые минимумы по индексу RGBI - ПСБ

- 22 ноября 2024, 09:29

- |

Для рынка ОФЗ неделя завершается на минорной ноте – в четверг индекс RGBI снизился до 98,85 пунктов (доходность индекса выросла на 16 б.п. – до 18,63% годовых).

Усиление геополитической напряженности и сохранение инфляционного давления продолжают нивелировать позитив от ожиданий следующего года. Сегодня ожидаем закрытие гэпа по RGBI на отметке 98,63 пункта. В целом, усиление негативных факторов (геополитика и ставка ЦБ) способны в ближайшие 1,5 месяца продавить котировки ОФЗ-ПД ниже, снова протестировав годовые минимумы по индексу RGBI (96,3 пункта).

Пока глобально картина на 2025 год не меняется – ожидания начала цикла ослабления ДКП сохраняются. Текущее ухудшение конъюнктуры дает возможность плавного увеличения позиции облигаций с фиксированным купоном до целевой доли (до 20% портфеля).

Жирнющий купон 26,5%! Свежие облигации: Томск 34009

- 22 ноября 2024, 08:58

- |

КУчно пошли на рынок за нашими деньгами региональные эмитенты. На очереди — муниципальный выпуск города Томска. Сибиряки посмотрели на своих западных соседей из Новосибирска и тоже решили перехватить деньжат напрямую у населения, но не под модную плавающую ставку, а под старый добрый постоянный купон. Поэтому выпуск доступен ВСЕМ.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Энергоника, Новосибирская_обл., Брусника, ИКС_5, ПКБ, ФосАгро, ГТЛК, ГПБ_Финанс, АПРИ, Симпл, Альфа_Лизинг, Кокс, РусГидро, ЕвроТранс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺А теперь — погнали смотреть на новый выпуск г. Томска!

🏕️Эмитент: Администрация г. Томска

🗺️Томск — административный центр Томской области, расположен в восточной части Западной Сибири на берегу р. Томь. Старейший в Сибири крупный образовательный, научный и инновационный центр, насчитывающий 9 вузов и 15 НИИ.

( Читать дальше )

Более половины опрошенных участников конференции Эксперт РА в следующем году ждут волны дефолтов на облигационном рынке, причем 27% — уже в первой половине года – Ъ

- 22 ноября 2024, 08:40

- |

На фоне роста ключевой ставки до 21% и прогнозируемого увеличения до 22–23%, компании столкнулись с удорожанием обслуживания долгов. Ставки по корпоративным облигациям достигли 30–33% годовых для эмитентов с низким кредитным качеством.

За последние два года на рынке произошло более 40 дефолтов по облигациям на сумму 10 млрд руб., затронувших 80 тыс. инвесторов. В 2024 году дефолты допустили компании «Киви Финанс», «Русская контейнерная компания», «Росгеология» и другие. Прогнозы на 2025 год указывают на двукратный рост числа дефолтов.

Особую уязвимость проявляют компании с высокодоходными облигациями. Сохранение ставок на высоком уровне в течение 6–9 месяцев 2025 года значительно усложнит рефинансирование долгов. Пиковые погашения облигаций ожидаются в IV квартале 2024 года и весной 2025 года, что увеличивает риски для эмитентов.

Несмотря на волну дефолтов, их доля в общем объеме облигаций на рынке остается небольшой — около 1,8%. Системные изменения регулирования ЦБ отложены до 2025–2026 годов, что оставляет инвесторов уязвимыми.

( Читать дальше )

Активность российского бизнеса на бирже за 10 месяцев 2024 г. выросла на 40%. Наибольший интерес бизнеса сосредоточен на облигациях, составляющих 70% сделок, а также на денежном рынке – Ведомости

- 22 ноября 2024, 08:27

- |

За 10 месяцев 2024 года на Московской бирже сделки заключили 13 800 юридических лиц — на 40% больше, чем за весь 2023 год, сообщает биржа. Наибольший интерес бизнеса сосредоточен на облигациях, составляющих 70% сделок, а также на денежном рынке, где объем операций вырос на 41% и достиг 64,1 трлн руб.

Компании предпочитают краткосрочные инструменты для управления ликвидностью. Половина инвестиций юридических лиц направлена на суточные биржевые овернайты. Ставка рублевого репо (RUSFAR) на конец ноября составляет 20,62%, а по юаням — 19,86%. Популярностью пользуются сделки репо с клиринговым сертификатом участия (КСУ), которые позволяют фиксировать ставки выше депозитных.

Малый и средний бизнес активно использует репо в рублях и юанях, доля которого достигает 60–70% их портфелей. Более крупные компании диверсифицируют инвестиции через облигации, валюту и драгоценные металлы.

Несмотря на высокую доходность биржевых инструментов, депозиты остаются популярными среди бизнеса с коротким инвестиционным горизонтом. Производственные компании с мая 2024 года увеличивают вложения в биржевые инструменты, чтобы защититься от роста ключевой ставки.

( Читать дальше )

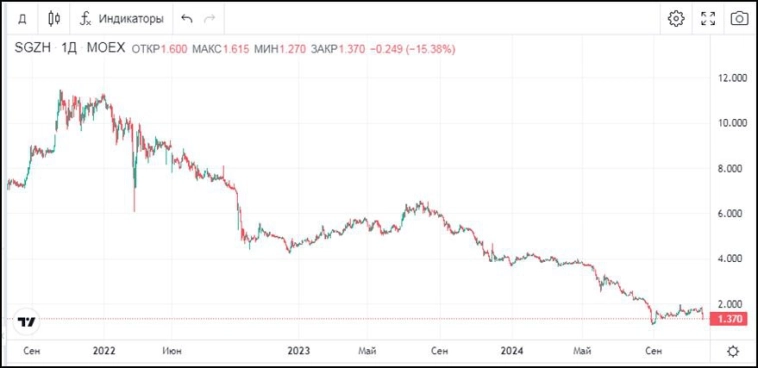

Сегежа и допэмиссия. Что дальше?

- 22 ноября 2024, 07:58

- |

Segezha Group — ведущий российский вертикально-интегрированный лесопромышленный холдинг с полным циклом лесозаготовки и переработки древесины.

В настоящее время компания имеет большую долговую нагрузку: на 30.09.24 общий объем чистого долга составил 143,5 млрд.р, чистый долг/EBITDA около 14х, свободный денежный поток остается отрицательным из-за убытков. Покрыть часть долга было решено за счет допэмиссии акций. Недавно стали известны параметры допэмиссии: компания намерена привлечь до 101 млрд р. с помощью размещения акций по 1,8 р. за штуку. В ходе допэмиссии часть акций выкупит мажоритарный акционер АФК Система.

В сентябре рейтинговое агентство «Эксперт РА» понизило рейтинг Сегежи до до уровня ruВВ+, прогноз по рейтингу развивающийся. Такой рейтинг был установлен в связи с ухудшением долговой и процентной нагрузок по сравнению с датой последнего пересмотра рейтинга, вызванных снижением показателя EBITDA группы на фоне общего спада в отрасли и ростом стоимости заемного финансирования.

( Читать дальше )

Пассивный доход моего портфеля превысил 52 000 рублей в месяц — новый рекорд

- 22 ноября 2024, 07:42

- |

Мой портфель, который я формирую уже более трёх лет, перешагнул отметку в 5 млн рублей. Посчитал, какой пассивный доход он генерирует. Другими словами — фантазирую, какой выходит кэшфлоу за год и в среднем за месяц.

В ноябре я пополнял портфель на 238 000 рублей, именно по столько нужно пополнять до конца года, чтобы за 2024 год пополнить на 2,4 млн. Портфель перешагнул через отметку в 5 млн, даже чуть больше, но волатильность такая, что сложно сказать, сколько будет на конец месяца.

У меня есть в составном портфеле депозит, облигации, бумажная недвижимость и акции, ещё у меня есть телеграм-канал, залетайте. С небольшим округлением в меньшую сторону посчитал, что получается.

Более точная стоимость портфеля будет 1 декабря, а вот тут данные от 1 ноября.

1. Депозит

Сейчас депозит около 1,12 млн, за 7 месяцев он даст около 70 000, налогом облагаться не будет, доход слишком маленький. Вклад под 10% (12% с капитализацией) от июня 2022 года на 3 года, как раз полгода завершится срок. В июне 2025 переложу, предположительно, под 15%. Итого будет 150 000.

( Читать дальше )

Рекордные 26,5% годовых по облигациям Томска

- 22 ноября 2024, 07:37

- |

Новые реалии диктуют новые условия заимствования на фондовом рынке. Из регионов нашей большой страны Томская область планирует установить новый годовой рекорд среди субъектов федерации по доходности выпуска облигаций — до 26,5%. Давайте разбираться.

📌Дата размещения — 28.11.2024г.

📌Дата погашения — 12.12.2026г. — выпуск всего лишь на два года, короче остальных субфедеральных размещений.

📌Объем эмиссии — 1 200 000 000 рублей. На данный момент облигационные займы Томска составляют лишь 500 млн. рублей.

💰Размер купона — фиксированный на весь период размещения. Ориентир первого купона установлен в диапазоне от 24,5 до 26,5 процентов. Отличная золотая доходность для облигаций с минимальными рисками. Скорее всего по максимальному значению диапазона размещаться не будут, но на медианную доходность рассчитывать вполне можно. Хотя даже нижняя граница выглядит вполне прилично.

📌Выплата купонов — ежемесячно. Жирный плюс к высокой доходности.

( Читать дальше )

БКС-банк рекомендовал клиентам приостановить переводы в валюте после введения санкций со стороны США – Ведомости

- 22 ноября 2024, 07:09

- |

БКС-банк рекомендует клиентам приостановить переводы в валюте после введения санкций со стороны США. Об этом кредитная организация сообщила в своем Telegram-канале.

«Мы рекомендуем в связи с введенными санкционными ограничениями и из-за риска блокировки средств на корсчетах банков-корреспондентов за рубежом приостановить переводы в валюте. В кризисных ситуациях высока вероятность необдуманных действий, поэтому пользуйтесь только официальными источниками информации для принятия решений», – говорится в сообщении банка.

Источник: www.vedomosti.ru/finance/news/2024/11/21/1076611-bks-bank-rekomendoval-klientam?from=copy_text

Грозит ли фондовому рынку повышение ключевой ставки в декабре? Или почему сейчас, видимо, время покупать, а не продавать

- 22 ноября 2024, 06:46

- |

20 декабря – дата планового решения по ключевой ставке. • Консенсус большинства мнений: ставка будет повышена до 23% с сегодняшних 21%.

В среду вечером Росстат обновил данные по инфляции: недельный рост цен ускорился до 0,37%.

И запустил волну. • Едва ли не каждый первый комментарий в аналитической ленте Финама – про наше всё, про рост ключевой ставки (на иллюстрации – заголовки комментариев за вечер среды и четверг).

Рынок акций шагнул дальше вниз. Рынок облигаций, было остановившийся, тоже.

• До ставки еще почти месяц. Мучительный месяц падения?

• Вот как бы не наоборот. Даже несмотря на вчерашнее обращение В. В. Путина, его выступления теперь редко вызывают на фондовым рынке энтузиазм.

Предыдущее повышение КС 25 октября, с 19 до 21%, привело к обвалам акций и облигаций. Хоть и тогда предполагали, что ставка будет поднята, однако в котировки подъем, получается, не был заложен.

Но • рынок наблюдателен. И на сей раз приготовился / упал заранее. Вероятно, с излишним запасом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал