облигации

Главное на рынке облигаций на 24.09.2024

- 24 сентября 2024, 10:23

- |

- «Рольф» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии 001P-03 объемом 500 млн рублей. Регистрационный номер — 4B02-03-16689-A-001P. Бумаги включены во Второй уровень котировального списка. Ставка 1-го купона установлена на уровне 22% годовых. Ставки последующих купонов будут рассчитываться по формуле: КС плюс 3% годовых. Сбор заявок на выпуск прошел 19 сентября. Организатор — Газпромбанк. Эмитент имеет кредитный рейтинг ruA с развивающимся прогнозом от «Эксперт РА».

- «Евротранс» 25 сентября начнет размещение пятилетних облигаций серии 01 объемом 3 млрд рублей. Ставка 1-го купона установлена на уровне 22% годовых. Ставки 2-24-го купонов будут рассчитываться по формуле: ключевая ставка Банка России плюс 3% годовых. Купоны ежемесячные. Эмитент имеет кредитный рейтинг А-(RU) со стабильным прогнозом от АКРА.

- «Парк Сказка» планирует в конце сентября провести сбор заявок на трехлетние облигации серии БО-П01 с офертой через два года объемом 300 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов за 23.09.2024

- 24 сентября 2024, 10:12

- |

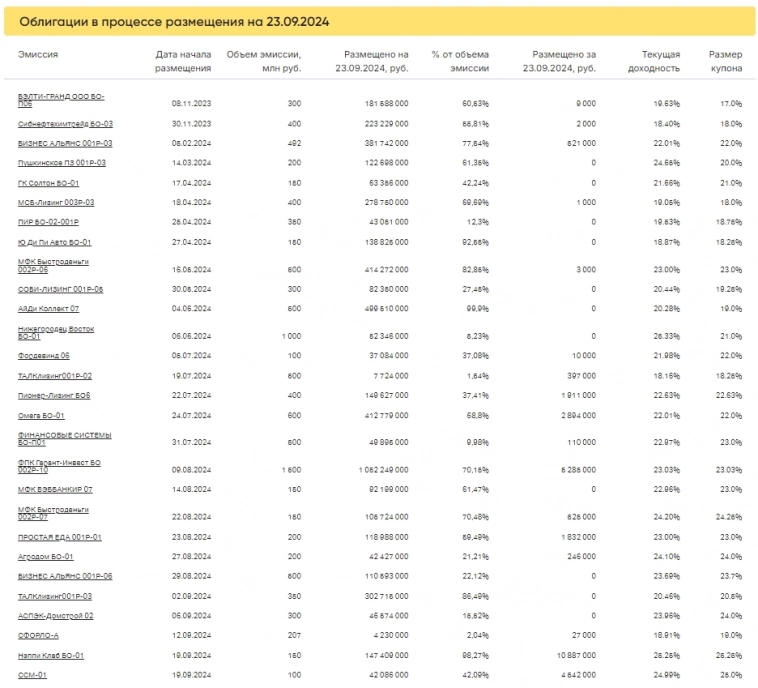

Коротко о торгах на первичном рынке

23 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 450 выпускам составил 1091,7 млн рублей, средневзвешенная доходность — 20,19%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

АО «НФК-СИ» установило ставку 21-го купонного периода по облигациям второго выпуска

- 24 сентября 2024, 09:29

- |

23 сентября 2024 г. АО «НФК-СИ» установило ставку 21-го купонного периода по облигациям второго выпуска (4-02-10707-P-001P) в размере 25% годовых, выплата на одну облигацию составит 20,55 руб. Дата начала купонного периода – 23 сентября 2025 г., дата выплаты купона – 23 октября 2025 г.

Выплаты по облигациям АО «НФК-СИ» могут производиться как на брокерский счет инвестора, так и на его банковский счет без посредничества брокеров и депозитариев. Эмитент является налоговым агентом и самостоятельно удерживает НДФЛ.

Облигации АО «НФК-СИ» доступны для приобретения на финплатформе Маркетплейс ВТБ Регистратор: https://bonds2.nfksi.ru/

Раскрытие информации: https://disclosure.skrin.ru/ShowMessage.asp?id=36&eid=232450&agency=7

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Всем БОЛЬНЫМ - по 22,5% годовых! Новые облигации Поликлиника ру 001Р-01

- 24 сентября 2024, 09:04

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ЯТЭК, ВИС Финанс, Якутия, АО Рольф, Алроса, АФ Банк, МСП Банк, Т-Финанс, НКНХ, ФосАгро, РУСАЛ.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🩺А теперь — почапали смотреть на дебютный выпуск Поликлиника.ру!

🏥Эмитент: ООО «Медцентр „Поликлиника.ру“

🩺Медицинский центр „Поликлиника.ру“ — главная операционная компания группы „Поликлиника.ру“, сети из 11 многопрофильных медцентров в Москве. В клиниках оказываются все виды медицинских услуг — 40 направлений лечения и диагностики. Имеется собственный операционный блок со стационаром, круглосуточный травмпункт, работает служба вызова врача на дом.

( Читать дальше )

Замещающие облигации - квазивалютный актив

- 24 сентября 2024, 08:51

- |

Статьи появляются сначала на основном канале на Дзене " Финансы без романсов"

dzen.ru/finansromas?share_to=link

Через какое-то время дублируются сюда, но не все — есть и обратный процесс.

______________________________

Ну дальше по теме — извиняюсь — будут в основном общеизвестные моменты — время с 2022 г. уже прошло достаточно — больше для себя структурирую — так как имел (имею) некоторые выпуски и в этой теме с самого начала — держал в фокусе внимания.

Это относительно новый инструмент на российском фондовом рынке, появившийся в 2022 г. вынуждено после введения антироссийских санкций. Не освещали эту тему ранее — хотели посмотреть, как будет происходить весь процесс замещения и какие могут быть сюрпризы.

Дата написания статьи: 21.09.2024 г.

«Замещайки» это ценные бумаги, которые выпускаются вместо еврооблигаций российских компаний, заблокированных в зарубежных депозитариях из-за санкций и ограничений.

Замещение продолжается до сих пор у отдельных эмитентов, в т.ч. этапами, но уже больший объём замещен и торгуется в российском контуре через Мосбиржу.

( Читать дальше )

💊Поликлиника.ру: дед, пей таблетки, а то забудешь пароль от интернет-банка 🎅

- 24 сентября 2024, 07:37

- |

Дебютный выпуск облигаций. 22,5% — аппетитно 😋 Смотрим, что за этим спрятано…

Рост ставок пагубно сказывается на рынке ВДО: небольшим компаниям сложнее привлечь финансирование, а рост долговой нагрузки бьет по бизнесу. Зачем рисковать в ВДО, когда первый эшелон дает 19-20%?

Но мы продолжим искать 💎 Присоединяйтесь!

О выпуске

Дебютный выход на биржу. 22,5% ежемесячно на 3 года с правом эмитента досрочного погашения через полтора года. Неплохой рейтинг (ВВВ+ от НКР) и очень неплохой купон

( Читать дальше )

21,75% на газопроводе. Свежие облигации: ЯТЭК на размещении

- 24 сентября 2024, 07:29

- |

«А у нас газопровод, вот!» — так гласит древняя якутская поговорка. Также якуты едят мороженое, чтобы согреться. А ещё якуты снова идут к нам за деньгами. Смотрим новый выпуск облигаций (флоатеров) Якутской топливно-энергетической компании.

Что ещё по свежим флоатерам: Рольф, Т-Финанс, Русал, Камаз, Whoosh, Балтийский Лизинг, Интерлизинг, Трансконтейнер. Дальше — больше, не пропустите.

Объём выпуска — 1,5 млрд рублей. 3 года. Ориентир купона: КС+2,75%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A от АКРА (март 2024).

ЯТЭК — основное и старейшее газодобывающее предприятие Республики Саха (Якутия) с 1967 года, работает в экстремальных климатических условиях. За время существования ЯТЭК потребителям Якутии было поставлено более 59 млрд м³ природного газа.

- Выпуск: ЯТЭК-001Р-04

- Объём: 1,5 млрд рублей

- Начало размещения: 30 сентября (сбор заявок до 25 сентября)

- Срок: 3 года

- Купонная доходность: до КС+2,75%

- Выплаты: 12 раз в год

( Читать дальше )

Сбербанк 30 сентября начнет размещение выпуска облигаций на ₽2 млрд по цене 50% от номинала – Интерфакс

- 24 сентября 2024, 07:04

- |

ПАО «Сбербанк России» 30 сентября начнет размещение выпуска 5-летних облигаций серии 001Р-SBERD2 объемом 2 млрд руб. по цене 50% от номинала, сообщил эмитент.

Размещение продлится три рабочих дня. Номинальная стоимость бондов — 1 тыс. руб. Московская биржа зарегистрировала выпуск под номером 4B02-679-01481-B-001P и включила его во второй уровень котировального списка.

В настоящее время в обращении находятся 356 выпусков биржевых облигаций ПАО «Сбербанк России», включая инвестиционные, на 567,2 млрд рублей и два выпуска субординированных облигаций на 63,6 млрд рублей.

Источник: www.interfax.ru/business/983341

Тактика нашего управления на рынках ВДО, акций и денег

- 24 сентября 2024, 06:55

- |

• ВДО

o Обоснованно надеемся, что в ближайшие 6 месяцев портфели ВДО под нашим управлением будут лучше депозитов (на данный момент у них ~13-14% за последние 12 мес., незначительный проигрыш средней ставке депозита за это время).

o Ждем продолжения или усиления давления на рынок облигаций. И от растущей ключевой ставки (ЦБ не исключает подъема до 20%), и от растущих дефолтных рисков из-за сложностей с перекредитованием.

o Однако считаем, что риски во многом учтены рынком. Так, средняя доходность к погашению облигаций, входящих в наши портфели ВДО, сейчас около 27,5% (при среднем кредитном рейтинге «BBB-»). Это превышает нынешнее значение КС в 1,45 раза. Оцениваем запас как достаточный и на случай дальнейшего повышения КС, и на случай всплеска дефолтов.

o Большая доля денег в РЕПО с ЦК (эффективная доходность превышает 20% годовых), около 40% от активов, повышает кредитный рейтинг портфелей (с ее учетом он около «А») без значимого снижения результативности и дает им короткую дюрацию, 0,6-0,7 года. Что в свою очередь минимизирует волатильность. И делает результат максимально предсказуемым.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал