объемы

Роботы. Тренд, консолидация и коррекция. Рассуждение и вопросы.

- 20 ноября 2016, 20:38

- |

Эта тема близка программистам роботов.

Основной вопрос к ним.

Правильно ли я понимаю, что тренд изменяется когда на рынке проскакивают объёмы больше, чем на консолидации и коррекции?

Консолидация средние объёмы, но ниже, чем на коррекции?

Объёмы на коррекции выше, чем на консолидации, но ниже чем на изменении тренда?

Принцип анализа роботов ситуации на котировках зависит от объёмов, позиции и их количества?

Мне видятся роботы примерно так, но полностью роботов автоматизировать невозможно, т.к. глобально политика в котировках производная и каждый день может случиться что угодно. Поэтому я считаю, что роботы в трейдинге вещь безусловно полезная, но нужно следить за ситуацией в мире и быть готовым перейти в ручной режим.

Не сомневаюсь, что могу ошибаться, если вы меня поправите — буду благодарен.

С вами был Scorpio.

- комментировать

- ★1

- Комментарии ( 0 )

Индекс S&P 500 в 3D: растем или неопределенность ?

- 20 ноября 2016, 13:08

- |

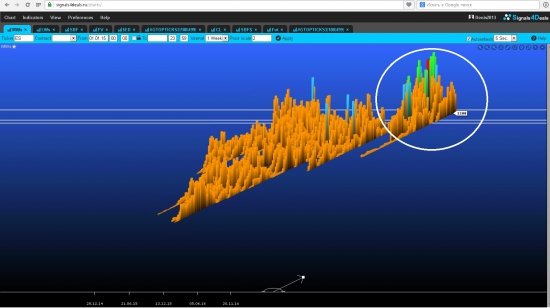

Пятница закончилась на цене 2180, будем делать новый максимум на следующей недели или начнем срываться вниз ?

Судя по объемному уровню 2156/2146 (скрин 1) стоит искать покупки от него, если пробьет выходить по стопу

Скрин1: ссылка на скрин с лучшим разрешением http://pastenow.ru/25ceff2b35bf41de31b2d107c9e637cd

Видим что пробой уровня 2124 в июле 2016 был протестирован неоднократно, что удивляет так это объем который был за эти 4 месяца

Особенно наглядно видно объем торгов в 3D представлении когда объем отражен в высоту (скрин 2)

Скрин 2: ссылка http://pastenow.ru/c63e0554e4dc9adebd85e75afc25a498

( Читать дальше )

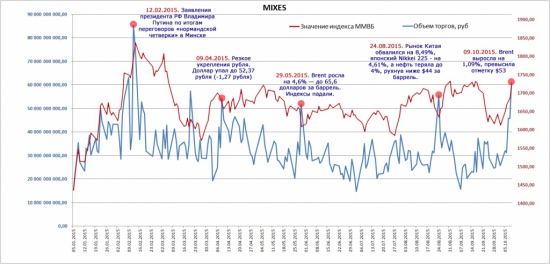

Объемов торгов по индексу ММВБ

- 10 ноября 2016, 20:25

- |

Последний раз такое было 12.02.2015 года, почти два года назад, когда В.Путин заявил об итогах переговоров «Нормандской четверки» в Минске

( Читать дальше )

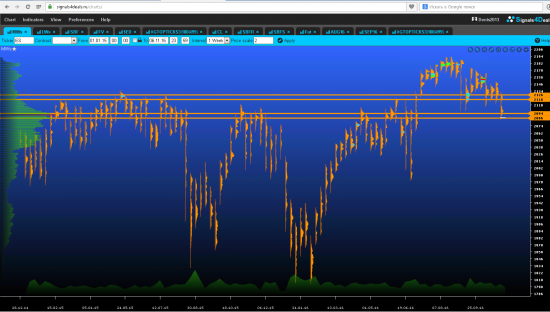

Неужели S&P500 посыпался ?

- 03 ноября 2016, 09:48

- |

Судя по объемам по S&P 500 то индекс начинает сыпаться, с другой стороны вышел на максимальные уровни объемов за 2 года

Такую поддержку если пробьет то точно можно ждать похода вниз...

http://pastenow.ru/15TU1

Глядишь на эту картину и думаешь: а может и вправду Трамп победит и все это как пролог — повышение ставок, схлопывание пузыря на американских акциях ...

Разные объемы американских акций на разных ресурсах

- 12 октября 2016, 16:22

- |

Опционы на пшеницу, кукурузу, сою на CBOT. Влияние отчетов на фьючерсы

- 01 октября 2016, 22:30

- |

В ролике я показал как реагируют фьючерсы и опционы в ожидании отчетов до и после. Какие объемы по фьючерсам прошли. Пример несколько сделок на опционах — дорогие премии и дешевые. Торговля на товарных рынках происходит с хедж фондами и маркет-мейкерами, а не частными трейдерами. Перевод части отчета.

С уважением!

О том, что движет цену и немножко про нефть.

- 13 августа 2016, 03:59

- |

Вот уже 2 года и 3 месяца, как я пришёл на рынок, точнее в спекулянты. Инвестором я стал чуть раньше.

Опишу всё в таком порядке, как мне приходило это в голову (по теме заголовка).

Для меня никогда не было секретом, что цену движут условия сформировавшиеся вокруг предмета торга и деньги.

Торгуя фьючерсами, мы не всегда представляем и знаем, какие условия сформировались вокруг выбранного нами инструмента, а вот количество денег мы можем легко отслеживать. Стандартные терминалы брокеров позволяют видеть количество денег прошедшее за определённое время (вертикальный объём), платные и некоторые бесплатные предлагают видеть сколько денег прошло по конкретной цене за конкретное время (горизонтальные объёмы, кластерные и т.д.).

В первые полтора года я не уделял объёмам почти никакого внимания, хотя регулярно смотрел на них :) В спекуляциях торговал индюки и «чуйку», в инвестировании ФА (годовую отчётность компаний). В то время мне представлялось, что цену рисует тот, у кого больше денег чем у всех остальных. Мне оставалось это принять и пытаться встать в том же направлении что и «крупняк». Однако, это было больше похоже на угадайку. Тогда я задумался о горизонтальных объёмах — ведь если кто-то может удержать цену или напротив толкнуть её в каком-то направлении, то это должно быть видно именно на горизонтальных объёмах.

В то время я только слышал о таких объёмах, но не понимал что к чему. Прошёл обучение у одного из гуру горизонтальных объёмов, купил терминал, более менее разобрался чего и как. После того момента прошло уже больше полугода и только сейчас ко мне начало приходить осознание каким же образом строятся уровни поддержки и сопротивления, и как они отрабатывают. (Да-да, именно те, которые вы все видите истроите на ствоих графиках).

Теперь об «условиях». Те, кто их формирует или узнает первыми, имеют преимущество перед всеми остальными участниками рынка. А мы, смерды, можем только видеть это на истории. Прекрасный пример — нефть. Основные покупки прошли ещё в прошлую среду и пятницу (03/08 и 05/08) в районе $42 и $44, а в этот четверг (11/08) на «новости» подключили и обобрали толпу (вы только вспомните сколько прогнозов было на прошлой и этой неделе о том, что идём на новые лои т.д. и т.п. Я и сам шортил во вторник и среду).

Увидимся на 49. Всем хороших выходных.

Акции Herbalife Ltd. (HLF)

- 17 июля 2016, 13:25

- |

Средний объем составляет 1 202 075 в день. За пятницу он был превышен в 29.4 раза и составил 35 318 602. Такой объем составляет 38% от всех акций HLF, находящихся в обращении на бирже. Наблюдалась высокая активность на опционном рынке. Средний уровень сделок по опционам составляет 16 654, а за пятницу 15 июля он был превышен в 3.5 раза и составил 58 158. Открытый интерес несколько выше среднего: 294 872 против среднего OI 257 226. Значит, большая часть сделок с опционами была внутридневной торговлей.

Для Першинг фонда Билла Акмана, владеющего «короткими» позициями по акциям HLF на $1 млрд. это был болезненный рост. Но Акман в конечном счете может быть прав. FTC требует, чтобы Herbalife работал «законно» с момента достижения соглашения. Компания решила рассчитаться выплатой компенсации в $200 миллионов. Дополнительно компания оплатила $3 млн за урегулирование расследование против компании, осуществляющееся офисом генерального прокурора штата Иллинойс. Таким образом, компания разрешила свои проблемы с проводимыми против нее расследованиями.

( Читать дальше )

Нефть и спреды: Объемы из спредов нашлись в объемах фьючерсов

- 16 июля 2016, 14:05

- |

Вводная

Для всех кто читал пост «Нефть: Откуда объемы? Из спредов вестимо..», ссылка http://smart-lab.ru/blog/338943.php, думаю обратили внимание, что в ходе дискуссии, а попадают ли объемы из спреда в объемы фьючерса, было 2 скрина с объемами во фронтальном фьючерсе по нефти (АВГ16) и фронтальном спреде по нефти (АВН16-СЕН16), на основе которых был сделан вывод, что вроде бы объемы не попадают сразу, а попадают в конце дня и поэтому объемы из спреда не должны существенно влиять на фьючерсы.

Так вот это не так, по итогам всех исследований этой темы оказалось, что объемы спредов есть в объемах фьючерсов и появляются они там в момент сделки на спредах. Об этом собственно и пост.

Немного истории вопроса

Привожу те самые 2 скрина, на которых явно видна разница в объемах между спредами и фьючерсами.

Скрин 1. Объем в спреде нефти АВГ16-СЕН16 13.07.2016 в 14:28:15 до 14:28:29, т.е. в 15 сек.интервале

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал