опек+

Цена не бережет сланец США.

- 07 июля 2017, 11:56

- |

Отскок начатый 21 июня от 42 долларов до 47.3 долларов США за баррель закончился 4 июля. Это составило около 50 процентов уровня фибоначчи от медвежьего тренда начатого 25 мая.

Фундаментально это означает, что цена не поддерживает развитие сланцевой промышленности в США, а настроена на решение проблемы глобального перенасыщения на мировом рынке запасов нефти. Учитывая тот факт, что в предпоследнем отчете от министерства энергетики США производство в США снизилось на 100 000 баррелей, при цене нефти в 42 доллара за баррель. Можно предположить, что некоторые предприятия сланцевой промышленности не выдерживают ценовой нагрузки и решают останавливать свои буровые. Это предположение подтверждает сообщение от СМИ Америки о первом снижении за 23 недели буровых вышек, минус 1 буровая.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Цены на нефть упали на 1%

- 07 июля 2017, 07:53

- |

Фьючерсы на сырую нефть в США в Западном Техасе (WTI) составляли 44,95 доллара за баррель, что на 57 центов, или 1,3 процента.

Новости роста производства перевешивают позитивные настроения от падения запасов сырой нефти и бензина в Соединенных Штатах.

«Цены на нефть изначально были сильнее отставания от ожидаемого сокращения запасов… Однако изобилие было недолгим, так как рынок обратил внимание на еще один рост производства в США», — сказал в пятницу банк ANZ.

Согласно данным Управления по энергетической информации США (EIA), запасы сырой нефти в США упали на 6,3 млн. баррелей в неделю до 30 июня до 502,9 млн баррелей. Запасы бензина упали на 3,7 миллиона баррелей до 237,3 миллиона баррелей.

Данные свидетельствуют о сильном спросе в Соединенных Штатах, но это было компенсировано 1-процентным повышением еженедельной добычи нефти в США до 9,34 миллиона баррелей в сутки (барр.). С середины 2016 года это больше, чем на 10 процентов.

( Читать дальше )

Нефть закрывается ниже $ 46, так как запасы в США снижаются

- 07 июля 2017, 07:09

- |

Добыча нефти по всей стране увеличилась с января

Фьючерсы выросли менее чем на 1 процент в Нью-Йорке после прыжка более 3 процентов в результате первоначальной реакции на падение предложения. Хотя данные Управления энергетической информации показали, что запасы сырой нефти в США упали на 6,3 миллиона баррелей на прошлой неделе, а бензин на 3,7 миллиона, американское производство возобновило устойчивый подъем.

«У нас было ралли до отчета. Очевидно, это было оптимистично, но несколько показателей в отчете сократились, в частности, большой отскок в отечественном производстве», — сказал Джон Килдуфф, партнер в New Capital, хедж-фонде« Нью-Йорк ».

Нефть оставалась ниже 50 долларов США за последние шесть недель, при этом кратковременные трейдеры ожидают большей согласованности в обороте. Фьючерсы упали на 4,1% в среду после того, как Россия заявила, что выступает против углубления сокращений производства под руководством ОПЕК.

( Читать дальше )

Опек увеличил экспорт на 450тыс бар в июне

- 06 июля 2017, 17:12

- |

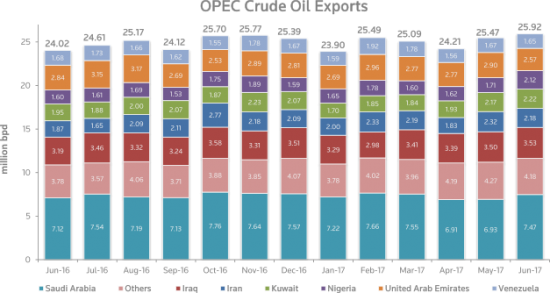

#OPEC exports rise 450 kbpd mom, to 25.92 mbpd. #Nigeria, #Libya and the #KSA saw combined exports up by almost 1.1 mbpd. #TROilResearch

( Читать дальше )

Фокус Рынка 06.07.2017

- 06 июля 2017, 12:29

- |

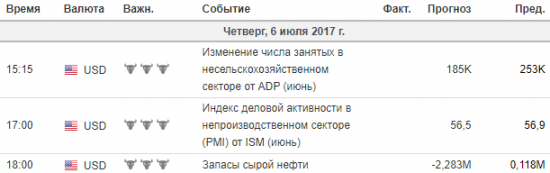

Экономический календарь

- Bloomberg: Россия не готова обсуждать дальнейшее снижение добычи нефти на июльском заседание ОПЕК (P.S. Существует 40-% вероятность, что Россия выйдет со сделки);

- Mizuho: пара USD/JPY может быть под давлением из-за риска войны с Северной Кореей (P.S. USD будет снижаться из-за наличия своих военных баз в данном регионе);

- Goldman Sachs: Банк Англии не будет повышать ставку, а пара GBP/USD упадет до 1,20 (P.S. Банк Англии повысит ставку и возможно не раз, но фунт все равно будет под давлением из-за Brexit);

- Sydney Morning Herald: РБА не может повысить ставку из-за дорогого австралийского доллара;

— Индекс PMI в секторе услуг Великобритании упал с 53,8 до 53,4;

— Производственные заказы в США просели по сравнению с предыдущим периодом на -0,8%;

— Стратегические запасы сырой нефти в США упали до минимума 2005 года;

( Читать дальше )

#2 Новостной бриф (нефть/золото/акции/евро)

- 06 июля 2017, 12:22

- |

второй бриф на сегодня:

— по золоту новые новости на лонг 2 балла, продолжаем оставаться в покупке; (тоже самое, что и на первом обновлении)

— лонг по евро был с 21 июня, мы зафиксировали прибыль, однако новые новости показывают также покупку 1 балл. (тоже самое, что и на первом обновлении)

— лонг по нефти с 27 июня — пока ждем разворот; новостной фон пошел на лонг 2 балла, продолжаем оставаться в покупке;

— делаем переворот на шорт по по Dow и SP500 — фиксируем прибыль, кто еще этого не сделал. Новые новости дали фон на продажу 1 балл. (тоже самое, что и на первом обновлении)

Первый бриф на смарт-лабе

Обсудить можно тут

Нефть поднимается на фоне разворота сырой нефти в США, но цены остаются слабыми

- 06 июля 2017, 09:59

- |

Прибыль отразила твердый спрос на топливо в Соединенных Штатах, где данные из Американского института нефти (API) в среду показали, что запасы сырой нефти США упали на 5,8 млн. баррелей за неделю до 30 июня до 503,7 млн.

«Цены смогли немного восстановиться после того, как API выпустил свои данные инвентаризации, которые показали, что запасы сырой нефти в США падают», — сказал Сукрит Виджаякар, директор энергетической консалтинговой компании Trifecta. Однако общие рыночные условия остаются слабыми.

Цены упали примерно на 4 процента в среду на фоне роста экспорта Организацией стран-экспортеров нефти (ОПЕК), несмотря на обещание сдержать производство в период с января этого года до марта 2018 года, чтобы поддержать цены.

«Против ожиданий, общие запасы нефти ОЭСР по-прежнему превышают 3 миллиарда баррелей, а восстановление в ливийских и нигерийских поставках в сочетании с быстрым возвратом сланца в США должно помешать снижению запасов», — сказал Bank of America Merrill Lynch (BAML) Добавив, что выход должен быть увеличен.

( Читать дальше )

ОПЕК хочет повысить цены на нефть. Но мешают две вещи.

- 06 июля 2017, 09:47

- |

Низкие затраты на производство сланца мешают сбалансировать поставки и спрос

IHS прогнозирует, что нефть в среднем составит 50 долларов за баррель в 2017 году

Постоянное удешевление производства сланцевой нефти в США и растущие запасы нефти ломают планы Организации стран-экспортеров нефти для поддержки цен.

Производители сланцев в США продолжают снижать свои издержки, в то время как Нигерия и Ливия — две страны ОПЕК, освобожденные от сокращений — продолжают производить больше, сказал Дэн Ергин, заместитель председателя исследовательской фирмы IHS Markit.

«Похоже, мир продвигался к перебалансировке, но (эти) две вещи действительно вытеснили перебалансировку», — добавил Йергин в CNBC Squawk Box.

Малые, независимые производители могут производить сланцы за $ 40 — или меньше — за бочку, добавил он.

«Мы видим, что люди могут работать в диапазоне 45 долларов, и продолжают выяснять, как снизить стоимость», — сказал Ергин.

( Читать дальше )

Не надейтесь на более глубокие сокращения ОПЕК

- 06 июля 2017, 09:35

- |

По данным Reuters, экспорт ОПЕК снова ускорился в июне, второй месяц подряд — рост экспорта. Все склонны уделять внимание производственным данным, но объем экспорта, возможно, намного более важен. Reuters сообщает, что экспорт нефти ОПЕК в июне вырос до 25,92 млн баррелей в день, что на 450 тыс. баррелей в сутки больше, чем в мае.

Что еще более важно, экспорт ОПЕК на сегодняшний день на 1,9 млн. баррелей в сутки выше, чем год назад, несмотря на высокий уровень соответствия с коллективными сокращениями производства. Обозреватель Reuters Клайд Рассел называет усилия ОПЕК по сбалансированию нефтяного рынка «упражнением в самообмане». Похоже, что ОПЕК экспортирует столько же нефти, сколько было до того, как была объявлена ноябрьская сделка, согласно анализу Reuters по данным нефтяных танкеров, Например, ОАЭ экспортировали 2,8 мб / сут в первые шесть месяцев 2017 года, что выше, чем в 2,52 мб / д, в среднем за тот же период годом ранее. Иран тоже экспортирует больше, чем в прошлом году.

( Читать дальше )

#4 Новостной бриф (нефть/золото/акции/евро)

- 05 июля 2017, 20:29

- |

последний бриф на сегодня:

— по золоту нет новых новостей — нейтральный фон (0 баллов) — можно остаться в лонге от 5 июля на первом обновлении; или пофиксить и без позиции ждать определенности до следующего обновления; (по сути тоже самое что и на 3ей обнове)

— лонг по евро был с 21 июня — новостной фон нейтральный (0 баллов) ждем переворот на шорт или как вариант — без позиции, так как рынок совсем уж нейтральный сегодня.

— лонг по нефти с 27 июня — пока ждем разворот; новостной фон нейтральный (0 баллов), можно пофиксить и остаться без позиции до более определенных новостей;

— лонг по Dow и SP500 с 30 июня — новостной фон нейтральный (0 баллов), можно пофиксить прибыль и остаться без позиции. Ждем более сильных новостей.

Обсудить можно тут: t.me/globalviewonlinechat

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал