операционные результаты

Операционные результаты ММК за IV кв. 2023 г. Покупать акции?

- 26 января 2024, 17:10

- |

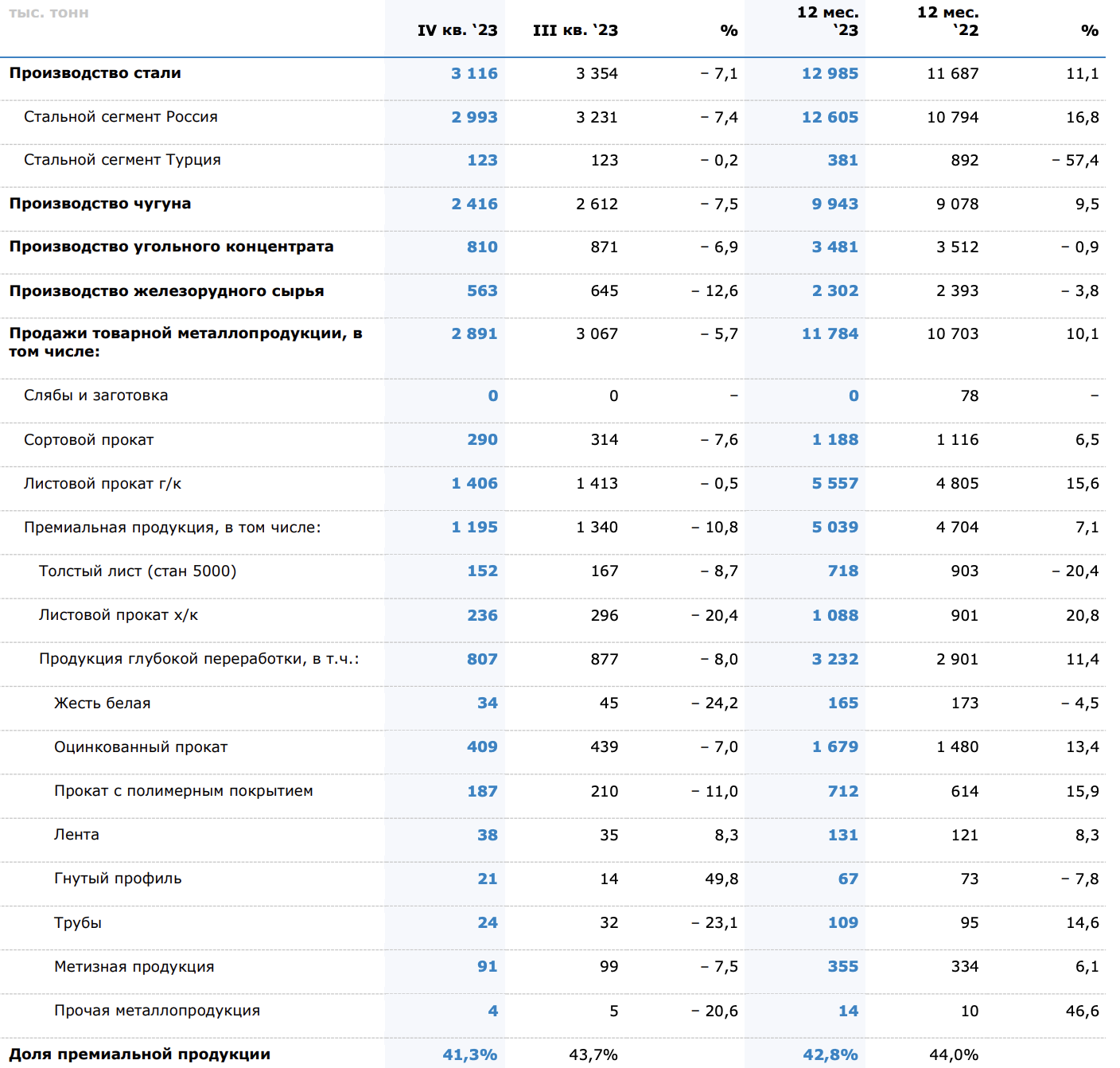

Выплавка чугуна ожидаемо снизилась на 7,5% по сравнению с III кв. 2023 г. – до 2416 тыс. тонн на фоне плановых ремонтных работ на магнитогорском заводе. Производство стали сократилось на 7,1% относительно предыдущего квартала и составило 3116 тыс. тонн в связи с ремонтом конвертера на магнитогорской площадке.

В результате чего, продажи металлопродукции за квартал снизились на 5,7% по сравнению с III кв. 2023 г. – до 2891 тыс. тонн. Продажи премиальной продукции упали на 10,8% – до 1195 тыс. тонн, в связи со снижением продаж х/к проката и проката с покрытием на фоне капитальных ремонтов в прокатном переделе. Доля премиальной продукции в портфеле продаж сократилась до 41,3%.

Тем не менее, цены на металлопродукцию выросли. Таким образом, ММК производит и продаёт меньше, зарабатывая больше за счёт роста цен. Более того, если рассматривать производственные показатели и продажи год к году — они выросли.

В связи с этим, ждём сильные финансовые показатели за IV кв. 2023 г., если не будет переоценок по итогам года. В I кв. 2024 г. ММК ждёт сезонного замедления строительной активности на внутреннем рынке. В целом по году, металлург ожидает охлаждение спроса в жилищном строительстве. Это связано с ростом процентных ставок и увеличением первоначального взноса по льготной ипотеке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Лента 5 февраля представит операционные результаты за 4 кв и 12 мес 2023г

- 26 января 2024, 16:15

- |

corp.lenta.com/ru/investors/calendar/

Русагро 29 января представит операционные результаты за 4кв и 12 мес 2023г

- 26 января 2024, 16:09

- |

www.rusagrogroup.ru/ru/investoram/novosti-i-sobytija/kalendar/

Чистая прибыль Henderson за 2023 год должна обеспечить рентабельность на уровне 12% - Альфа-Банк

- 26 января 2024, 16:03

- |

( Читать дальше )

Юнипро - не очень простая история - Мир инвестиций

- 26 января 2024, 12:50

- |

У Юнипро неплохие операционные результаты за 4К23: выработка электроэнергии выросла на 7% г/г. При прочих равных, условиях это может означать в целом нормальные результаты за 4К23. С учетом положительного денежного потока у нас позитивный взгляд на компанию, но история не очень простая.Булгаков Дмитрий

«БКС Мир инвестиций»

Анализ: Перспективы пока туманные, продолжаем следить за корпоративными сигналами. Напоминаем, сейчас Юнипро находится в «заморозке»: в компании введено внешнее управление, и перспективы пока расплывчаты. Тем не менее у нас позитивный взгляд на компанию — фундаментально у Юнипро положительный свободный денежный поток, и объем наличных денежных средств будет расти. В инвестиционной истории следим за сигналами, которые могут говорить об изменении корпоративного статуса (здесь пока сохраняется некое «безвременье») и возможном возобновлении выплаты дивидендов, которое тоже пока не просматривается

Результаты ММК за 4 квартал выглядят нейтрально - Альфа-Банк

- 26 января 2024, 11:37

- |

Так, производство стали продемонстрировало рост на 11% г/г до 12,9 млн тонн на фоне положительной динамики российского рынка металлопроката. Примечательно, что этому способствовало производство стали в российском дивизионе, которое выросло на 16,8% г/г. Однако производство турецкого дивизиона снизилось на 57,4% с 892 тыс. тонн в 2022 году до 381 тыс. тонн по результатам текущего года соответственно из-за сложной макроэкономической ситуации.

( Читать дальше )

Henderson опубликовал уверенные операционные результаты за 2023 год

- 26 января 2024, 11:04

- |

Мы оцениваем результаты компании положительно. Драйверы роста выручки – развитие онлайн-сегмента продаж и наращивание трафика в розничных салонах.

📍Компания также подтвердила намерение выплатить дивиденды не менее 25 руб. на акцию, дивдоходность – 4,1%. Согласно дивполитике, Henderson направляет на выплаты не менее 50% чистой прибыли при достижении чистый долг/EBITDA ниже 2,5х.

Компания достигла объявленных в декабре показателей по прибыли (>2 млрд руб.), несмотря на ослабление рубля и роста закупочных цен. Ждём публикацию финансовой отчётности за 2023 год, которая позволит оценить сумму дивидендов и потенциал роста. По-прежнему сохраняем осторожный взгляд на рынок fashion-ретейла в 2024 г. и не ожидаем высоких показателей отрасли в первом полугодии.

Ключевые результаты:

• Выручка: +35,1% г/г, до 16,8 млрд руб.

• Выручка розничных салонов: +34,3% г/г, до 13,8 млрд руб.

• LFL-выручка салонов: +27,3% г/г, до 10,2 млрд руб.

( Читать дальше )

ММК операционные результаты за 4-й квартал, как изменилась оценка компании?

- 26 января 2024, 11:02

- |

Выплавка чугуна сократилась на 7,5% до 2 416 тыс. тонн., производство стали сократилось на 7,1% до 3 116 тыс. тонн. Продажи металлопродукции Группы сократились на 5,7% до 2 891 тыс. тонн.

Продажи металлопродукции в IV кв. сократились на 5,7%, до 2 891 тыс. тонн. Всему виной ремонты в доменном, сталеплавильном и прокатном переделах.

В то же время продажи металлопродукции по итогам года выросли на 10,1%, до 11 784 тыс. тонн. Рост продаж в 2023 году вызван строительной активностью, ростом спроса со стороны автомобильной отрасли и машиностроения.

Оценим в динамике квартальные продажи ММК и цену на сталь в РФ👉

( Читать дальше )

На результаты ММК в 1 квартале 2024 года может повлиять фактор сезонного замедления строительных работ в России - Атон

- 26 января 2024, 11:01

- |

В 4-м квартале 2023 выплавка чугуна снизилось на 7,5% по сравнению с предыдущим кварталом до 2 416 тыс. т. Производство стали снизилось на 7,1% кв/кв до 3 116 тыс. т в связи с ремонтом конвертера на магнитогорской площадке. Продажи металлопродукции составили 2 891 тыс. т (-5,7% по сравнению с 3-м кварталом 2023), отражая влияние ремонтов. Объем реализации премиальной продукции сократился на 10,8% относительно предыдущего квартала до 1 195 тыс. т. Доля премиальной продукции в портфеле продаж сократилась до 41,4% с 43,7% ранее. Объем производства угольного концентрата снизился на 6,9% кв/кв до 810 тыс. т.

ММК продемонстрировал нейтральные операционные результаты за 4-й квартал, в то же время результаты за весь 2023 год весьма неплохие — производство стали в годовом сравнении выросло на 11,1%, отражая благоприятную конъюнктуру российского рынка металлопроката. Компания ожидает, что на результаты за 1-й квартал 2024 повлияет фактор сезонного замедления строительных работ в России. ММК торгуется на уровне 2,9x по мультипликатору EV/EBITDA 2024П, то есть с дисконтом в 5% относительно средней оценки за 5 лет.Атон

Операционные результаты Юнипро за 2023 год достигли самых высоких показателей с 2016 года - Атон

- 26 января 2024, 10:47

- |

В 2023 году электростанции Юнипро выработали 56,5 млрд кВт*ч электроэнергии — на 4,8% больше, чем годом ранее — на фоне увеличения спроса в обеих ценовых зонах оптового рынка. Сургутская ГРЭС-2, самая крупная станция в первой ценовой зоне, увеличила выработку электроэнергии на 6,0% год к году до 32,2 млрд кВт*ч, а выработка Березовской ГРЭС (вторая ценовая зона) составила 10,9 млрд кВт*ч, не изменившись по сравнению с 2022 годом. Производство тепловой энергии незначительно снизилось (-1,2% г/г) до 1,9 млн Гкал в силу погодных факторов.

Юнипро продемонстрировала хорошие операционные результаты за 2023 год, достигнув самых высоких показателей с 2016 года. В августе этого года должна начаться модернизация Сургутской ГРЭС-2, которая окажет некоторое влияние на свободный денежный поток (FCF) компании. Тем не менее у Юнипро по-прежнему продолжает накапливаться значительная денежная позиция (более 30% рыночной капитализации на 30.06.2023). В теории эти средства могут быть использованы для реализации проектов роста или частично выплачены в виде дивидендов, но пока нет определенности по срокам и сценарию использования. На данный момент мы не осуществляем аналитическое покрытие бумаги.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал