опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Медвежий спред по FFIN или FRHC

- 21 апреля 2021, 22:55

- |

Техническая картинка рисует формацию ГиП — разворотная фигура, а общая конъюнктура рынка говорит о возможном продолжении снижения цены акций до 38-40 где проходит ближайший уровень поддержки. Акции компании хорошо подросли, пора, наверное, и на коррекцию сходить.

Также мы полагаем, что результаты и интерес пользователей основного продукта данной компании интенсивно снижается. А потому, не исключено, что это повлияет на выручку возможно не на ближайшем, но на будущих отчетностях.

Собираю конструкцию из опционов:

тикер:#FRHC

-текущая цена: 48.91

-экспирация: 21 мая (30 дней)

-ROI базового сценария~ 11%- цена ниже 50,5$

-ROI позитивного сценария~ 137% — цена ниже 45$ к 40$

-убыток цена выше 55$

-риск на портфель 2%

купил сейчас 🖖

Подробнее обсуждаем в чате нашего канала -https://t.me/smitandco

- комментировать

- Комментарии ( 0 )

пассивный страховой бизнес (также попутно спреды и дельтахедж)-32

- 21 апреля 2021, 14:36

- |

пассивный страховой бизнес (также попутно спреды и дельтахедж)-3 начало темы

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

Пока опережает первая позиция.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

У нас день экспирации или конец срока наших страховок от 21.04.21-го. Откупаем по 59 рублей наш проданный пут по 352. Это 293 рублей плюса по путу 27500. Продаем по 4 рубля то, что покупали по 107. Это 103 рублей минуса по путу 26500. И 190 надо прибавить к прошлому плюсу 143. Общий итог- минус 333 рубля при депозите 22000 рублей.

Результат: 333 рубля.

Вторая позиция:

( Читать дальше )

Коррекция рынков. Первый раз в жизни хеджирую портфель американских акций.

- 20 апреля 2021, 18:15

- |

Так как американский рынок вырос с конца марта прошлого года уже почти на 90%, что является самым стремительным ростом за такой период с 30-х годов прошлого века, то коррекция неминуема. Весь вопрос в том, какова будет эта коррекция. Хорошо если на 10-20%, а ведь после такого сильного броска отскок может быть сильным, то есть и на 30-50%. Причем, не медленный и плавный, а стремительный, как это модно в последнее время.

Поэтому, я принял решение захеджировать портфель американских акций. Надо сказать что я всегда был противником хеджирования, считая это бесполезным занятием, уменьшающим доходность. Но тут, на мой взгляд, особый случай. Ведь могли уже начать хеджироваться месяц и два и три назад, имели полное право, так как рынок уже тогда был высоко. Поэтому теперь не получили убыток от преждевременного хеджирования — съэкономили, так сказать. И можно попробовать выделить немного денег на страховку, сколько не жалко.

Я как совсем неопытный и начинающий спекулянт долго вчера думал сколько выделить денег на страховку, какую часть портфеля захеджировать и на какой срок. Сначала хотел на три-четыре месяца, но получается слишком дорого. Подумал что ведь коррекции в последнее время стремительные — месяц, в крайнем случае два, и все готово. А если дольше, так ведь и портфель постепенно распродастся за это время по уровням выхода, и уже не нужно будет его хеджировать. Поэтому выбрал два месяца, с расчетом на то что все закончится еще раньше.

( Читать дальше )

Опционы. Тест одной известной системы

- 19 апреля 2021, 19:57

- |

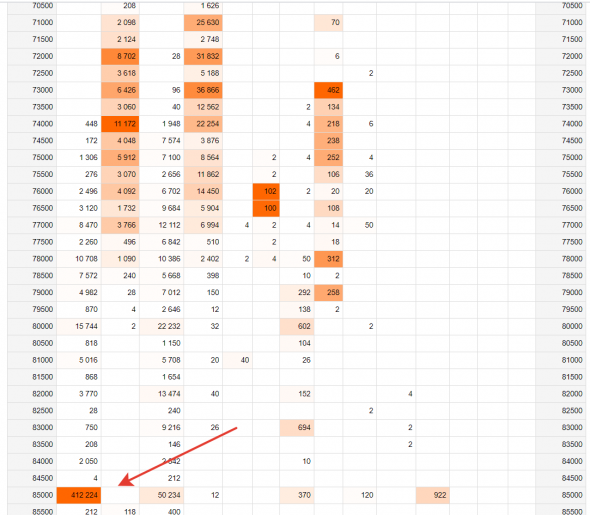

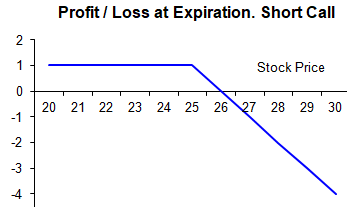

Если цена перешла страйк, мы тут же покупаем один базовый актив и убираем риски дальнейшего роста цены. Мы получаем короткий синтетический пут и спокойно сидим в нем, пока цена находится выше страйка.

( Читать дальше )

Кто-то поставил крупную ставку на курс выше 85

- 17 апреля 2021, 09:53

- |

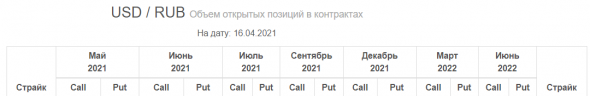

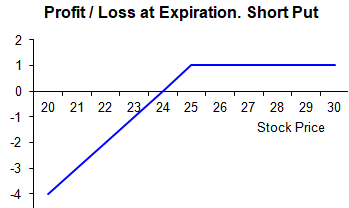

Общий объем «коллов» на курс 85 рублей за доллар к 20 мая достиг 412 194 контрактов, и на данный момент это крупнейшая позиция на всем рынке рублевых опционов.

В контрактах, истекающих 17 июня, самый популярный курс еще выше — 100 рублей за доллар. В опционах колл с таким страйком объем открытых позиций достигает 368 046 контрактов.

( Читать дальше )

Хард комбо опционов под отчетность производителя Хард дисков Seagate

- 16 апреля 2021, 19:34

- |

Инвест-идея по компании Seagate Technology plc. #STX

Seagate Technology plc — является крупным поставщиком жестких дисков. Компания проектирует, разрабатывает и производит широкий спектр жестких дисков и твердотельных накопителей, но специализируется на жестких дисках, используемых в ПК.Текущая(16.04.21)цена 82,67 компания даст отчет 22 апреля после закрытия рынка. Мои расчеты говорят — что отчет будет лучше средних рыночных ожиданий.

Проведя анализ предыдущих пре-ростов к отчету, ожидаю что даже позитивный отчет укажет на слабый гайденс и цена уйдет в коррекцию. Однако коррекция будет умеренной в следствии чего оптимальным считаю продавать волатильность. Железный кондор в помощь.

Таким образом собираю конструкцию из опционов:

тикер:#STX

-текущая цена: 82,64

-экспирация: 23 апреля (7 дней)

-ROI базового сценария~ 41%(344% годовых) — цена в диапазоне 77-87

-убыток выход из диапазона 76,2-87,9$

-риск на портфель 2%

покупаю сейчас (по рынку)🖖

Опционная комбинация под отчетность #ADM до конца месяца

- 16 апреля 2021, 19:30

- |

Инвест-идея по компании Archer Daniels Midland. #ADM

Компания Archer Daniels Midland предлагает пищевые ингредиенты, корма и кормовые ингредиенты, биотопливо и другие продукты. ADM превращает натуральные продукты в полный набор ингредиентов и ароматизаторов для продуктов питания и напитков, пищевых добавок, кормов для домашних животных и скота и т.д. Была основана в 1902 году, штаб-квартира находится в Чикаго, штат Иллинойс.

Текущая(16.04.21)цена 59.12 компания даст отчет 27 апреля до открытия рынка. Мои расчеты говорят — что отчет будет лучше средний рыночных ожиданий.

EPS — 1.1 my против средних ожиданий 0.98Revenue — 16650 my VS 16280 консенсус

Проведя анализ предыдущих пре-ростов к отчету, ожидаю что даже позитивный отчет не позволит бумаге укрепиться выше 2% от текущих цен.

Таким образом и собираю конструкцию из опционов:

тикер:

( Читать дальше )

Опционная комбинация на Биотех HGEN с низкой бетой к широкому рынку

- 16 апреля 2021, 19:08

- |

Инвест-идея по компании Humanigen, Inc. #HGEN

Humanigen — это биофармацевтическая компания, которая использует свои биологические возможности и запатентованную платформенную технологию для разработки первых в своем классе терапевтических препаратов на основе человеческих антител. Он направлен на предотвращение серьезных и потенциально опасных для жизни побочных эффектов, связанных с терапией Т-клетками химерного антигенного рецептора (CAR-T). В его портфель входят такие программы, как Lenzilumab, Ifabotuzumab и HGen005.

Текущая(16.04.21)цена 14,98 на компанию имеются положительные ожидания. Но в связи с неопределённостью в целом с широким рынком SP500, возможно глобальное давление. Если и покупать то активы с меньшей бетой и более существенной страховкой снизу.

Таким образом и поступаю.

Собираю конструкцию из опционов:

тикер:#HGEN

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал