опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Куда приведут инвестора Моторные технологии?

- 06 октября 2021, 15:02

- |

Ранний доступ к финансовому анализу на сайте «Финансовый анализ предприятий ВДО». Подпишись и предсказывай дефолты вместе с ЛИСП-ИР

Тысячу и один раз уже убеждался в том, что, чем сомнительнее финансовые перспективы предприятия, тем красивее песня в пресс-релизах и на сайтах о том, какие мы офигенные. Действительно, если есть ниша и в этой производственной нише я единственный, то кто мешает заявить, что я лидер производства и, что равных мне нет и быть не может? Но бухгалтерский баланс — не пресс-релиз, там вместо букв — цифры, а цифры куда правдивее всех правдивых слов из уст ООО НПП «Моторные технологии».

Анализ финансового состояния ООО НПП «Моторные технологии»

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 42 )

3% к депозиту за 12 дней, вслепую

- 06 октября 2021, 13:43

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

тут в конце два поста для тех, кто при 100 сделках в трейдинге выходит только в ноль https://smart-lab.ru/blog/719482.php

Возрадуйтесь, новички и все те, кто не умеет торговать на форекс! Перед вами стратегия, которая за 12 дней принесла 3% к депозиту. И покупатель волатильности должен соблюдать только одно правило при открытии позиции- дождаться, когда квартальная волатильность на опционах упадет к 5% или ниже. 24 сентября я так сделал и купил колл 1.175 до 7 января и продал 62500 евро по 1.1711. Сидел и уравнивал малейшие колебания в любую сторону. С этим и ребенок справится. Покупал колл за 127, а сейчас 57. Торгуйте так- это просто. Нас устроит 1.2 и 1.12.

Коммерческие облигации ООО «Шелтер» теперь доступны на платформе Boomerang

- 06 октября 2021, 13:25

- |

Дебютный выпуск коммерческих облигаций ООО «Шелтер» серии КО-01 доступен для покупки частным инвесторам в режиме сделок купли-продажи по номиналу на вторичном рынке.

«Шелтер» — сеть мини-отелей SHELTERS, расположенных в центре Москвы.

Платформа Boomerang обеспечивает юридическое сопровождение контрактов, удобная навигация портала упрощает оформление необходимых документов.

Кроме того, Boomerang предлагает инвесторам дополнительное вознаграждение за покупку ценных бумаг. Система лояльности для инвесторов позволяет покупать облигации на первичном или вторичном рынке, получать бонусами до 1% от суммы купленных облигаций и конвертировать их в бонусы от партнеров программы. Минимальный объем сделки для получения бонусов установлен в размере 300 тыс. рублей.

Для приобретения ценных бумаг необходимо заполнить форму в системе Boomerang, менеджер Boomin направит письмо с подробной инструкцией и поможет в подготовке необходимых для заключения сделки документов, в том числе — оформлении поручения брокера.

( Читать дальше )

Шортсквиз

- 05 октября 2021, 18:01

- |

Ползуясь случаем, хочу передать привет Enter1!

- 04 октября 2021, 20:00

- |

Помнишь фильм «Ширли-мырли»?

— Да, такого случая в истории уголовной России ещё не было.

— Какого именно? — А чтоб в одном месте собрались сразу шесть мудаков чудаков.

Так получилось, что гамма+ очень плохая стратегия, мы с тобой сейчас по соседству и эквити наложились друг на друга. Очень отчетливо это видно:

Я как и ты по уши в шортах, но шорчу грамотно.

Посмотри какая у тебя волатильность эквити и какая у меня.

Бросай ты эту гамму. В ней нет ничего. Торгуй тэтту ;)

Ну и анекдот для поднятия настроения.

Про медведей. Черный юмор. Детей лучше увести от экранов монитора:

( Читать дальше )

Зарабатываем на пут-колл паритете

- 04 октября 2021, 18:44

- |

Статья написана в сотрудничестве с каналом Американо.

Cortexyme, Inc. (CRTX).

Центральный пут 90-го страйка стоит $4500, то есть половину от стоимости акций (см. доску опционов на картинке вверху 👆). И эта цена за 46 дней. Если бы мы могли продавать такие дорогие опционы в течении года, то заработали бы 800% за год!

❗️ Важно понимать, что пут стоит так дорого не потому что рынок боится падения. При падении, как ни крути, а больше цены акции не потеряешь.

Путы такие дорогие из-за пут-колл паритета. Центральный пут и центральный колл должны иметь примерно одинаковую цену, иначе появится возможность для арбитража.

Так вот рынок ожидает сильного роста, из-за этого дорожают коллы, а из-за пут-колл паритета дорожают и путы.

( Читать дальше )

Брокер ВТБ после последнего обновления КВИКа не грузит текущие опционные стратегии.Как у остальных?

- 04 октября 2021, 13:20

- |

Результаты торговли опционами за неделю #5 27 сентября – 1 октября 2021 г.

- 03 октября 2021, 21:59

- |

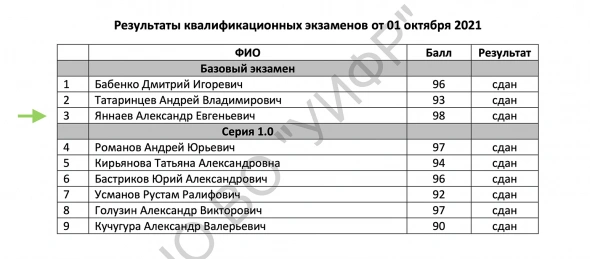

Главным событием этой недели стало то, что я сдал Базовый квалификационный экзамен. Но прежде, чем я получу аттестат специалиста финансового рынка, мне нужно сдать Экзамен серии 1.0 (Брокерская деятельность, дилерская деятельность, деятельность по управлению ценными бумагами и деятельность форекс-дилера). Экзамен состоится 29 октября, к этому времени мне нужно изучить 1349 вопросов.

Реализованная П/У

$KWEB 10/15/21 Продажа стренгла 41/65+$31 (41%)

$GDS 10/15/21 Продажа 45 пута+$20 (31%)

$BABA 10/15/21 Продажа 100 пута 2 шт+$76 (67%)

$V 10/15/21 Продажа 205 пута+$25 (20%)

$V 11/19/21 Комбинация опционов+$29 (69%)

$AAPL 11/19/21 Продажа 115 пута+$2 (2%)

$ABBV 10/15/21 Продажа стренгла 90/130+$32 (63%)

$SPY 11/19/21 Бабочка со сломанным крылом+$113 (240%)

$SPY 12/17/21 Бабочка со сломанным крылом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал