опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

ОПЦИОНЫ. Статья 11. Дельта опциона или коэффициент хеджирования

- 10 января 2021, 13:11

- |

В теории, если не учитывать комиссию брокера, прибыль опционного трейдера зависит больше от числа попыток открытия нейтральных стратегий, чем от однобоких покупок или продаж. Вообще простые покупки опционов, как и их продажи, с точки зрения теории оценки опционов, являются неправильными. Любое действие на рынке требует обязательного хеджирования путем занятия противоположной позиции. Если это правило игнорировать, то рано или поздно будут негативные результаты в практической деятельности. Мы можем максимизировать прибыль по опционам, но только на краткосрочном промежутке времени. Чем дальше экспирация, тем выше вероятности и риски. Теперь встает вопрос — как связать противоположные опционы, чтобы их соотношение было нейтральным и в результате незначительного движения мы не почувствовали серьезных потерь. Выводится этот коэффициент из формулы теоретической оценки и называется коэффициентом хеджа или дельтой.

ТЕОРИЯ

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 34 )

Опционы на Мосбирже ? - НИКОГДА больше, НИКОГДА!

- 06 января 2021, 21:39

- |

Сегодня решил с начала торгов купить путов'53 на нефть, купил удачно, как показал ретроспективный взгляд, при базовом активе на уровне 54… НО, понял уже через час-два, что что-то нет движухи особой и решил продать путы по сути почти в ноль, ну в очень маленький плюсик, хотя нефть до вечОрки вполне день ходила и до 53,3 — на фьючах можно было нормально подзаработать.(Заходил-то вообще по 54)

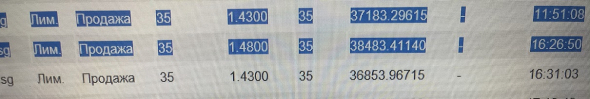

Так вот, обратите внимание — я брал путы по 1,37 с утра и в 11.51 выставил на продажу по 1,43 поскольку что-то они не росли вообще, хотя нефть прошла в мою сторону на десятки центов — поэтому решил сдать, тем более впереди выходные дни. Вот отчет брокера о выставленном ордере:

Так же у меня настроены на уровни цен алерты в Квике, и я вижу, что нефть не растет выше 54-х, то бишь путы мои не должны дешеветь-то особо, при том, что нефть ушла в мою сторону нормально, а путы даже в ноль не выходят. А вот дальше уже на вечерке я обнаруживаю, что была сделка в 15.55 и 16.00 по 1,45!!! То бишь мои 1,43 не были проданы/кем-то куплены, при этом кто-то купил/продал по 1,45!!! — Люди, это как вообще???????

( Читать дальше )

Господа спекулянты помогите пожалуйста разобраться с вариационной маржой начинающему

- 06 января 2021, 11:15

- |

03.12.2020 был куплен опцион Cаll РТС, на 130000 страйке.

Затем 07.12.2020 я через оператора исполнил опцион, в результате у меня на счете появились 3 купленных по цене 130000 фьючерса на РТС. Через какое то время того же 07.12.2020 по цене 135 150 я продаю все три фьючерса.

После всех этих операций брокер(Открытие) списал у меня со счета вариационную маржу -5428,56.

Я не могу понять откуда минус, ведь по факту я купил фьючерс по 130000, продал по 135150. Должно было получиться +5150*3, а по факту получилось -5428,56.

Ткните носом где я не прав?

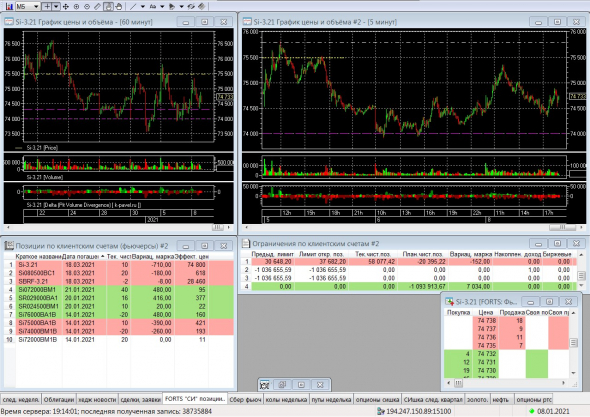

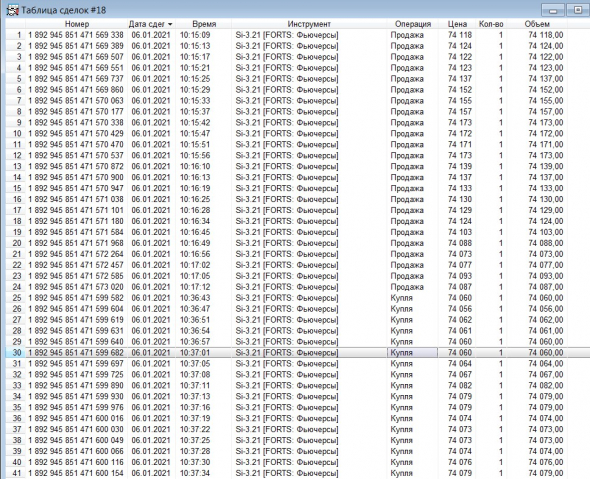

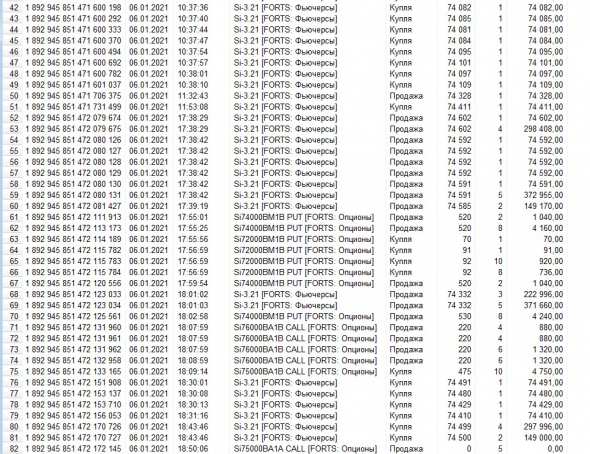

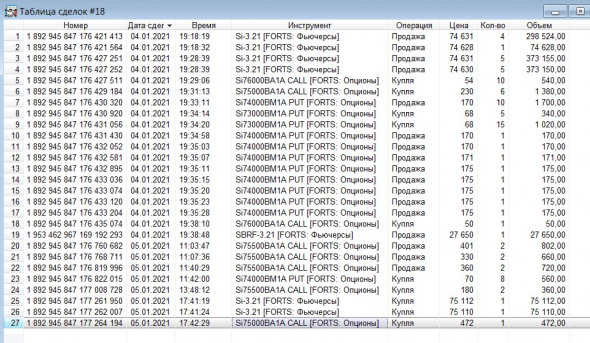

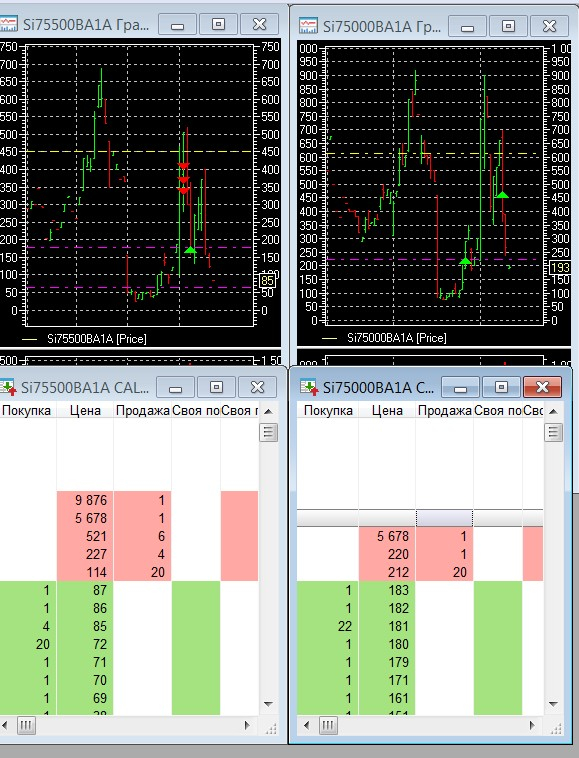

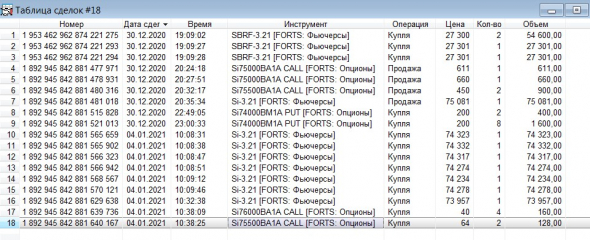

Разгон депо, опционы, СИшка, 04.01.2021..

- 04 января 2021, 19:13

- |

После обеда повис маржин… и до сих пор висит небольшой..

Общие позиции:

( Читать дальше )

Диагональные спреды

- 04 января 2021, 16:10

- |

То, что нельзя торговать вместе с толпой, большинство уже знают… Скоро об этом узнают и те, кто недавно попал на рынок и балуется торговлей со смартфона… Сегодня мы покажем, что торговля по правилам нового века может показаться на первый взгляд сложнее, но на самом деле это гораздо интереснее и безопаснее...

( Читать дальше )

Анализ торговли "разгон" 2020 (1 и 2 квартал)..

- 04 января 2021, 12:20

- |

Сценарий немного не реализовался… Но в целом движуха пошла куда надо..

Итак 1 квартал пошел рост и я торговал почти по плану, ставя лимитки и стоп-ордера вечером… в основное время работал работу электриком на вокзале..

После пробоя 72 испугался отката и начал продавать стреддлы, из-за этого получилось сделать только 5иксов, хотя запросто мог бы сделать 10х..

Весь квартал сишка росла с ускорением..

Проданный стреддел к экспирации принес убыток..

Основные периоды 1-ого квартала на картинке:

2-ой квартал: началась коррекция, которая была мной ожидаема… но в пределах 38-50% по фибо не больше..

Поэтому я немного обождал и начал набирать лонги, в т.ч. через проданные пут-спреды..

Эта тактика сначала приносила профит, но потом у меня набралась большая лонговая поза и уже пошел минус… Под конец квартала, уже пришлось покупать страховки, чтобы уменьшить ГО и долгая пила прилично подъела депоху…

( Читать дальше )

Итоги инвестирования 2020 года! Взлет и провал...

- 03 января 2021, 06:16

- |

Решил поделиться своими итогами уходящего года.

Многие инвесторы говорят что этот год был годом возможностей, я с ними полностью согласен, но были у меня и промахи которые унесли мою доходность в отрицательную сторону.

Итак, пандемия, все рынки начали свое серьезное падение.

Тут конечно я закрыл все позиции открытые раньше и стал наблюдать за происходящем что меня очень не радовало, пробовал шортить фьючерсом Сбербанк, но тщетно (выбивало частенько по стопам — дикая волатильность).

Стал присматривать интересные компании для входа и нашел(пользуясь фундаментальным и техническим анализом). Это были круизные компании, они хорошо просели из-за пандемии (Carniva, Royal Caribbean). Успел набрать хорошую позицию на дне Carnival jn 10-12, Royal по 23-25$). Так же набрал хорошую позицию Apergy Corporation и Energy Transfer (об этой компании будет отдельный разговор) на низах. Также набрал Северстали и ФСК по хорошим ценам. Также старался зайти фьючерсом на сбер по другому счету и набрал опционов Call.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал