опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Время покупать волатильность в золоте

- 21 июля 2017, 00:53

- |

На ZeroHedge выложили хороший отчет от Goldman Sachs по золоту в котором предлагается интересная стратегия покупки волатильности на этом рынке.

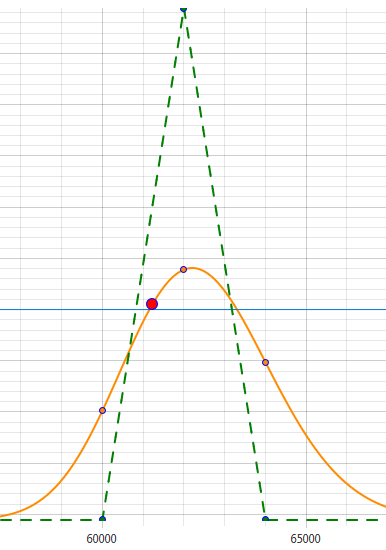

Implied volatility (ожидаемая трейдерами будущая волатильность) по золоту находится в 0 перцентиле и близка к месячной реализованной. Таким образом, покупка стреддлов в качестве хеджа от возможной просадки портфеля и шоков, связанных с резким изменением монетарной политики ЕЦБ и ФРС, выглядит привлекательной.

Цена месячного стреддла ATM (покупаем путы и коллы одного страйка рядом с текущей ценой), находится на многолетних минимумах и в единицах волатильности равна 2,2% (дешевле было только в 2005, когда цена составляла 1,9%).

При текущем уровне ожидаемой волатильности такая покупка будет иметь положительное матожидание, как видно из следующего графика. По горизонтальной оси отложена стоимость стреддла в единицах волатильности, по вертикальной — средняя и медианная выплата от покупки этой опционной конструкции.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Дорожнае карта (UAL) United Continental +25%. Хамелеон-Опцион.

- 20 июля 2017, 16:15

- |

Торговать опционами по дорожной карте, так же просто как торговать акциями.

Вчера в числе прочих опционов на акции, задолго до открытия рынка, была опубликована дорожная карта для UAL.

Напомним:

"(UAL) United Continental Holdings, Inc. — отчитались лучше ожиданий, но откроется сегодня на $76

После открытия покупаем стрэнгл (и пут и колл). Отступаем от центрального страйка на $2 Покупаем опционы с исполнением 4 августа. И пут и колл будут стоить примерно по 80 центов. Ожидаемая прибыль 20-25%."

После того как прозвучал колокол, в течение 10 минут можно было приобрести стрэнгл: ПУТ страйк 74 по цене 1.20 и КОЛЛ страйк 78 по цене 0,85 (итого 2.05). После покупки можно выставить ордера на закрытие по цене 2.50. Как и говорилось, ожидаемая прибыль 20-25%.

Будем наблюдать.

Предыдущие записи смотрите в моем блоге здесь на Смарт-Лабе или в паблике ВКонтакте chameleonoption, а что бы не пропустить — подписывайтесь, добавляйтесь в друзья или вступайте в паблик

Дополнено в 19-00: на текущий момент цена без пары центов уже достигла планируемой прибыли 25%. Далее сделку можно закрыть или ждать роста прибыли, НО здесь важно понимать, что опцион будет таять быстрее, чем ближе оказывается день исполнения (у нас 4 августа)

RVI на минимумах. Время покупать волатильность?

- 20 июля 2017, 15:34

- |

Российский индекс волатильности находится на исторических минимумах за все время расчета (относительно недолгое).

Как вы считаете, означает ли это что сейчас очень удачное время для покупки волатильности? Или такой период может продлится еще долго?

Фондовый рынок - взгляд через реальный счет в режиме онлайн!

- 20 июля 2017, 12:12

- |

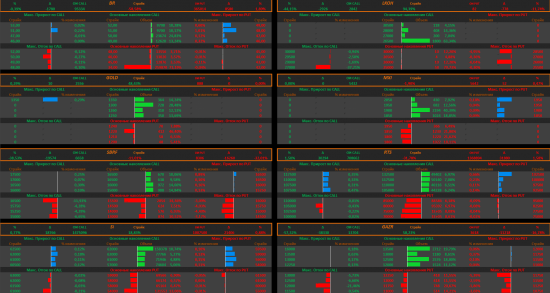

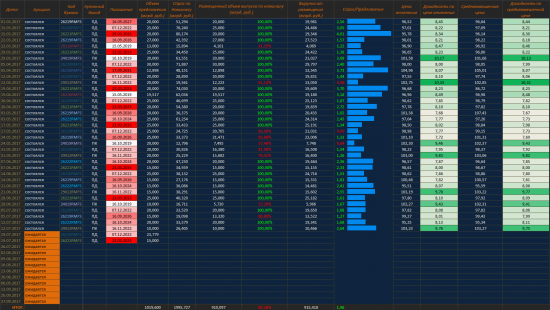

Для вас альтернативный вариант взглянуть на фондовый рынок через мониторинг реального счета.

vk.com/wall-88525521_1779

Для Вас открыт доступ в режиме онлайн к мониторингу работы на реальном счете алгоритмических торговых систем на фондовом рынке России.

Торговый робот управляет портфелем, состоящим из пяти фьючерсов + FXMM

Робот использует торговую стратегию включающую в себя анализ цены+уровни+объемы.

Запись трансляции тоже будет доступна.

Цель этого мероприятия — показать работу искусственного интеллекта в режиме онлайн на реальном счете.

Что полезного вы можете взять:

1. Получить уверенность, что не все потеряно «если у вас самих плохо получается»

2. Получить дополнительное подтверждение своим выводам «если у вас все итак хорошо получалось, получается и будет получаться!)»

Планирую размещать подобную возможность каждый день. Чтобы видеть происходящее Вы можете либо переходить сразу на страницу ютуба, либо последовательно через смартлаб+моя страница вк.

( Читать дальше )

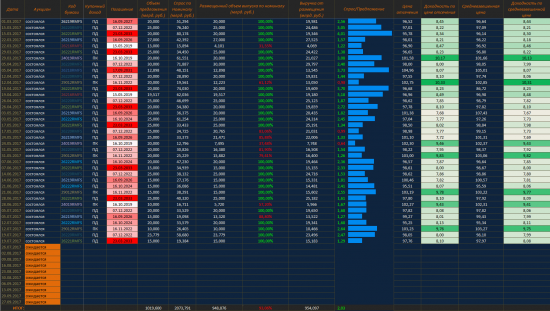

Минфин России 19.07.2017 разместил ОФЗ, спрос значительно превысил предложение, объем размещен полностью.

- 20 июля 2017, 09:46

- |

Минфин России 19.07.2017 разместил ОФЗ, спрос значительно превысил предложение, объем размещен полностью.

Детали размещения представлены в таблице -http://constantcapital.ru/category/obligacii/

Опционы изменение ОИ по основным инструментам FORTS - http://constantcapital.ru/опционы-изменение-ои-по-основным-инст-91/

( Читать дальше )

О пользе дельта-хеджирования

- 19 июля 2017, 23:56

- |

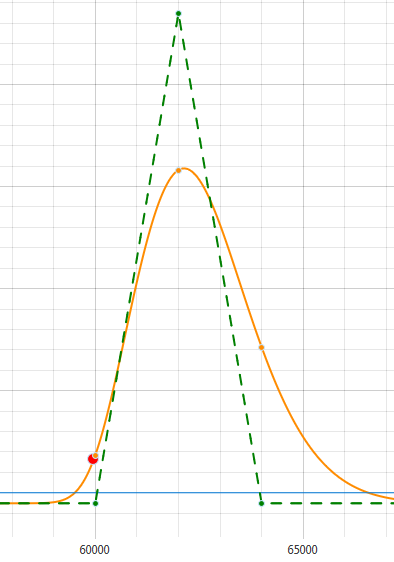

Так было в день покупки бабочки.

Так было сегодня.

( Читать дальше )

Запрет открытия шорта по опционам put

- 19 июля 2017, 21:18

- |

Опционы колл по газпрому продал без проблем

Опционы пут в шорт не дают продать ни одного контракта — ГО позволяет

Вот что пишет квик — «Ошибка создания заявки. [GW][315] „Запрет Трейдера на открытие позиций по клиентскому счету.“

Открывашка

У кого какой полет?!

P.S.: Весь 2015 и 2016 продавал и никаких запретов не было.

Прибыльность разных страйков

- 19 июля 2017, 13:11

- |

Хотел посоветоваться с экспертами – кто как подбирает страйки при направленной торговле опционами.

Итак, я понимаю куда двинется акция, и примерно насколько. Точное время начала и завершения движения угадать сложно, поэтому я беру опционы с запасом срока (скажем 3-9 месячные). Т.е. это не краткосрочные опционы (угадывание результатов ER и т.п.), а именно на 3-9 месяцев. Торгую в Америке, андерлаинги — акции компаний.

Вопрос, какой выбрать страйк, чтобы обеспечить максимальный профит от вложений?

Ведь это далеко необязательно что надо покупать опцион именно того страйка, куда ты предполагаешь придет цена БА.

Так вот, какие вы используете алгоритмы/расчеты или оценки для выбора самого выгодного страйка?

Расскажу о своем опыте. Мой практический опыт на разных акциях говорит, что при движении в ожидаемом направлении максимально вырастает цена опционов, чей страйк удален примерно на 10% от текущей цены БА. Это действует в случае, если цена БА прошла только 5%, и все 10%, и даже 15%. Понятно, что при бОльших движениях цены уже имеет перекладываться в более дальние страйки. Причем что интересно, несмотря на то, что отношение цены опциона к его дельте тем лучше, чем дальше страйк вне денег, в реальности далекие опционы при движении цены БА в пределах 20% не вырастают так грандиозно (за счет других греков), и простой выбор по коэффициенту цена разделить на дельту – не дает лучшего результата.

( Читать дальше )

Хамелеон-Опцион. Опционы с дорожной картой. United Continental, IBM, BankofAmerica

- 19 июля 2017, 13:00

- |

Тем кто осуществил наш план, вчера купили опционы BankofAmerica с исполнением 28 июля: PUT страйк 23 по цене 10 центов, и CALL страйк 24.50 по цене 12 центов (стрэнгл 22 цента). Смотря в какую сторону пойдет цена (нам здесь не важно), сделки будут закрыты при достижении цены любым опционом 50-60 центов.

Ожидание прибыли более 90-100%.

Из всех сегодня опционов покажу два, правда не самых прибыльных (инфу об опционах с доходностью 90-120% и более дешевые оставим для тех, кому нужнее).

(UAL) United Continental Holdings, Inc. — отчитались лучше ожиданий, но откроется сегодня на $76

После открытия покупаем стрэнгл (и пут и колл). Отступаем от центрального страйка на $2 Покупаем опционы с исполнением 4 августа. И пут и колл будут стоить примерно по 80 центов. Ожидаемая прибыль 20-25%.

(IBM) International Business Machines Corporation — тоже отчиталась вчера вечером лучше, чем ожидалось, но откроется ниже цены закрытия примерно на $149-150.

( Читать дальше )

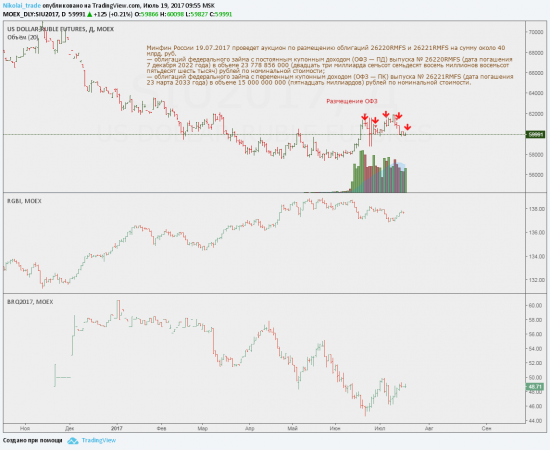

Минфин России 19.07.2017 проведет аукцион по размещению облигаций 26220RMFS и 26221RMFS на сумму около 40 млрд. руб.

- 19 июля 2017, 10:14

- |

Минфин России 19.07.2017 проведет аукцион по размещению облигаций 26220RMFS и 26221RMFS на сумму около 40 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26220RMFS (дата погашения 7 декабря 2022 года) в объеме 23 778 856 000 (двадцать три миллиарда семьсот семьдесят восемь миллионов восемьсот пятьдесят шесть тысяч) рублей по номинальной стоимости;

— облигаций федерального займа с переменным купонным доходом (ОФЗ — ПК) выпуска № 26221RMFS (дата погашения 23 марта 2033 года) в объеме 15 000 000 000 (пятнадцать миллиардов) рублей по номинальной стоимости.

таблица размщений - http://constantcapital.ru/размещение-облигаций/

USDRUB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал