SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Хеджирование проданного стренгла дальним опционом.

- 15 декабря 2012, 13:59

- |

Как то вот вчера созрела идейка, давайте ее обсудим на вшивость). Решил попробовать такую конструкцию: Продам в понедельник ближний 30ти дневный стренгл на индекс.

Ну так вот, когда цена БА приедет к уровню 155 или 145 планирую захеджировать дальним Колл/пут опционом на соответствующих страйках. Что получаем: ближние проданные опционы должны сгореть, и как только сие совершится продам дальний. В итоге надеюсь получить прибыль от разности опционного распада. Дальний упадет в цене незначительно и будет стоить где то на 1200 руб дешевле. Это конечно в идеале, так при серьезном росте/падении придется фиксить позу совсем подругому и получить небольшую минусяру, однако мне видится такая календарная конструкция лучше чем тот же классический кондор например.

Ну так вот, когда цена БА приедет к уровню 155 или 145 планирую захеджировать дальним Колл/пут опционом на соответствующих страйках. Что получаем: ближние проданные опционы должны сгореть, и как только сие совершится продам дальний. В итоге надеюсь получить прибыль от разности опционного распада. Дальний упадет в цене незначительно и будет стоить где то на 1200 руб дешевле. Это конечно в идеале, так при серьезном росте/падении придется фиксить позу совсем подругому и получить небольшую минусяру, однако мне видится такая календарная конструкция лучше чем тот же классический кондор например.

- комментировать

- ★5

- Комментарии ( 24 )

Вопрос по опционам

- 14 декабря 2012, 23:15

- |

Опционщики, подскажите пожалуйста как лучше сделать, если я за снижение рынка до марта, мне продавать коллы или покупать путы? в чем разница не доходит?

анализ опционов, формулы для Google docs

- 14 декабря 2012, 15:41

- |

Получить доску опционов из finance.yahoo.com в Google Docs Spreadsheet можно парой простых формул:

Для call

=ImportHTML( «finance.yahoo.com/q/op?s=^RUT&m=2013-01»; «table»; 10)

Для put

=ImportHTML( «finance.yahoo.com/q/op?s=^RUT&m=2013-01»; «table»; 14)

Тикер ставим вместо ^RUT, дату тоже понятно где менять.

3ю пятницу можно найти следующими формулами:

=EDATE(TODAY(),BM4)-DAY(EDATE(TODAY(),BM4))+8+14-WEEKDAY(EDATE(TODAY(),BM4)-DAY(EDATE(TODAY(),BM4))+2)

Если BM=0 получаем дату экспирации на текущий месяц, если BM=1 на следующий месяц.

Или

=B$5-DAY(B$5)-WEEKDAY(B$5-DAY(B$5)+2)+22

Выкладывайте скринеры :)

Для call

=ImportHTML( «finance.yahoo.com/q/op?s=^RUT&m=2013-01»; «table»; 10)

Для put

=ImportHTML( «finance.yahoo.com/q/op?s=^RUT&m=2013-01»; «table»; 14)

Тикер ставим вместо ^RUT, дату тоже понятно где менять.

3ю пятницу можно найти следующими формулами:

=EDATE(TODAY(),BM4)-DAY(EDATE(TODAY(),BM4))+8+14-WEEKDAY(EDATE(TODAY(),BM4)-DAY(EDATE(TODAY(),BM4))+2)

Если BM=0 получаем дату экспирации на текущий месяц, если BM=1 на следующий месяц.

Или

=B$5-DAY(B$5)-WEEKDAY(B$5-DAY(B$5)+2)+22

Выкладывайте скринеры :)

Требуется помощь с опционами

- 13 декабря 2012, 23:53

- |

Вот торгую я спотом на золото, с 1693 купил с целью 1760, затем при достижении до 1795 и 1820 буду тянуть)

Но у меня есть мысль, что рынок сначала сходит в район 1680 и вполне может взять 1666, но это должно произойти в течении месяц-полтора — не произойдёт — значит рост)

Вопрос: я не разбираюсь в опционах, но меня интересует как можно захеджировать риск падения до 1670 и как/сколько это будет выглядеть)

Спасибо за советы)

Но у меня есть мысль, что рынок сначала сходит в район 1680 и вполне может взять 1666, но это должно произойти в течении месяц-полтора — не произойдёт — значит рост)

Вопрос: я не разбираюсь в опционах, но меня интересует как можно захеджировать риск падения до 1670 и как/сколько это будет выглядеть)

Спасибо за советы)

Знакомство.

- 13 декабря 2012, 19:49

- |

Добрый день.

После 2 лет чтения Смартлаба решила зарегистрироваться в вашем замечательном сообществе, для того чтобы иметь возможность спросить у более опытных и умных людей гнетущие меня вопросы по срочному рынку РФ.

По законам вежливости немного о себе. Чуть больше восемнадцати лет, стандартный набор образования и жизненных достижений, школа, институт, любимая работа (учитель начальных классов). Увлечения: воспитание сына, шахматы (мастер спорта:), правда практикуюсь не часто), теплые страны (благодаря мужу достаточно часто), ну и теперь опционы.

Рынком интересуюсь еще со школы. Перечитала все доступные книги (а их не так уж и много), ходила на курсы брокерских компаний. Остановилась на опционах, как на самом непонятном и неоднозначном инструменте (а у меня слабость ко всему сложнодостижимому)

Год работала на реальном счету. Для практики, а не для заработка. Покупала, продавала спреды, перепробовала все простейшие стратегии. Счет сначала удвоился (новичкам везет:)), потом уменьшился (что закономерно), по результатам года получилось +21%. Как человек неглупый (о, как же я на это надеюсь!!!), понимаю, что цифра эта ничего не значит т.к., торговля была бессистемна, да и не торговля это, а просто знакомство с терминалом, и начальный опыт покупки контрактов.

( Читать дальше )

После 2 лет чтения Смартлаба решила зарегистрироваться в вашем замечательном сообществе, для того чтобы иметь возможность спросить у более опытных и умных людей гнетущие меня вопросы по срочному рынку РФ.

По законам вежливости немного о себе. Чуть больше восемнадцати лет, стандартный набор образования и жизненных достижений, школа, институт, любимая работа (учитель начальных классов). Увлечения: воспитание сына, шахматы (мастер спорта:), правда практикуюсь не часто), теплые страны (благодаря мужу достаточно часто), ну и теперь опционы.

Рынком интересуюсь еще со школы. Перечитала все доступные книги (а их не так уж и много), ходила на курсы брокерских компаний. Остановилась на опционах, как на самом непонятном и неоднозначном инструменте (а у меня слабость ко всему сложнодостижимому)

Год работала на реальном счету. Для практики, а не для заработка. Покупала, продавала спреды, перепробовала все простейшие стратегии. Счет сначала удвоился (новичкам везет:)), потом уменьшился (что закономерно), по результатам года получилось +21%. Как человек неглупый (о, как же я на это надеюсь!!!), понимаю, что цифра эта ничего не значит т.к., торговля была бессистемна, да и не торговля это, а просто знакомство с терминалом, и начальный опыт покупки контрактов.

( Читать дальше )

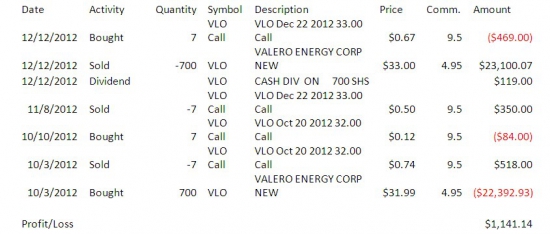

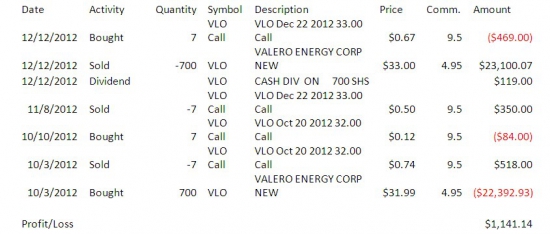

Покрытый опцион. Пример Valero Energy Corporation (VLO)

- 13 декабря 2012, 17:24

- |

Вчера была опубликована запись Купил акции — продал опционы. Пример Citigroup. Так как основные вопросы возникают «а что если упадет рынок?», приведу сегодня пример другой реальной сделки по компании, которая довольно быстро упала на 15% от цены покупки.

Итак, речь пойдет о VLO [NYSE] Valero Energy Corporation.

( Читать дальше )

Итак, речь пойдет о VLO [NYSE] Valero Energy Corporation.

( Читать дальше )

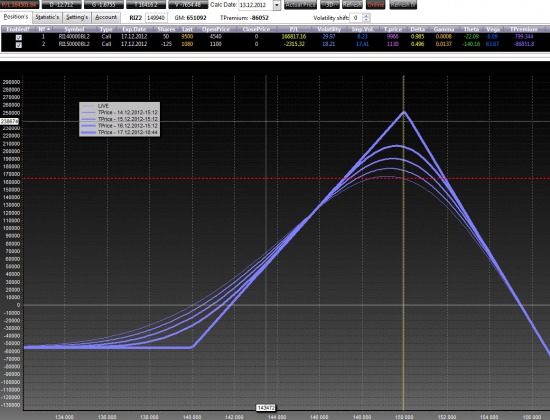

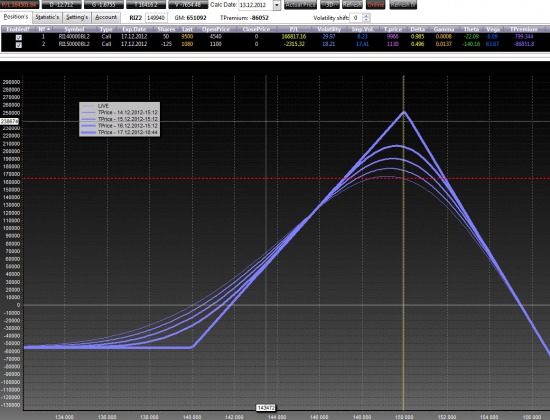

ЖАДНОСТЬ или закрыть?

- 13 декабря 2012, 15:18

- |

Итак, была открыта когда то поза, с прицелом на рост на декабрь на 150 000 пунктов. Недавний рост даже чуть не вынудил немного купить фьючей, но хорошо удержался, а точнее мысль мелькнула, но я забыл, был занят настройками маркет-мейкера.

Итак, что имеем с гуся?

Поза выглядит хорошо, даже очень.

Осталось очень много гаммы и веменной стоимости в очень мелкой окрестности фьюча. Ясное дело, если хеджить скорее всего все отдашь, сделать ставку на пажеж или рост добавив дельты?

Плохое решение, так как время естьтолько в окрестности 150 000 вокруг его как и гаммы нету.

Закрыть говорит мне внутренний голос, закрыть :)

Итак, что имеем с гуся?

Поза выглядит хорошо, даже очень.

Осталось очень много гаммы и веменной стоимости в очень мелкой окрестности фьюча. Ясное дело, если хеджить скорее всего все отдашь, сделать ставку на пажеж или рост добавив дельты?

Плохое решение, так как время естьтолько в окрестности 150 000 вокруг его как и гаммы нету.

Закрыть говорит мне внутренний голос, закрыть :)

Купил акции - продал опционы. Пример Citigroup.

- 12 декабря 2012, 19:29

- |

Покрытый опцион — это купил акции и продал опционы. Ранее у меня был цикл постов о покрытых опционах (вся подборка сейчас ЗДЕСЬ), где не вдаваясь в подробности и алгоритмы действий, я рассказал о той стратегии, которой пользуюсь достаточно долго и успешно.

Сегодня я хотел бы показать один из примеров еще не закрытой сделки. Как Вы увидите на примере использование данной стратегии не всегда является пассивное ожидание дня экспирации (хотя в алгоритме действий есть и такой момент). Можно увеличить свою запланированную прибыль двух-кратным или даже иногда трех-кратным заходом по опциону.

1. Покупка 600 акций Citigroup по $36.27

Продажа 6 контрактов со страйком $36 по цене $1.51

2. Покупка 6 контрактов по цене $0.35

3. Продажа 6 контрактов со страйком $36 по цене $0.80

На данный момент закрытие позиции не предусматривается. По алгоритму действий то или иное решение будет принято 20 или 21 декабря, если не поступят новые вводные.

Сегодня я хотел бы показать один из примеров еще не закрытой сделки. Как Вы увидите на примере использование данной стратегии не всегда является пассивное ожидание дня экспирации (хотя в алгоритме действий есть и такой момент). Можно увеличить свою запланированную прибыль двух-кратным или даже иногда трех-кратным заходом по опциону.

1. Покупка 600 акций Citigroup по $36.27

Продажа 6 контрактов со страйком $36 по цене $1.51

2. Покупка 6 контрактов по цене $0.35

3. Продажа 6 контрактов со страйком $36 по цене $0.80

На данный момент закрытие позиции не предусматривается. По алгоритму действий то или иное решение будет принято 20 или 21 декабря, если не поступят новые вводные.

открыл счет в interactivebrokers , или купила баба порося.

- 12 декабря 2012, 14:58

- |

Хотел спросить у знающих.

Недавно открыл счет в IB(interactivebrokers), после недолгой переписки с менегером и отправки дополнительных документов, пришло письмо типо ваш счет открыт, просим пополнить его деньгами в течении 45 дней, иначе процедуру открытия придется придется пройти снова.

Я спорить с ними не стал отправил чуток бабок, тем более что счет тестово-учебный, и чз день увидел их в свооем терминале.

Вопрос1. Никаких физических бумаг с подписями и печатями от них не приходило. Это ваще щас так принято все делать без бумаг, или мне нужно требовать от них каких то документов?

и непонятно на каком основании мы работаем, даже в аккаунт менагере я не нашел ничего похожего на пользовательское соглашение.

Вопрос2. В терминале нет никаких котировок и тикеров, народ грит их нужно подключать за бабки, сколько стоит подключение?, и ваще пакеты тикеров отлючаются друг от друга или открывают все и сразу?

П С Нужны только амер акции, опционы на них, комоды, индексы - фьючи и опционы.

Вопрос3. Говорят у них есть плата за неактивность, сколько стоит и как избавится?

Недавно открыл счет в IB(interactivebrokers), после недолгой переписки с менегером и отправки дополнительных документов, пришло письмо типо ваш счет открыт, просим пополнить его деньгами в течении 45 дней, иначе процедуру открытия придется придется пройти снова.

Я спорить с ними не стал отправил чуток бабок, тем более что счет тестово-учебный, и чз день увидел их в свооем терминале.

Вопрос1. Никаких физических бумаг с подписями и печатями от них не приходило. Это ваще щас так принято все делать без бумаг, или мне нужно требовать от них каких то документов?

и непонятно на каком основании мы работаем, даже в аккаунт менагере я не нашел ничего похожего на пользовательское соглашение.

Вопрос2. В терминале нет никаких котировок и тикеров, народ грит их нужно подключать за бабки, сколько стоит подключение?, и ваще пакеты тикеров отлючаются друг от друга или открывают все и сразу?

П С Нужны только амер акции, опционы на них, комоды, индексы - фьючи и опционы.

Вопрос3. Говорят у них есть плата за неактивность, сколько стоит и как избавится?

Методы прогноза улыбки волатильности

- 12 декабря 2012, 14:50

- |

На сейчас выделяю два основных подхода к прогнозированию улыбки волатильности:

— модельный

— статистический

Модельный

Основан на использовании придуманной модели и подборе параметров в нее

Примеры методов модельного подхода: BS, SABR и т.д.

Статистический

Основан на выделение стат. закономерностей в поведении улыбки и использовании их для прогноза будущего её состояния

Примеры методов статистического подхода: система уравнений, нейросеть и т.д.

Видимо и тот и др. методы имеют как свое право на жизнь, так и свои «+» и «-».

Вопросы:

— Какой подход используете (предпочли бы использовать)? Почему?

— Каким методом пользуетесь (предпочли бы пользоваться)? Почему?

— Для решения какой трейдерской задачи ?

— Какие «+» и «-» подхода и метода стали определяющими для Вашего выбора ?

— М.б. возможно применить комбинированный подход? Как ?

PS Мне показался ближе для прогноза улыбки стат.подход с методом близким к нейросетям. Используется для оценки профиля позы в матрице(дереве) возможных ее будущих состояний.

— модельный

— статистический

Модельный

Основан на использовании придуманной модели и подборе параметров в нее

Примеры методов модельного подхода: BS, SABR и т.д.

Статистический

Основан на выделение стат. закономерностей в поведении улыбки и использовании их для прогноза будущего её состояния

Примеры методов статистического подхода: система уравнений, нейросеть и т.д.

Видимо и тот и др. методы имеют как свое право на жизнь, так и свои «+» и «-».

Вопросы:

— Какой подход используете (предпочли бы использовать)? Почему?

— Каким методом пользуетесь (предпочли бы пользоваться)? Почему?

— Для решения какой трейдерской задачи ?

— Какие «+» и «-» подхода и метода стали определяющими для Вашего выбора ?

— М.б. возможно применить комбинированный подход? Как ?

PS Мне показался ближе для прогноза улыбки стат.подход с методом близким к нейросетям. Используется для оценки профиля позы в матрице(дереве) возможных ее будущих состояний.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал