опцион

иГРЫмАрАЗМа. Про мою первую сделку с опционами

- 12 июля 2019, 14:22

- |

В понедельник бумага стоила уже 82.2, а закрылось во вторник всё это дело по 82.47, то есть почти 5 концов.

И теперь, к чему я всё это. Ровно к предыдущему посту. Замена фьюча опционом не является опционной стратегией. Опционные стратегии строятся на теории вероятности. А тервер говорит, что опционы нужно всегда продавать, тогда в совокупности будете в плюсе. Про опционы на мамбе просто смешно говорить, такие спреды убьют это положительное мат.ожидание. И даже на ликвидном рынке с малыми деньгами эти стратегии не прокатят, потому что первый про*б убивает счёт. То есть, если вы просто заменяете фьюч опционом, ну не нужно пейсать умные слова в большом количестве, какое они имеют отношение к делу???

Плюс покупки опциона в том, что не нужно париться со стопом, убыток и так ограничен. Минус, мат.ожидание проигрывает по сравнению с фьючом. Всё просто, как три копейки!

- комментировать

- ★8

- Комментарии ( 21 )

Стопы и Стоп Лимиты на опционы в Интерактив Брокере.

- 11 июля 2019, 12:18

- |

Кто нибудь пытался?

Газпром в шорт! Отлетался похоже, касатик..

- 04 июля 2019, 14:10

- |

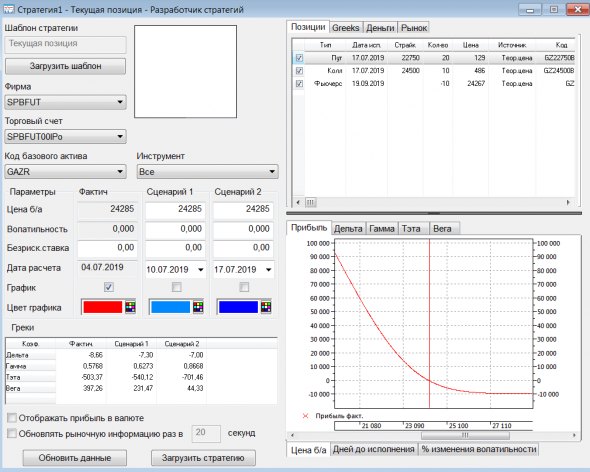

Хеджанем шорт опционом Call (до 17.07) и усилим позицию путом при пробое 22750..

Получилась вот такая стратегия:

Риск 10тыр, ожидаемый профит 100тыр. если Газпром грохнется на 50руб..

( Читать дальше )

Можно ли торговать опционами как фьючерсами и акциями?

- 30 июня 2019, 15:23

- |

Маржа (Гарантийное обеспечение) на Американском рынке опционов

- 28 июня 2019, 18:00

- |

Всем здравствуйте

Суть вопроса на примере опционов июльской серии:

1) На ММВБ

А) при покупке 100 штук опционов колл страйк 140 на РИ по цене 1150 пунктов (дельта 0,3) при цене БА 136560 резервируется маржа в размере примерно 160000 руб

Если делаем стратегию дельта-нейтральной и продаем 30 штук фьючерсов, то требуемое маржинальное обеспечение снижается до 80000 руб

Б) покупаем 300 коллов Брент 68 страйк по 1,39 (дельта 0,35), БА 65,43$. Маржа требуется около 295000 руб

Если делаем дельту нейтральной и продаем 105 фьючерсов, то требуемая маржа снижается до 133000 руб

2) На Американских биржах (в частности Nymex)

При покупке 3 контрактов (по-нашему 300 лотов) колов 62 страйка с дельтой 0,33 по 1,08$ со счета списывается сумма 3*1,08*1000=3240$

При приведении позиции к дельта-нейтральной и продаже 1 контакта БА по 59,29 (по-нашему 100 лотов) резервируется дополнительно под этот контракт 2455$ (хотя требуемая маржа под 1 лот фьючерса WTI 4055$) – т.е. требуемая маржа под эту продажу уменьшается (по методике SPAN), т.к. в позиции учитываются купленные коллы

( Читать дальше )

иГРЫрАЗУМа 2019: Технические вопросы.

- 28 июня 2019, 11:17

- |

Книги по опционам и фьючерсам

- 27 июня 2019, 20:36

- |

Прошу внимания участников конкурса БОТ (иГРЫрАЗУМа-2019) для обсуждения технического момента в регламенте

- 26 июня 2019, 12:04

- |

Вопрос простой, но тем не менее думаю обсудить его стоит

Согласно регламенту

3. Занесение информации в отчетную таблицу выполняют сами участники. Периодичность внесения изменений — раз в неделю, после экспирации недельных опционов в четверг.

У меня лично складывается ситуация, что внести данные в табличку я могу сегодня (среда) после клиринга или только в понедельник (01/07). Думаю, что лучше внести в понедельник по отчету брокера за четверг.

Понятно, что такие ситуации будут возникать в будущем не только у меня, и будут различные причины (рабочие, личные, технические) поэтому предлагаю обсудить и решить что делать участнику в случае возникновения подобных накладок. Так будет проще самому участнику (не ощущать себя нарушителем коллективных правил) и, возможно, остальным участникам (понимаем, что коллега еще в деле).

Один из вариантов — написание топика в котором участник предупреждает что сможет заполнить данные только в такой-то срок (по типу этого)

( Читать дальше )

иГРЫрАЗУМа 2019: Старый Бес. Отсутствие стартовой позиции.

- 22 июня 2019, 21:48

- |

В выходные ушел с проданной волатильностью в нефти на 10 000 вег и купленным центром ближней серии РТС на те же 10 000 вег.

Всем удачи.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал