отчеты мсфо

У ВТБ случился переломный момент?

- 30 июля 2024, 13:38

- |

🏦 У ВТБ случился переломный момент?

Банк по итогам полугодия заработал на 4% меньше г/г — 277 млрд руб. А это значит, что ROE на уровне 24,3%. И как это понимать? Сейчас разберемся!

☝️ Для справки, ROE — это коэффициент рентабельности собственного капитала. Ответ на вопрос — сколько чистой прибыли компания зарабатывает на 1 рубль собственных средств?

Возвращаемся к ВТБ и предположим, что банк сохранит темпы роста. В этом случае по итогам года чистая прибыль составит около 550 млрд руб. ROE — 22%.

👉 ВТБ — один из самых дешевых банков по показателю P/B (стоимость к капиталу). Он оценивается на уровне 0,42х. Если привести к стоимости Сбербанка в один капитал, то ВТБ заработает 55% ROE по итогам 2024 года!

📈 По итогам первого полугодия банк нарастил кредиты юр. лицам на 2,9% — до 15,4 трлн руб. Портфель физиков подрос на 6,7% — до 7,6 трлн руб.

Даже при том, что основной объем портфеля занимают кредиты юр. лицам под плавающую ставку, показатель NIM* снизился с 3,2% до 2,1%. Поэтому возможное повышение ставки до 20% будет негативом для ВТБ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

💥Яндекс поманил дивидендами

- 30 июля 2024, 13:28

- |

IT-гигант отчитывается за 2 квартал и 1 полугодие, а также радует инвесторов вероятными дивидендами впервые за свою историю

Яндекс (YDEX)

МСар = ₽1,5 трлн

🔹Результаты

— выручка: ₽477,6 млрд (+38%)

— скорректированная EBITDA: ₽85,2 млрд (+75%)

— скорректированная чистая прибыль: ₽44,3 млрд (+88%)

Менеджмент Яндекса впервые рекомендовал совету директоров рассмотреть вопрос о выплате дивидендов в размере ₽80 на акцию. В будущем, как отмечается в релизе, компания может платить дивиденды на полугодовой основе.

Выручка сегмента «Поиск и портал» выросла до ₽197 млрд (+35%), «Электронной коммерции, райдтеха и доставки» — до ₽256,6 млрд (+40%). Число подписчиков «Плюса» составило 33,7 млн (+43%).

Яндекс также представил финансовый прогноз на этот год. Компания ожидает, что общая выручка вырастет на 38-40%, а скорректированная EBITDA составит ₽170-175 млрд.

Бумаги Яндекса (YDEX) почти не реагируют на отчет.

( Читать дальше )

ВТБ - Прибыль мсфо 6 мес 2024г: 277,1 млрд руб (-4,3% г/г)

- 30 июля 2024, 13:23

- |

ВТБ – рсбу/ мсфо

Общий долг на 31.12.2023г: 24,586.33 трлн руб/ мсфо 27,217.9 трлн руб

Общий долг на 30.06.2024г: 26,414.41 трлн руб/ мсфо 28,892.8 трлн руб

Прибыль 1 кв 2023г: 104,409 млрд руб/ Прибыль мсфо 147,2 млрд руб

Прибыль 6 мес 2023г: 141,063 млрд руб/ Прибыль мсфо 289,8 млрд руб

Прибыль 9 мес 2023г: 166,988 млрд руб/ Прибыль мсфо 375,9 млрд руб

Прибыль 2023г: 223,392 млрд руб/ Прибыль мсфо 432,2 млрд руб

Прибыль 1 кв 2024г: 35,211 млрд руб/ Прибыль мсфо 122,4 млрд руб

Прибыль 6 мес 2024г: 135,644 млрд руб/ Прибыль мсфо 277,1 млрд руб

www.vtb.ru/ir/statements/

www.e-disclosure.ru/portal/files.aspx?id=1210&type=4

ЛЕНТА #LENT

- 30 июля 2024, 13:11

- |

🍏 #LENT

🖥Лента опубликовала операционные и финансовые результаты за II квартал и I полугодие 2024 г.

✏️Ключевые показатели I полугодия

Продажи увеличились на 60,8% г/г, до 413,6 млрд руб.

Валовая прибыль увеличилась на 72,6% г/г и составила 89,4 млрд руб. Валовая маржа увеличилась на 147 б.п., до 21,6%.

🫱Компания планомерно снижает долговую нагрузку за счет наращивания операционной прибыли, повышения эффективности использования рабочего капитала, а также жесткой финансовой дисциплины при реализации инвестпрограммы. В результате показатель чистый долг/EBITDA снизился до 1,7х к концу июня по сравнению с 2,8х на конец марта 2024 г.

📊А что по графику?

Несмотря на обще рыночный негатив, котировки держатся достойно — сильно не падают💪.

📌После ложного ухода ниже черной линии произошел возврат выше неё, и сейчас наблюдаем попытку сделать ретест сверху вниз данной линии (1065,5).

🔥Данные уровни можно откупать (1065,5).

✔️Цель — 1275 (синяя линия тренда).

❌Стоп — закрытие дня ниже черной линии (1065,5) равно походу актива на скользящую (954.5), где повторно можно откупать с прежними целями.

( Читать дальше )

Яндекс — раздел бизнеса завершен Что будет с акциями? Прогноз

- 30 июля 2024, 12:37

- |

Сделка по реструктуризации Яндекса завершилась. После разделения бизнеса в российской IT-компании остались основные сервисы. В состав голландской Yandex N.V. перешли четыре стартапа и дата-центр в Финляндии. Торги бумагами МКПАО Яндекс возобновились 24 июля.

Что ждет Яндекса после раздела, стоит ли присмотреться к акциям МКПАО, где искать точки входа, рассказали в статье.

Яндекс — флагман отрасли — одна из главных интернет-компаний страны. Кроме поиска и связанных с ним рекламных услуг, Яндекс развивает Райдтех (сервисы такси, каршеринг, аренда самокатов), Фудтех (Еда, Delivery Club, Лавка), платформу электронной коммерции — Маркет, развлекательные сервисы, Доставку (логистический бизнес) и Сервисы объявлений.

Финансовые показатели за I квартал 2024 года

- Выручка: ₽228.3 млрд, +40%(г/г)

- Скоррек. EBITDA: ₽37.6 млрд, рост в 2.1х (г/г)

- Рентабельность по EBITDA: 16.5%

- Чистая прибыль: ₽19.4 млрд, +47%(г/г)

- Скоррект. чистая прибыль: ₽21.6 млрд, рост в 2.6 (г/г)

( Читать дальше )

Результаты Яндекса за 2 квартал 2024 года

- 30 июля 2024, 12:29

- |

▪️Прибыль. За 2 квартал компания сгенерировала убыток 31.7 млрд рублей, что на 241% хуже, чем за 2 кв 2023 года.

🔮 Прогноз на выручку от компании

Общая выручка группы в 2024 году вырастет год к году в диапазоне от 38 до 40%, а скорректированный показатель EBITDA составит от 170 до 175 млрд рублей.

🤑 Дивиденды

Совет директоров Яндекса по предложению менеджмента рассмотрит вопрос о выплате первых дивидендов в размере 80 рублей на обыкновенную акцию. В случае положительного решения будут выплачены не позднее конца октября 2024 года. Компания полагает, что в будущем сможет платить дивиденды на полугодовой основе.

💰Кэш

Остаток денежных средств и денежных эквивалентов на 30 июня 2024 года — 102,9 миллиарда рублей

————————————

Реакция рынка — рынок пока не понял, падать ему или расти. В своем отчете компания крупными буквами пишет о том, что у них выросла выручка. А то что у них убыток примерно 32 ярда вскользь. И из-за чего у них убыток тоже не поясняют.

( Читать дальше )

Яндекс — один из лучших IT-бизнесов теперь еще и с дивами!

- 30 июля 2024, 12:25

- |

Яндекс — один из лучших IT-бизнесов теперь еще и с дивами!

Сегодня компания удивила результатами. Они вышли лучше ожиданий. А еще одна новость — выплата дивидендов. Давайте разбираться, стоит ли покупать эти акции?

✔️ Коротко о важных финансовых цифрах первого полугодия (г/г)

🟠 Выручка показала рост на 38% г/г — до 477,6 млрд руб. Операционные расходы составили 467,8 млрд руб. Рост на 47%.

🟠 Скорректированная EBITDA увеличилась на 75% — до 85,2 млрд руб. Маржинальность по EBITDA составила 17,8%.

🟠 Скорректированная чистая прибыль выросла на 88%. Она составила 44,3 млрд руб.

↗️ По всем главным сегментам есть хороший прирост по выручке:

Поиск показал рост на 35%. При этом нарастил долю на рынке до 64,7%. Райдтех прибавил 44%. Товарооборот E-com вырос на 48%. Доставка и другие O2O сервисы растут на 65%. Плюс и развлекательные сервисы показали рост выручки на 48%.

👓 На что стоит обратить внимание?

🟠Есть вероятность, что с новыми акционерами Яндекс снизит расходы на Маркет. Битва за лидерство на этом рынке проиграна. Однако количество товаров на Маркете удвоилось, а количество активных покупателей выросло на 10%.

( Читать дальше )

Яндекс объявляет финансовые результаты за II квартал 2024 года

- 30 июля 2024, 12:10

- |

Наш комментарий:

Динамика выручки и EBITDA Яндекса была вполне ожидаема. Компания всё еще может расти темпами 40% в год и продолжать наращивать маржинальность. Отдельно выделим сегмент «Электронная коммерция, Райдтех и Доставка», которому удалось показать значительный вклад в общую EBITDA группы.

Сегмент второй квартал подряд показывает положительную EBITDA и набирает маржинальность. Также есть улучшения и на уровне скорректированной чистой прибыли. Новые акционеры Яндекса сразу же решили заплатить себе дивиденды в размере 65% от скорректированной чистой прибыли за полугодие. Как нам кажется, это может быть в том числе связано с использованием заёмных средств для покупки компании.

( Читать дальше )

Отчет Яндекса за 2 квартал 2024 года. Начинает платить дивиденды?

- 30 июля 2024, 12:08

- |

Тут Яндекс подвез отчет за 2 квартал 2024 года.

Давайте взглянем на него:

-Выручка за II квартал составила 249,3 млрд рублей и выросла на 37% год к году;

-Скорректированный показатель EBITDA составил 47,6 млрд рублей или 19,1% от выручки;

-Скорректированная чистая прибыль: 22,7 млрд руб. (+45% г/г);

«В настоящее время мы ожидаем, что общая выручка группы в 2024 году вырастет год к году в диапазоне от 38 до 40%, а скорректированный показатель EBITDA составит от 170 до 175 млрд рублей.» — представитель компании

И главное, что взбудоражило инвесторов — это первые в истории компании дивиденды:

«совет директоров Яндекса по предложению менеджмента рассмотрит вопрос о выплате первых дивидендов в размере 80 рублей на обыкновенную акцию.» - представитель компании

«Компания полагает, что в будущем сможет платить дивиденды на полугодовой основе при условии, что совет директоров сделает соответствующие рекомендации и решение об объявлении дивидендов будет принято общим собранием акционеров.» - представитель компании

( Читать дальше )

ГК Астра представила операционные результаты за первое полугодие 2024 года.

- 30 июля 2024, 11:58

- |

В отличие от Позитива сезонность в этой компании пока не так ярко выражена, поэтому результаты должны порадовать акционеров. В первом полугодии отгрузки выросли на феноменальные 64%!!! Отличный результат.

Что интересно, несмотря на выдающийся рост бизнеса, акции компании вчера сильно падали вместе с остальным рынком. Может быть это шанс купить дешево? Как раз про это говорили на вчерашнем эфире (запись доступна в разделе «эфиры» в приложении Т-инвестиции).

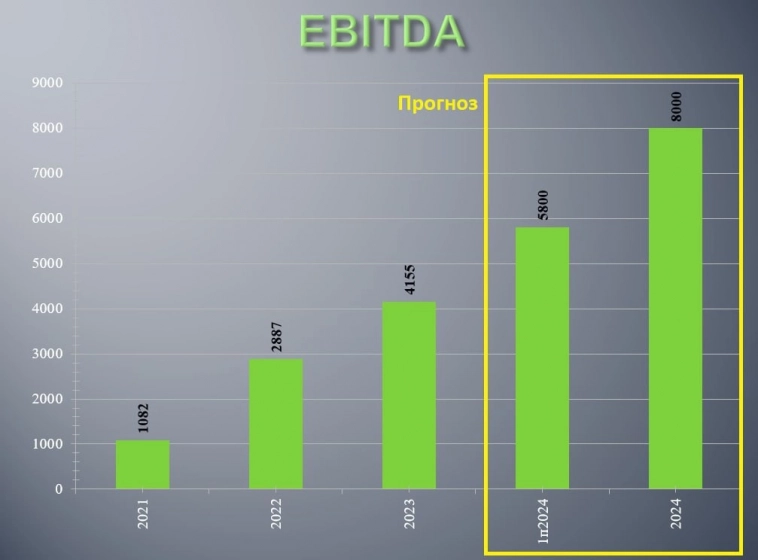

Давайте посчитаем. Поскольку вторая половина года у российского софта обычно сильнее чем первая (из-за того, что гос компании подписывают новые контракты в конце года), мы можем предположить, что во втором полугодии рост выручки будет сопоставим с первым полугодием. Может быть рост будет и выше, но мы посчитаем консервативно. При темпах раста 65% в год компания получит примерно 5 млрд выручки в первом полугодии и около 10 млрд во втором. Итого 15 млрд!!! При сохранении рентабельности на уровне 50+% выйдет 7,5 — 8 млрд EBITDA 2024.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал