SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

отчеты мсфо

На финрезультат Юнипро повлияло обесценение активов - Промсвязьбанк

- 04 мая 2022, 16:03

- |

Чистый убыток «Юнипро» по МСФО в I квартале составил 7,8 млрд руб. против прибыли 4,04 млрд руб. годом ранее, следует из отчета компании. EBITDA выросла на 65,2%, до 11,4 млрд руб. Выручка составила 28 млрд руб. (+30,3%).

Рост выручки обусловлен получением платежей по договору о предоставлении мощности (ДПМ) блока №3 Березовской ГРЭС, а также увеличением выработки электроэнергии на фоне роста ее потребления в условиях восстановления экономики в начале года. Вместе с тем, на финансовый результат повлияло обесценение активов в размере 19 млрд рублей, вызванное изменением прогноза макроэкономических показателей.

Рост выручки обусловлен получением платежей по договору о предоставлении мощности (ДПМ) блока №3 Березовской ГРЭС, а также увеличением выработки электроэнергии на фоне роста ее потребления в условиях восстановления экономики в начале года. Вместе с тем, на финансовый результат повлияло обесценение активов в размере 19 млрд рублей, вызванное изменением прогноза макроэкономических показателей.

Компания перенесла выплату дивидендов за 2021 г., которые акционеры должны были получить этим летом, на декабрь 2022 г. Решение о выплате дивидендов в декабре будет принято в октябре, всего акционеры в 2022 г. могут получить 10-20 млрд руб. При этом, «Юнипро» на данный момент сохраняет параметры дивидендной политики на 2023-2024 гг.Промсвязьбанк

- комментировать

- Комментарии ( 1 )

🔎ОАО ЛЭСК Отчет МСФО

- 04 мая 2022, 15:11

- |

ОАО ЛЭСК Отчет МСФО

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1748706

( Читать дальше )

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1748706

( Читать дальше )

В ближайшее время ожидается сохранение пониженной торговой активности на Московской Бирже - Промсвязьбанк

- 04 мая 2022, 14:46

- |

Чистая прибыль Московской биржи по МСФО в I квартале 2022 года выросла на 18,5%, до 8,1 млрд рублей с 6,8 млрд рублей в I квартале 2021 года, говорится в сообщении биржи. EBITDA в I квартале год к году увеличилась на 17,8%, до 11,1 млрд рублей. Комиссионные доходы выросли на 15,1%, до 10,6 млрд рублей.

Рост доходов обусловлен повышенными объемами торгов в январе и феврале, в то время как в марте объемы резко снизились. В ближайшее время ожидаем сохранение пониженной торговой активности ввиду ограничений на торговлю нерезидентами. В долгосрочной перспективе по мере снижения ставок и стабилизации экономической ситуации интерес к фондовому рынку может увеличиться, что будет способствовать восстановлению объемов торгов.Промсвязьбанк

🔎Наука-Связь Отчет МСФО

- 04 мая 2022, 14:37

- |

Наука-Связь Отчет МСФО

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1748662

( Читать дальше )

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1748662

( Читать дальше )

Дивиденды Магнита могли бы быть достаточно высокими - Промсвязьбанк

- 04 мая 2022, 14:31

- |

Выручка Магнита в 1 квартале 2022 года увеличилась на 37,7%, до 547,708 млрд рублей. Сопоставимые (LfL) продажи выросли на 12% г/г. EBITDA выросла на 36,1% г/г, до 37,662 млрд рублей, рентабельность этого показателя составила 6,9% против 7% годом ранее. Магнит получил 10,905 млрд чистой прибыли сопоставимые с 10,875 млрд годом ранее. Чистый долг вырос на 41,2% г/г, до 228,3 млрд рублей. Соотношение чистого долга к EBITDA составило 1,6х против 1,4х год назад.

Также Совет директоров Магнита рекомендовал акционерам не выплачивать дивиденды по результатам 2021 года и оставить чистую прибыль за прошлый год нераспределенной. Годовое собрание акционеров пройдет в заочной форме, дата окончания приема бюллетеней для голосования — 30 июня.

Также Совет директоров Магнита рекомендовал акционерам не выплачивать дивиденды по результатам 2021 года и оставить чистую прибыль за прошлый год нераспределенной. Годовое собрание акционеров пройдет в заочной форме, дата окончания приема бюллетеней для голосования — 30 июня.

Мы позитивно оцениваем финансовые результаты «Магнита». Как и ожидалось, компания получила высокую прибыль на ажиотаже в марте и успешно внедрила бизнес «Дикси» в собственную сеть.Промсвязьбанк

Касательно дивидендов — данную новость рынок воспринял сдержанно негативно, потому что в условиях ажиотажного роста продаж в конце квартала, дивиденды могли бы быть достаточно высокими с совокупной дивидендной доходностью 10-11%. «Магнит» регулярно платил дивиденды на протяжении почти всей своей публичной истории с 2009 года. Мы полагаем, что данное решение может быть связано с желанием поддержать бизнес в изменчивых экономических условиях.

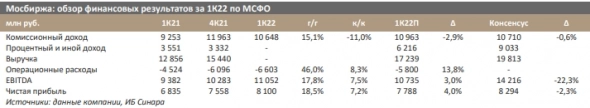

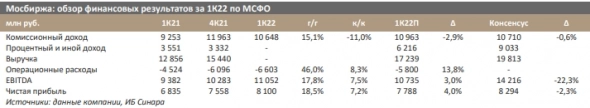

Мосбиржа показала рекордно высокую чистую прибыль за 1 квартал - Синара

- 04 мая 2022, 12:53

- |

Мосбиржа сообщила о хороших результатах за 1К22 по МСФО, в том числе рекордно высокой чистой прибыли за 1К22 в размере 8,1 млрд руб. — на 4% выше нашего прогноза, на 2,3% ниже ожиданий консенсуса. Отчетность вышла в сокращенном виде, телеконференция с участием менеджмента не проводилась.

Процентный доход в целом оказался на уровне ожиданий — 10,6 млрд руб. — на фоне чрезвычайной волатильности в январе и феврале, но и частичного закрытия рынков в марте. Комиссии на рынке акций остались на неизменном уровне в квартальном сопоставлении, на валютном рынке — подскочили на 27% к/к. Отметим, что комиссии за операции на денежном рынке снизились на 18% к/к, несмотря на резкий 41,5%-ный квартальный рост объемов: значительно сократились сроки репо.

Синара ИБ

Процентный доход в целом оказался на уровне ожиданий — 10,6 млрд руб. — на фоне чрезвычайной волатильности в январе и феврале, но и частичного закрытия рынков в марте. Комиссии на рынке акций остались на неизменном уровне в квартальном сопоставлении, на валютном рынке — подскочили на 27% к/к. Отметим, что комиссии за операции на денежном рынке снизились на 18% к/к, несмотря на резкий 41,5%-ный квартальный рост объемов: значительно сократились сроки репо.

Негативный сюрприз преподнес 46%-ный рост операционных расходов в годовом сопоставлении, но это связано с резким увеличением трат на маркетплейс «Финуслуги» (22,4 п. п.). За исключением маркетинговых и неорганических расходов рост операционных затрат составил бы 22,8%, оказавшись на уровне ожиданий. Вместе с тем их увеличение означает рост процентного дохода или более низкие, чем ожидалось, резервы, поскольку прибыль в целом оказалась ниже ожиданий. При этом, полагаем, рекордная прибыль стала результатом высокого процентного дохода, который не был раскрыт. Мы прогнозировали почти двукратное увеличение в квартальном измерении.Найдёнова Ольга

Синара ИБ

Московская биржа сохранит стабильные показатели в текущем году - Атон

- 04 мая 2022, 11:56

- |

Московская биржа представила хорошие выборочные результаты за 1К22 по МСФО

Комиссионный доход биржи увеличился на 15% г/г (-11% кв/кв) до 10.6 млрд руб., отражая резкий рост объемов торгов в январе-феврале этого года, сменившийся во 2К22 значительным спадом, который может сохраниться до конца 2022. В целом, в 1К22 объем торгов показал наибольший прирост на денежном рынке (в 2 раза г/г) и на валютном рынке (+30% г/г), при этом сдерживающее влияние на динамику оказало снижение средних сроков операций репо. Наибольшее падение испытал рынок облигаций (-51% г/г) на фоне роста процентных ставок. Показатель EBITDA достиг 11.1 млрд руб., увеличившись на 18% г/г. Операционные расходы биржи выросли на 46% г/г и составили 6.6 млрд руб. Биржа отчиталась о чистой прибыли в размере 8.1 млрд руб. (+19% г/г).

Комиссионный доход биржи увеличился на 15% г/г (-11% кв/кв) до 10.6 млрд руб., отражая резкий рост объемов торгов в январе-феврале этого года, сменившийся во 2К22 значительным спадом, который может сохраниться до конца 2022. В целом, в 1К22 объем торгов показал наибольший прирост на денежном рынке (в 2 раза г/г) и на валютном рынке (+30% г/г), при этом сдерживающее влияние на динамику оказало снижение средних сроков операций репо. Наибольшее падение испытал рынок облигаций (-51% г/г) на фоне роста процентных ставок. Показатель EBITDA достиг 11.1 млрд руб., увеличившись на 18% г/г. Операционные расходы биржи выросли на 46% г/г и составили 6.6 млрд руб. Биржа отчиталась о чистой прибыли в размере 8.1 млрд руб. (+19% г/г).

Представленные результаты близки к консенсус-прогнозу и нашим ожиданиям. Московская Биржа раскрыла финансовые результаты на выборочной основе, а не полные результаты по МСФО, в силу действия регуляторных ограничений со стороны ЦБ РФ. В частности, компания не раскрыла показатели процентных доходов — мы ожидаем, что они будут высокими (вследствие резкого роста процентных ставок и средств участников рынка в марте) и станут основным драйвером роста чистой прибыли биржи. В целом, мы не исключаем, что Московская биржа сможет увеличить размер прибыли на акцию в 2022. По нашим оценкам, бумага торгуется с мультипликатором P/E 2022П в районе 7.0x. Мы ожидаем, что биржа в этом году сохранит стабильные показатели, и считаем это фактором инвестиционной привлекательности.Атон

Решение Магнита не выплачивать дивиденды подрывает инвестиционный кейс компании - Атон

- 04 мая 2022, 11:26

- |

Магнит опубликовал сильные результаты за 1К22, решил не выплачивать дивиденды за 2021

Совокупная выручка подскочила на 37.7% г/г до 547.7 млн руб. (на 18.5% с корректировкой на приобретение Дикси). LfL-продажи выросли на 12.0% г/г, при росте среднего чека на 11.1% и трафика — на 0.8%. Торговые площади увеличились на 21.4% г/г. В течение квартала Магнит открыл в общей сложности 657 магазинов (467 магазинов «у дома» и 190 магазинов дрогери). Валовая прибыль по IAS 17 выросла на 37.7% г/г до 126.8 млрд руб., а рентабельность валовой прибыли составила 23.1% (без изм. г/г) на фоне благоприятной структуры ассортимента и форматов при росте товарных потерь. EBITDA (до LTI) подскочила на 36.1% г/г до 37.9 млрд руб., а рентабельность EBITDA составила 6.9%, немного упав г/г (-12 бп) из-за консолидации Дикси, которая имеет более низкую рентабельность. Чистая прибыль осталась неизменной г/г на уровне 10.9 млрд руб., а рентабельность чистой прибыли составила 2.0% (-74 бп г/г) на фоне убытка от курсовых разниц в размере 5 млрд руб. (против 190 млн руб. в 1К21) и роста чистых финансовых затрат (+43.4% г/г до 3.7 млрд руб.). Капзатраты выросли на 45.2% г/г до 12.1 млрд руб. в связи с финансированием экспансии и программы реновации. Чистый долг увеличился на 41.2% г/г (+15.9% кв/кв) до 228.3 млрд руб. Соотношение чистый долг/EBITDA составило 1.6x против 1.4x на конец 1К21 и 1.5x на конец 4К21. Ранее компания объявила, что совет директоров будет рекомендовать не выплачивать дивиденды за 2021.

( Читать дальше )

Совокупная выручка подскочила на 37.7% г/г до 547.7 млн руб. (на 18.5% с корректировкой на приобретение Дикси). LfL-продажи выросли на 12.0% г/г, при росте среднего чека на 11.1% и трафика — на 0.8%. Торговые площади увеличились на 21.4% г/г. В течение квартала Магнит открыл в общей сложности 657 магазинов (467 магазинов «у дома» и 190 магазинов дрогери). Валовая прибыль по IAS 17 выросла на 37.7% г/г до 126.8 млрд руб., а рентабельность валовой прибыли составила 23.1% (без изм. г/г) на фоне благоприятной структуры ассортимента и форматов при росте товарных потерь. EBITDA (до LTI) подскочила на 36.1% г/г до 37.9 млрд руб., а рентабельность EBITDA составила 6.9%, немного упав г/г (-12 бп) из-за консолидации Дикси, которая имеет более низкую рентабельность. Чистая прибыль осталась неизменной г/г на уровне 10.9 млрд руб., а рентабельность чистой прибыли составила 2.0% (-74 бп г/г) на фоне убытка от курсовых разниц в размере 5 млрд руб. (против 190 млн руб. в 1К21) и роста чистых финансовых затрат (+43.4% г/г до 3.7 млрд руб.). Капзатраты выросли на 45.2% г/г до 12.1 млрд руб. в связи с финансированием экспансии и программы реновации. Чистый долг увеличился на 41.2% г/г (+15.9% кв/кв) до 228.3 млрд руб. Соотношение чистый долг/EBITDA составило 1.6x против 1.4x на конец 1К21 и 1.5x на конец 4К21. Ранее компания объявила, что совет директоров будет рекомендовать не выплачивать дивиденды за 2021.

( Читать дальше )

🔎АО СофтЛайн Трейд Отчет МСФО

- 04 мая 2022, 08:37

- |

АО СофтЛайн Трейд Отчет МСФО

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1748431

( Читать дальше )

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1748431

( Читать дальше )

Чистая прибыль "Соллерс Авто" по МСФО в 2021 году составила ₽2,4 млрд

- 29 апреля 2022, 19:56

- |

Чистая прибыль ПАО «Соллерс Авто» по МСФО за 2021 год, относимая на собственников группы, составила 2,429 млрд руб. против убытка в 2,125 млрд руб. годом ранее.

Прибыль, относимая на неконтролирующую долю, составила 2,116 млрд руб. против прибыли в 380 млн руб. в 2020 году.

Выручка группы выросла до 91,709 млрд руб. (+39%). «Рост выручки обеспечил устойчивый спрос на автомобили Ford Transit и увеличение объемов продаж СП „Соллерс Форд“, контролирующим акционером которого выступает „Соллерс Авто“.

Себестоимость продаж увеличилась на 35,1%, до 77,164 млрд руб.

Чистая прибыль „Соллерс Авто“ по МСФО в 2021 году составила 2,4 млрд руб. (interfax.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал