отчеты cftc

Анализ рынка опционов и фьючерсов биржи CME 23.10.2017 с Дмитрием Зеландом

- 23 октября 2017, 10:01

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Опционный анализ на текущий момент

- 20 октября 2017, 12:17

- |

Детальный аналитический обзор рынка фьючерсов и опционов CME Group смотрите далее:

( Читать дальше )

Отчеты СОТ по нефти, сельхозу и основным валютным парам

- 24 февраля 2017, 12:38

- |

Краткие выводы по отчетам:

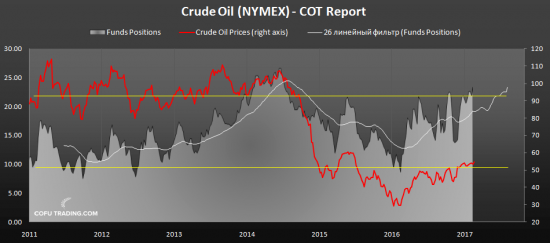

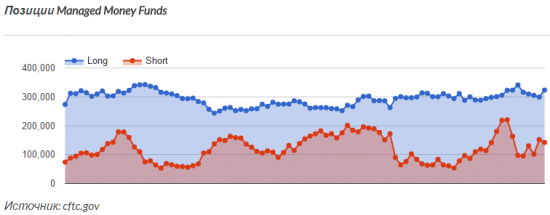

- Нефть: Фонды в экстримальной лонговой позиции. Хорошее время для шорта. Для лонга следует дождаться сокращения лонговых позиций.

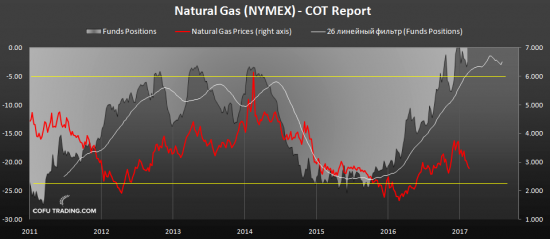

- Газ: Шортовая позиция сокращается с конца 2015 года и сейчас около нейтральных значений. Ничего интересного.

- Кукуруза, Соя, Пшеница: Ничего интересного.

- Индекс доллара: Аналогично нефти. Хорошее время для шорта и плохое для лонга.

- EUR/USD, GBP/AUD, USD/CAD, USD/JPY: Ничего интересного.

- NZD/USD, AUD/USD: Экстримально высокая лонговая позиция. Хорошее время для шорта и плохое для лонга.

( Читать дальше )

Нефть приближается к точке разворота

- 07 января 2017, 12:41

- |

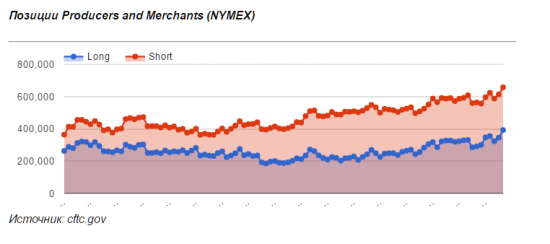

Активнее хеджировать свои риски от падения нефтяных цен начали и производители сырья. Так за неделю объем их коротких позиций увеличился на 37,6 тыс. контрактов, с 614 тыс. до 652 тыс.

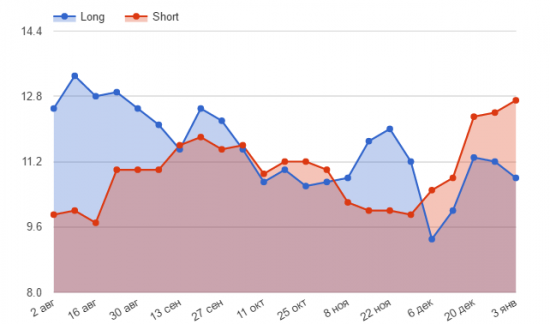

Хедж-фонды не вносили каких-либо серьезных изменений в свои портфели. По состоянию на 03 января количество их длинных позициий составляло 360,8 тыс. контрактов, а коротких — 56,3 тыс. Отметим, что отношение «лонгов» к «шортам» держится на максимальных уровнях последних 2-х лет вот уже 4 недели.

( Читать дальше )

Отчеты COT по нефти. Производители бояться падения котировок.

- 10 декабря 2016, 12:31

- |

Производители нефти и нефтетрейдеры принялись активно хеджировать свои риски от падения котировок на «черное золото». За неделю количество их коротких позиций выросло на 44 тыс. контрактов до 657,4 тыс., установив тем самым рекорд последних двух лет.

Учитывая их активизацию, можно предположить, что именно цены выше 50 долларов за баррель для нефти марки WTI являются для многих компаний комфортными.

Хедж-фонды в свою очередь увеличили свои ставки на рост «черного золота», резко сократив короткие. Таким образом, по состоянию на 6 декабря количество «лонгов» равнялось 350,8 тыс. контрактов, а «шортов» — 80,3 тыс.

Однако если посмотреть на общую картину, то пока количество коротких позиций превышает количество длинных на 19,8 тыс. контрактов или на 1 млрд. долларов. На фоне роста котировок участники рынка начали ставить на их разворот, которого пока не произошло. Поэтому продолжение не в их пользу может привести к повальному закрытию «шортов».

( Читать дальше )

Хедж-фонды сделали выбор в пользу нефти (отчеты COT)

- 02 октября 2016, 09:06

- |

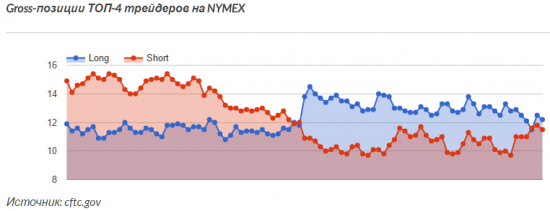

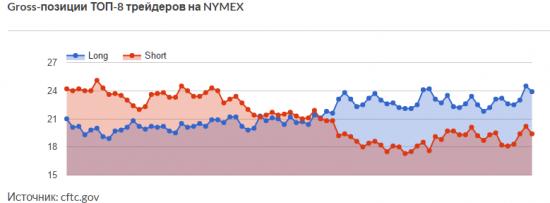

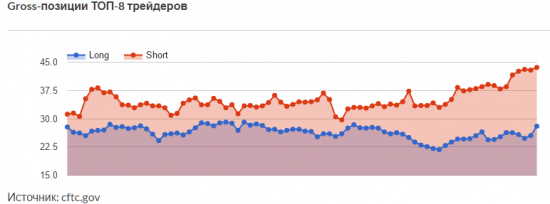

Крупнейшие четверка и восьмерка трейдеров Нью-Йоркской товарной биржи также предпочли увеличить свои позиции в нефти. Если двумя неделями ранее можно было предположить, что основные игроки ждут падения котировок «черного золота», то сейчас однозначного вывода сделать нельзя. На текущий момент количество «лонгов» все еще превалирует над «шортами» и этот српед начал увеличиваться.

( Читать дальше )

Небывалая вера в рубль. (Отчеты COT)

- 01 октября 2016, 09:14

- |

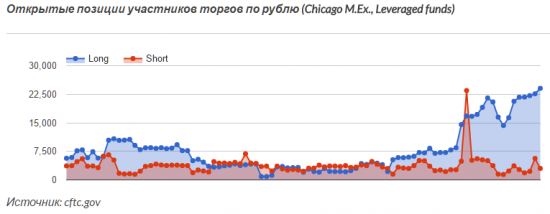

Инвесторы продолжают верить в рубль, открывая все больше и больше длинных позиций по российской валюте — за прошедшую неделю количество ставок на ее рост установило новый максимум, достигнув 24 тыс. контрактов.

В это же время трейдеры активно сворачивали свои короткие позиции, уменьшив их количество до 3 тыс. Таким образом, разница между «лонгами» и «шортами» превысила уже 21 тыс. контрактов.

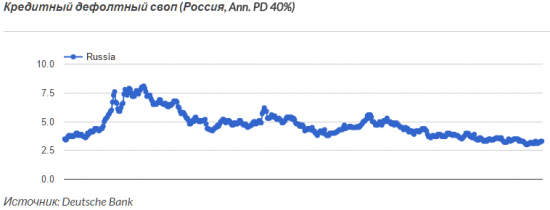

Не омрачила настроение инвесторов и геонапряженность вокруг Сирии. Несмотря на заявления Госдепа США, страновые риски остались на прежнем уровне: кредитно-дефолтные свопы России не превышают 3,3 п., что даже ниже уровней 2014 года — времен, когда нефть стоила выше 100 долларов за баррель и отсутствовали санкций по отношению к нашей стране.

( Читать дальше )

Полезная статистика для трейдеров. Позиции трейдеров.

- 01 июля 2016, 23:44

- |

Позиции трейдеров (отчеты СОТ):

1. Нефть (NYMEX)

2. Нефть (Европа)

3. Рубль

4. Золото

5. Медь

6. Индекс доллара (DXY)

7. Газ

8. Индекс волатильности (VIX)

9. 10-летние трежериз

10. S&P 500

11. Британский фунт

Интересно, что несмотря на Brexit, ТОП трейдеры на NYMEX не спешат сокращать свои позиции по нефти. Шортов было сокращено больше, чем лонгов.

Но в то же самое время резко выросли длинные позиции по золоту:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал