отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Эн+ отчетность за 1-е полугодие 2024: генерация зарабатывает сверхприбыль, но капитализация падает!

- 18 сентября 2024, 19:36

- |

Эн+ — уникальный актив на Московской бирже хотя бы потому, что это одна из немногих возможностей купить долю в компании частных ГЭС (обычно ГЭС контролирует государство).

Все посты Мозговика про Эн+ тут:

smart-lab.ru/allpremium/?ticker%5B%5D=ENPG

ДИСКЛЕЙМЕР: я считаю акции ЭН+ имеет большой фундаментальный потенциал, но существенное ограничение в виде отсутствия дивидендов (нарушение дивидендной политики) пока не предполагает в акциях интересную инвест идею. Акции забыты, цены на алюминий и пошлины давят на дочерний РУСАЛ), поэтому пока просто наблюдаем за активом.

Результаты РУСАЛа за 1-е полугодие 2024 года описывал тут (компания вышла в опер прибыль!) — smart-lab.ru/company/mozgovik/blog/1054308.php

Начнем с операционных показателей Энергосегмента Эн+ (т.к. с долей РУСАЛа все понятно из постов про РУСАЛ):

Первое полугодие ГЭС отработали отлично, выработка электроэнергии выросла на 24% г/г (прошлое полугодие было провальным из-за малой водности)

Стоимость электроэнергии на РСВ (сутки вперед) год к году несильно выросли (т.к. сам Эн+ увеличил выработку год к году), но в целом они на максимальных уровнях

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Татнефть в I полугодии снизила добычу нефти на 4,7%, до 13,66 млн тонн. Добыча газа снизилась на 8,1%, до 430 млн куб. м – ТАСС

- 18 сентября 2024, 09:52

- |

«Татнефть» в первом полугодии снизила добычу нефти на 4,7%, до 13,66 млн тонн, газа — на 8,1%, до 430 млн куб. м, говорится в отчете компании.

При этом выпуск нефтепродуктов вырос на 1,2%, до 8,489 млн т, а газопродуктов — снизился на 13,8%, до 473 тыс. т

Источник: tass.ru/ekonomika/21892479

НМТП отчетность по МСФО за 1-е полугодие 2024: рекордная прибыль и денежный поток, но перевалка в моменте падает

- 16 сентября 2024, 20:42

- |

НМТП — крупнейший портовый оператор в России отчитался по МСФО за 1-е полугодие. 3-го сентября изменили ему рейтинг Мозговика (https://smart-lab.ru/company/mozgovik/blog/1056018.php), самое время посмотреть “все ли хорошо внутри” и какие есть перспективы

Начинаем традиционно с операционных показателей

Перевалка нефти за 1-е полугодие 2024 года упала на 2% г/г, но в целом находится на высоком уровне (ожидаемое восстановление после 2021 года произошло, спасибо санкциям и отключению “Дружбы”)

Каждый 3-й баррель нефтяного экспорта России проходит через порты НМТП!

Во втором полугодии однозначно будет снижение перевалки нефти т.к. добыча нефти падает (а основные “балансирующие” объемы порты это порты НМТП)

( Читать дальше )

Дивиденды раз в квартал. Вполне осуществимо.

- 16 сентября 2024, 14:05

- |

Газпром нефть $SIBN опубликовала финансовую отчетность по МСФО за I полугодие 2024 г.

• Выручка составила 2 019₽ млрд, увеличившись за год на 30.1%

• Чистая прибыль вышла равной 328.5₽ млрд (+7.9% г/г)

• Скорректированная EBITDA: 704,1 млрд руб., увеличение на 11,9%.

• Свободный денежный поток: 161,2 млрд руб., рост на 76,8%.

• Чистый долг / EBITDA 0,45

Ключевые события:

Проект по добыче: Введена в эксплуатацию инфраструктура на участке 3А ачимовских залежей Уренгойского месторождения в ЯНАО.

Новое месторождение: Открыто месторождение в Томской области с запасами около 30 млн тонн углеводородов.

Развитие Чонского кластера: Начато развитие крупнейшей группы лицензионных участков в Восточной Сибири.

Также Газпром нефть начала перерабатывать автомобильные масла в компонент для возведения дорог.

Конкурентная особенность:

Ключевым фактором привлекательности акций Газпром нефти для инвесторов является коэффициент дивидендных выплат, который выше, чем в среднем по отрасли.

( Читать дальше )

Solidcore(POLY) опубликовал финансовые результаты за 2 квартал, как изменилась оценка компании?

- 16 сентября 2024, 13:24

- |

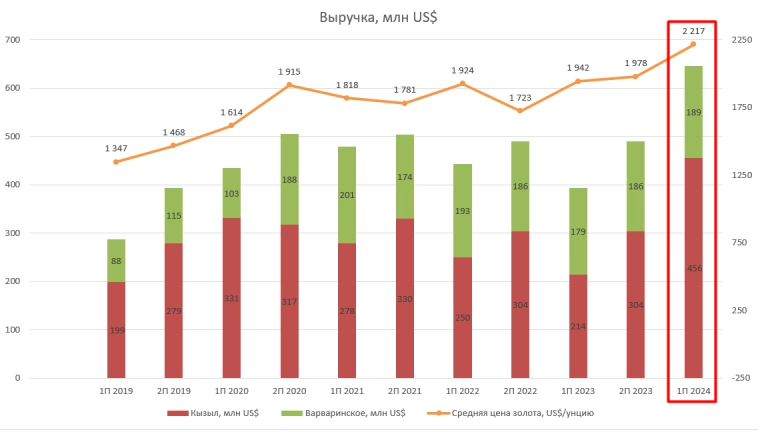

Выручка

Выручка за I полугодие 2024 года выросла на 79% в сравнении год к году и составила US$ 704 млн👉

Рост выручки вызван ростом средней цены золота на 14% до 2217 US$ за унцию и

ростом продаж золота на 56% до 321 тыс. унций золотого эквивалента👉

( Читать дальше )

АО «Ламбумиз» раскрыло финансовую отчетность по стандартам МСФО за первое полугодие 2024 года

- 13 сентября 2024, 08:12

- |

Лидер рынка картонной неасептической упаковки для молока и молочной продукции АО «Ламбумиз» продолжает демонстрировать рост финансовых показателей по результатам МСФО-отчетности за 1 полугодие 2024 года.

АО «Ламбумиз» подготовило отчетность по международным стандартам за 1 полугодие 2024 года с обзорной аудиторской проверкой. Это индивидуальная отчетность эмитента по МСФО, поскольку компания не имеет дочерних и зависимых обществ: учет всех активов и операционной деятельности ведется на одном юридическом лице.

Основные показатели отчетности по международным стандартам в целом подтверждают показатели отчетности по РСБУ, с небольшими корректировками на различия в методике.

В 2024 году компания продолжила наращивать финансовые показатели:

рост выручки LTM по сравнению с 2023 годом составил 7,4%;

валовая и операционная прибыль за последние 12 месяцев показали рост к показателям за 2023 год на 10,1% и 8,8% соответственно;

чистая прибыль LTM и EBITDA LTM увеличились к значениям 2023 года на 6% и 6,8%.

( Читать дальше )

Соллерс. Отчет МСФО. Хуже ожиданий...но 2Н2024г. может поправить дела!

- 11 сентября 2024, 11:47

- |

Вышли финансовые результаты по МСФО за Q2 2024г. от компании Соллерс:

👉Выручка — 44,15 млрд руб. (+35,0% г/г)

👉Себестоимость — 35,39 млрд руб. (+34,4% г/г)

👉Валовая прибыль — 8,75 млрд руб. (+19,8% г/г)

👉Коммерческие расходы — 3,24 млрд руб. (+99,4% г/г)

👉Общие и административные расходы — 2,82 млрд руб. (+31,4% г/г)

👉Операционная прибыль — 2,81 млрд руб. (+3,6% г/г)

👉Чистая прибыль — 1,60 млрд руб. (+16,3% г/г)

Отчет вышел хуже моих ожиданий, я ждал роста годовой чистой прибыли на +25,6%, а сейчас пока только +16,3%, но впереди еще 2 полугодие 2024г., где с 01 октября повышают утилизационный сбор на автомобили и маржинальность бизнеса Соллерс может увеличиться — но давайте по порядку.

Начнем с производственных результатов за 1 полугодие 2024г.:

( Читать дальше )

Сбербанк отчитался за август. Динамика растущая

- 10 сентября 2024, 11:01

- |

Сбербанк опубликовал финансовые результаты по РСБУ за август 2024 г.:

🔹 Чистый процентный доход: 237,9 млрд руб. (+15,5% год к году (г/г))

🔹 Чистый комиссионный доход: 65,5 млрд руб. (+8,1% г/г)

🔹 Чистая прибыль: 142,7 млрд руб. (+5,4% г/г)

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции !Сбербанк в августе получил ₽142,7 млрд чистой прибыль по РСБУ против ₽140,9 млрд годом ранее. За январь - август чистую прибыль по РСБУ увеличилась на 5,4%, до ₽1,05 трлн – отчет

- 10 сентября 2024, 09:58

- |

Ключевые показатели эффективности за 8M 2024

- Чистые процентные доходы за 8М 2024 выросли на 15,5% г/г до 1 694,7 млрд руб. Рост чистых процентных доходов в августе составил 14,1% г/г на фоне увеличения объема работающих активов.

- Чистые комиссионные доходы за 8М 2024 увеличились на 8,1% г/г до 485,8 млрд руб. в основном за счет роста объемов эквайринга, доходов от расчетно-кассового обслуживания, торгового финансирования и документарных операций. В августе рост составил 1,8% г/г на фоне высокой базы прошлого года, сформированной за счет признания разовых эффектов по кредитным продуктам корпоративных клиентов, а также роста расходов на программу лояльности СберСпасибо — все больше пользователей подключают категории повышенного кешбэка, что способствует удержанию клиентов.

- В настоящий момент к сервису «Оплата улыбкой» подключились уже 30 млн клиентов Сбера, а количество платёжных операций с использованием биометрии достигло 2 млн в месяц.

( Читать дальше )

КАМАЗ. Отчет МСФО. Пока всё сложно! Смена рейтинга по компании!

- 05 сентября 2024, 14:47

- |

Вышли финансовые результаты по МСФО за 1 полугодие 2024г. от компании КАМАЗ:

👉Выручка — 187,56 млрд руб. (+12,4% г/г)

👉Операционные расходы — 152,88 млрд руб. (+13,4% г/г)

👉Валовая прибыль — 34,69 млрд руб. (+6,3% г/г)

👉Коммерческие и административные расходы — 17,25 млрд руб. (+14,8% г/г)

👉Операционная прибыль — 14,83 млрд руб. (-13,6% г/г)

👉Чистая прибыль — 3,67 млрд руб. (-73,2% г/г)

Результат по чистой прибыли конечно ужасный, все таки снижение на — 73,2% г/г и 3,67 млрд руб. — это очень-очень слабо, но зато валовая прибыль увеличилась на +6,3% до 34,69 млрд руб., что достаточно неплохо — давайте разбираться в деталях!

Отчет РСБУ за 1Н 2024г. показал снижение по чистой прибыли на -95,1% до 0,64 млрд руб., поэтому сложно было ждать хороших результатов по МСФО, а причина в снижении продаж грузовых автомобилей КАМАЗ на -30,6% до 10 724 штук:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал