отчёт

ВК: отчет за 2024 год. Что скрывается за рекордными убытками?

- 21 марта 2025, 13:14

- |

Основные финансовые результаты за 2024 год:

• Выручка: 147,6 млрд руб. (+22,7% год к году)

• Скорректированная EBITDA: -4,9 млрд руб. (190 млн руб. годом ранее)

• Чистый убыток: 94,9 млрд руб. (рост в 2,8 раза год к году)

• Чистый долг: 174,3 млрд руб. (рост в 1,5 раза год к году)

Причины долговых обязательств все те же:

• Увеличение расходов на персонал. За год затраты выросли на 8,6 млрд рублей, или 34%.

• Высокая долговая нагрузка и высокие процентные ставки по кредитам.

• Единовременный убыток от обесценения гудвилла и от разницы обменных курсов валют.

Выручка по сегментам:

• Социальные платформы и медиаконтент: рост на 23% г/г до 104,3 млрд рублей

• Образовательные технологии: рост 83% г/г до 6,3 млрд рублей

• Технология для бизнеса: рост 42% г/г до 13,6 млрд рублей

• Экосистемные сервисы и прочие направления: рост 9% г/г до 24,6 млрд рублей

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инарктика: отчет за 2024 год. Основные риски и точки роста

- 20 марта 2025, 18:32

- |

Главный вопрос для инвестора: смог ли крупнейший российский производитель аквакультуры восстановить бизнес?

Основные финансовые результаты за 2024 год:

• Выручка в 2024 году выросла на 11% год к году до исторического максимума — 31,5 млрд руб.

• Скорректированная EBITDA составила 12,5 млрд руб., показав незначительное снижение год к году на уровне 3%. Рентабельность — 40%.

• Капитальные затраты выросли на 35%. При этом коэффициент «чистый долг / EBITDA» остаётся на комфортном уровне — всего 1. При этом, по итогу года удалось снизить чистый долг на 7%, до 12,7 млрд руб.

• Чистая прибыль за II полугодие 2024 года составила 9,2 млрд руб., показав рост на 34% по сравнению с аналогичным периодом прошлого года. Чистая прибыль компании по итогам всего 2024 года составила 7,8 млрд руб. (-50% год к году).

( Читать дальше )

Позитивный обзор. IVA Technologies

- 20 марта 2025, 15:21

- |

📈 IVA Technologies завершила 2024 год с уверенным ростом ключевых показателей, расширением клиентской базы и запуском новых технологических решений. Компания продолжает занимать сильные позиции на рынке корпоративных коммуникаций, однако сталкивается с вызовами, включая конкуренцию и макроэкономическую неопределенность.

🔼 Выручка компании увеличилась на 36% год к году и достигла 3,33 млрд рублей. Основной драйвер — стремительный рост сервисного обслуживания, которое выросло на 77%. Это подтверждает успешность стратегии по увеличению доли рекуррентной выручки и повышение доверия клиентов к продуктам IVA.

🖥 Компания активно расширяет экосистему, предлагая решения на базе искусственного интеллекта и облачных технологий. В 2024 году был запущен IVA One — суперприложение, объединяющее почту, видеозвонки, календарь, управление задачами и ИИ-ассистента. Это позволило IVA выйти в новый сегмент корпоративных решений, конкурируя с международными аналогами.

📇 Число клиентов компании увеличилось на 16% и составило 623 компании. Партнерская сеть также значительно выросла — на 40% год к году. Однако этот рост оказался ниже прогнозов, что может говорить о более сложной конкурентной среде.

( Читать дальше )

RENI отчиталась за 2024г. — рекордная прибыль сформировалась за счёт переоценки налога и приобретения Райффайзен Лайф

- 20 марта 2025, 15:20

- |

🏦 Группа Ренессанс Страхование опубликовала финансовые результаты за 2024 г. Компания ударно провела IV кв., помог ЦБР, который прекратил повышение к.с., как итог это привело к переоценке активов (акции, облигации, валюта — ослаб ₽), плюсом ко всю случилось выгодное приобретение Райффайзен Лайф (об этом я вас предупреждал в прошлой разборке) и переоценка налога, что привело к рекордной прибыли (в отчёте за 9 месяцев 2024 г. чистая прибыль составляла 4,5₽ млрд, -53% г/г). При этом потенциал страхового рынка РФ полностью не раскрыт (российский страховой рынок сейчас составляет всего 1,5% от ВВП России против 7% в среднем в мире, тем интереснее данный эмитент). Давайте перейдём к основным результатам:

📞 Результат от страховых операций: 7,8₽ млрд (+90,2% г/г)

📞 Прочие доходы за вычетом доходов: 3,1₽ млрд (-65,5% г/г)

📞 Чистая прибыль: 11,1₽ млрд (+7,7% г/г)

🟣 Компания имеет 2 основных вида страхования, выручка: life — 96,5₽ млрд (+61,4% г/г), non-life — 73,3₽ млрд (+15,1% г/г).

( Читать дальше )

🏦 Т-Техно отчёт за 2024 год

- 20 марта 2025, 12:55

- |

Попался в руки отчёт Т-Технологии, которым компания, заодно, как бы невзначай, подчёркивает, свою высокотехнологичность (сравните с отчетом ависмы)).

Но, к делу. Чистая прибыль «Т-Технологии» по МСФО за 2024 год составила 122,2 млрд, увеличившись на 51,1% по сравнению с 80,9 млрд в предыдущем году. Чистый процентный доход вырос на 64,8% до 379,67 млрд против 230,32 млрд годом ранее. Комиссионные доходы увеличились на 44% и составили 182,4 млрд.

Амбициозные планы:

«Т-Технологии» ожидает роста прибыли в 2025 году минимум на 40%

Группа «Т-Технологии» в 2025 году продолжит искать новые возможности для роста и повышения эффективности с помощью технологий. Через год каждый сотрудник будет пользоваться ко-пилотами в своей работе, а 25% кода в компании будет написано с помощью ИИ. Внедрение технологий и продолжающийся рост бизнеса с фокусом на эффективность позволяет компании рассчитывать на рост прибыли по итогам 2025 года минимум на 40% при сохранении рентабельности на привычно высоком уровне более 30%.

( Читать дальше )

Совкомбанк ждем снижения КС

- 19 марта 2025, 17:44

- |

Чистый процентный доход: 84,1 млрд (-21% г/г)

на ЧПД повлияло увеличение резервов на (+111% г/г) до 68,5 млрд

ЧПД без учета резервов (+14% г/г)

Чистый комиссионный доход: 39,4 млрд (+47% г/г)

Кредитный портфель: 2,66 трлн (+40% г/г) из них 202,9 млрд от ХКБ

Чистая прибыль: 77,2 млрд (-19% г/г)

на снижение ЧП повлияли:

* процентные расходы (в основном это платежи по депозитам клиентов) (+155% г/г) дорогое фондирование из-за высокой % ставки

* сильно выросли резервы под ОКУ: 68,5 млрд (+111% г/г), (+5,3 млрд перешли от ХКБ)

* переоценка инвест портфеля (убыток — 4,9 млрд (-120% г/г) из-за повышения доходности облигаций (снижение цены)

Отдельно стоит отметить (прочие операционные доходы: 31,5 млрд (548% г/г!):

* 18,3 млрд — выгода от покупки ХКБ (разовая статья дохода)

* 4,7 млрд — доход от урегулирования фин обязательств (разовая статья)

* 2,4 млрд — доход от ассоциированных компаний (доля в прибыли)

* 2,3 млрд — доход от переоценки вложений в ассоциированные компании

По инвест портфелю: (сильно влияет на прибыль банка)

( Читать дальше )

Позитивный обзор. Ozon

- 19 марта 2025, 15:49

- |

🔥 Ozon завершил 2024 год с сильными финансовыми результатами, продемонстрировав высокие темпы роста и значительное улучшение прибыльности. Компания продолжает наращивать объемы продаж, развивать финтех-направление и оптимизировать затраты, что позволило впервые выйти на положительную EBITDA и существенно сократить чистый убыток.

📈 Оборот (GMV) компании увеличился на 59% год к году, достигнув 718,3 млрд рублей. Основной драйвер роста — увеличение количества заказов на 48%, а также рост среднего чека, что подтверждает успешную стратегию по расширению ассортимента и улучшению клиентского опыта.

🔼 Выручка выросла на 41% год к году, до 153,7 млрд рублей, во многом за счет четырехкратного увеличения процентной выручки и роста доходов от оказания услуг. Это указывает на эффективную монетизацию экосистемы Ozon, включая финтех-услуги и логистические решения для продавцов.

💯 Компания значительно улучшила юнит-экономику: валовая прибыль выросла в 5 раз год к году и составила 27,1 млрд рублей. Это стало результатом масштабирования бизнеса, снижения удельных логистических затрат и оптимизации маркетинговых расходов.

( Читать дальше )

Позитивный обзор. Fix Price

- 18 марта 2025, 19:41

- |

🔍 Сеть магазинов Fix Price подвела итоги 2024 года, продемонстрировав уверенный рост в условиях высокой конкуренции и изменений в потребительском поведении. Несмотря на макроэкономические вызовы, компания сумела нарастить выручку, увеличить количество магазинов и сохранить высокую рентабельность.

🌐 Fix Price продолжает экспансию: за год сеть пополнилась 751 новым магазином, а общее их количество достигло 7 165. В условиях ослабления потребительского спроса ритейлер делает ставку на привлекательный ассортимент и низкие цены, что позволяет поддерживать стабильную динамику продаж.

📈 LFL-продажи выросли на 1,5%, чему способствовали успешные маркетинговые инициативы, усиление программы лояльности и грамотная работа с ассортиментом. Компания активно развивает сегмент товаров собственной торговой марки, что помогает удерживать маржу на конкурентном уровне.

🔼 Выручка Fix Price увеличилась на 7,9% год к году. Рентабельность компании остается одной из самых высоких в отрасли, что говорит о продуманной стратегии управления расходами. Однако давление на прибыль оказало повышение налоговой нагрузки, что привело к снижению чистой прибыли на фоне роста налоговых отчислений и расходов по обслуживанию финансовых обязательств.

( Читать дальше )

Обзор рисков финансовых рынков от ЦБ в феврале 2025 г. Покупка/продажа акций, ОФЗ и валюта

- 18 марта 2025, 13:35

- |

Давайте взглянем на интересности из отчёта:

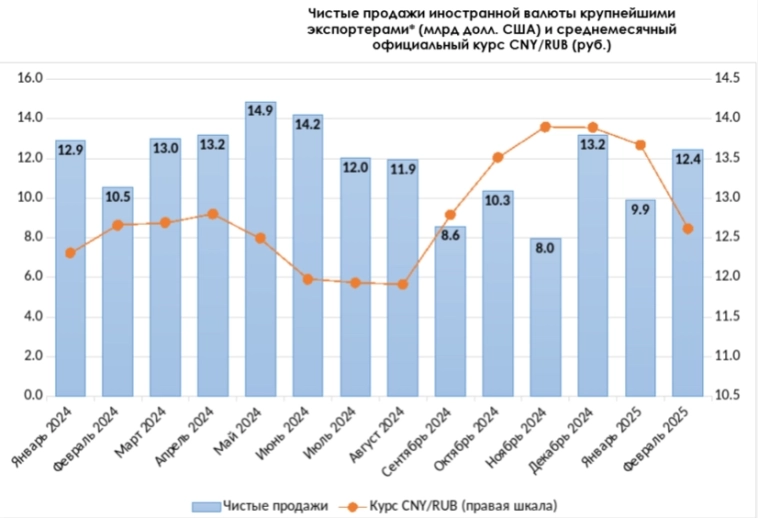

💵💴 Валюта:

💬 К концу февраля $ значительно снизился до 87,7₽ (-10,5% м/м), как и ¥ — 11,96₽ (-10,6% м/м). При этом ослабление $ относительно основных мировых валют за аналогичный период было незначительным: индекс $ (DXY) снизился всего на 0,7%.

💬 Объем чистых продаж валюты со стороны экспортеров увеличился относительно предыдущего месяца, составив 12,4$ млрд (в январе — 9,9$ млрд). По сути это оказало влияние на укрепление ₽ (плюс продажи валюты с ФНБ и сокращение импорта).

💬 После 5 месяцев продаж валюты физики в феврале перешли к ее небольшим покупкам — 6,5₽ млрд (в январе продали на 32,9₽ млрд). При этом в I декаде февраля они продали валюты на 12,5₽ млрд, в оставшуюся часть месяца, напротив, приобрели на 19₽ млрд. Запасаемся на отпуска?

( Читать дальше )

Позитивный обзор. РусГидро

- 17 марта 2025, 18:36

- |

💯 РусГидро подвела итоги 2024 года, который стал для компании неоднозначным. С одной стороны, выручка и EBITDA показали уверенный рост, с другой – из-за высокой ключевой ставки и роста долговой нагрузки чистая прибыль оказалась под давлением.

📈 Компания увеличила выручку на 17% по сравнению с 2023 годом, что стало результатом роста объемов выработки гидрогенерации, увеличения цен на электроэнергию и ввода новых объектов. Дополнительную поддержку оказала модернизация Владивостокской ТЭЦ-2 и развитие проектов по договору поставки мощности (ДПМ).

🔼 EBITDA выросла на 21%, что говорит о стабильной операционной эффективности. Несмотря на рост себестоимости продаж на 9%, РусГидро смогла улучшить маржинальность, что стало позитивным фактором в условиях общей экономической неопределенности.

🔍 Основной негативный момент отчетности – чистый убыток в 13,4 млрд руб. против прибыли годом ранее. Причина кроется в резком увеличении процентных расходов – они выросли более чем в два раза. Это связано с увеличением долгового портфеля компании, который за год вырос на 47% и достиг 456 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал