отчёт

⚡️Зеленый триллион

- 10 октября 2023, 12:03

- |

Сбербанк отчитался за 9 месяцев по РСБУ

Сбер

МСар = ₽5,7 трлн

📊За 9 месяцев

— процентный доход: ₽1,7 трлн (+38%);

— комиссионный доход: ₽515 млрд (+19%);

— рентабельность капитала: 25,3%;

— чистая прибыль: ₽1,1 трлн;

— розничный кредитный портфель: 15 трлн (+23% с начала года);

— активные физлица: 107,6 млн (+1,2 млн с начала года);

— ежемесячные пользователи СберОнлайн: 81 млн (+2,4 млн с начала года).

📅В сентябре

— процентный доход: ₽207 млрд (+26% к августу 2022 года);

— комиссионный доход: ₽65 млрд (+12%);

— чистая прибыль: ₽130 млрд (в прошлом месяце — ₽141 млрд).

🧮Рост процентных доходов Сбер обуславливает растущей динамикой бизнеса и эффектом низкой базы. Комиссионный же увеличился в основном за счет роста объемов эквайринга и доходов от расчетно-кассового обслуживания.

📈В сентябре выдачи ипотеки составили рекордные ₽564 млрд. Высокий спрос клиентов связан с ожиданием роста первоначального взноса по льготным ипотечным программам в связи с регуляторными требованиями.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

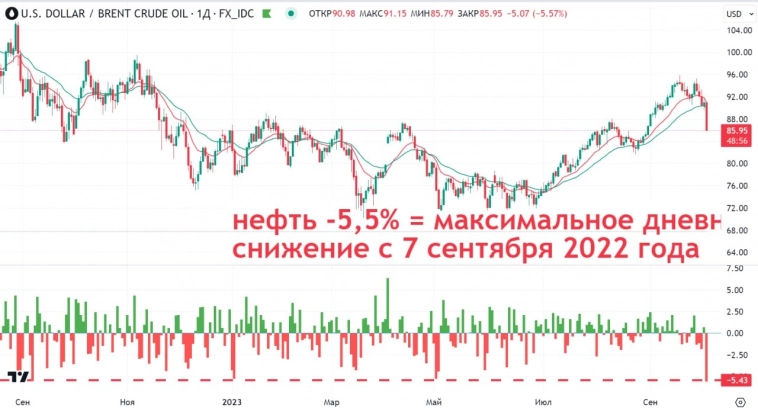

Цена Brent опустилась на 5,5% после выхода данных по запасам нефти в США. Снижение достигло цены ниже 86$ впервые с 1 сентября 2022 года

- 05 октября 2023, 07:50

- |

Это минимальный уровень с начала сентября. Фьючерсы на нефть WTI с поставкой в ноябре на Нью-Йоркской товарной бирже упали на 4,68%, опустившись до $85,05 за баррель.

Этот скачок вниз произошел после публикации данных о запасах нефти и нефтепродуктов в США, где рост запасов бензина существенно превысил прогнозы, в то время как добыча нефти в стране осталась стабильной.

Сентябрь на биржах

- 04 октября 2023, 12:58

- |

Две российские торговые площадки отчитались об объеме торгов за прошлый месяц

📉Мосбиржа

— общий объем торгов: ₽124 трлн (-3% м/м; +67% г/г);

— акции: ₽2,7 трлн (-18% м/м; +85% г/г);

— облигации: ₽1,3 трлн (-28% м/м; +22% г/г);

— срочный рынок: ₽8,9 трлн (-1% м/м; +88% г/г);

— валютный рынок: ₽32 трлн (-6% м/м; +65% г/г);

— денежный рынок: ₽76,5 трлн (-1% м/м; +63% г/г);

— драгметаллы: ₽50 млрд (-7% м/м; рост в 3,8 раза г/г).

🚀 В этом году правило «продавай в мае и уходи» с российским рынком не сработало: активность инвесторов, жадных до ралли и дивидендов, была высока, а потому не удивительно снижение объема торгов по всем фронтам в сентябре.

🔸Кроме того, ЦБ недвусмысленно дал понять, что цикл повышения ставки не окончен, а значит, дивидендные российские акции выглядят все менее привлекательно для инвесторов. Как и облигации с фиксированным купоном, которые даже после августовских распродаж, кажется, мало кому нужны.

🫣СПБ Биржа

( Читать дальше )

Whoosh едет уверенно

- 03 октября 2023, 15:44

- |

Кикшеринг опубликовал операционный отчет за 9 месяцев

Whoosh

MCap = 24 млрд

Р/Е = 17

👉Отчет кикшеринга за 1 полугодие

📊Итоги

— поездки: 89,6 млн (+92%);

— аккаунтов всего: 19,6 млн (+73%);

— локации присутствия: 53 города (+33%);

— среднее количество поездок на активного пользователя: 13,7 (+43%);

— доля компании на рынке по количеству поездок: около 50%.

📈📉Бумаги Whoosh (WUSH) почти что не реагируют на новость.

👉Если еще не видели наш эфир с представителями кикшеринга — бегом смотреть!

🚀Результаты компания показывает довольно неплохие. На конец года, вероятно, кикшеринг добьет 95 млн поездок. Отсутствие изменения котировок объясняется тем, что рынок и так ждал хороших результатов сервиса.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

КИТ Финанс: что интересного в отчете Сургутнефтегаза?

- 03 октября 2023, 10:50

- |

Разбираем отчет Сургутнефтегаза за 1П 2023года.

👌🏻Основной рост прибыли пришёлся на прочие доходы.

✍🏼В Уставе Сургутнефтегаза сказано, что общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10% чистой прибыли общества по итогам последнего отчетного года, разделенной на число акций, которые составляют 25%-ого уставного капитала общества.

🧮Посчитали: #SNGS за I пол. 2023 г. заработал на привилегированные дивиденды ₽7,8.

Компания не предоставила сравнительные данные за 6 мес. 2022 г., а также скрыла данные о финансовых вложениях. Тем не менее, на основе внеоборотных и оборотных активов можно выявить приблизительный размер кубышки – около ₽5,6 трлн.

🧮Посчитали: соответственно, потенциальный дивиденд за 2023 г. по привилегированным акциям составит ₽14-15.

🗣Мнение: в связи с вышеперечисленным, мы подтверждаем рейтинг (https://t.me/KIT_finance_broker/452)по привилегированным акциям Сургутнефтегаза – «Покупать» и целевой ориентир до ₽70.

( Читать дальше )

Отчет о работе робота на TMOS за сентябрь 2023

- 02 октября 2023, 09:42

- |

Отчет за август

Отчет за июль

Рынок показал -2.84%, робот показал +0.8%

Сделки:

| Сделка | Результат | 100000 | ||||

| 03.07.2023 | 1 | -0,18% | 99 820,00 | |||

| 04.07.2023 | 2 | -0,36% | 99 460,65 | |||

| 06.07.2023 | 3 | 0,54% | 99 997,74 | |||

| 07.07.2023 | 4 | -0,18% | 99 817,74 | |||

| 07.07.2023 | 5 | -0,18% | 99 638,07 | |||

| 11.07.2023 | 6 | 1,80% | 101 431,55 | |||

| 13.07.2023 | 7 | 1,05% | 102 496,58 | |||

| 19.07.2023 | 8 | 2,09% | 104 638,76 | |||

| 20.07.2023 | 9 | -0,51% | 104 105,11 | |||

| 26.07.2023 | 10 | 1,55% | 105 718,73 | |||

| 28.07.2023 | 11 | 0,68% | 106 437,62 | Июль отдельно | 6,44% | за Июль 2023 года |

| 01.08.2023 | 12 | 3,02% | 109 652,04 | |||

| 04.08.2023 | 13 | -1,45% | 108 062,08 |

( Читать дальше )

Итоги 27 месяцев инвестиций. 2,613 млн рублей

- 01 октября 2023, 07:32

- |

1 октября, значит пора доставать зонт и подводить итоги сентября! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 27 месяцев позади. Погнали!

Инвестиции

Итак, главная часть отчета. У меня 4 брокера (Альфа, Тинькофф, ВТБ и БКС), 1 депозит и 1 краудлендинг, из которого я выхожу. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) в этом году пополнил на 400 000 у основного брокера, там же есть самый большой мой БС (брокерский счет). Все БС считаются суммарно в один для отчёта — биржевой. Вот такие показатели зафиксированы 1 месяц назад:

Было на 1 сентября 2 517 705 ₽:

- Депозит: 994 490 ₽

- Биржевой: 1 523 215 ₽

Скачал третий сезон Ведьмака и получил промокод на 100 000 рублей. Естественно, все деньги решил проинвестировать. 95к закинул на основной БС, а пятёрку — на БС, куда покупаю китайские акции.

( Читать дальше )

Итоги инвестирования. Сентябрь 2023. Стоимость портфеля – 1,197 млн рублей

- 01 октября 2023, 07:05

- |

Ежемесячный отчет об итогах моего инвестирования. Покупки, цели, состояние портфеля, погнали!

Состояние портфеля на 1 сентября:

- БС (Альфа) = 0 руб

- БС (БКС) = 0 руб

- БС и ИИС (Тинькофф) = 1 057 100 руб

Динамика внесений денежных средств

Цель на 2023 год: проинвестировать 400 000 рублей, из них пополнить ИИС на 200 000 рублей.

Пополнения сентября: 41 000 рублей.

Выполнение цели:

Выполнение цели на год: 80,12% (320 500 из 400 000 рублей)

Выполнение цели по ИИС: 93,5% (187 000 из 200 000 рублей)

Итого: 320 500 рублей или 35 611 в среднем в месяц.

( Читать дальше )

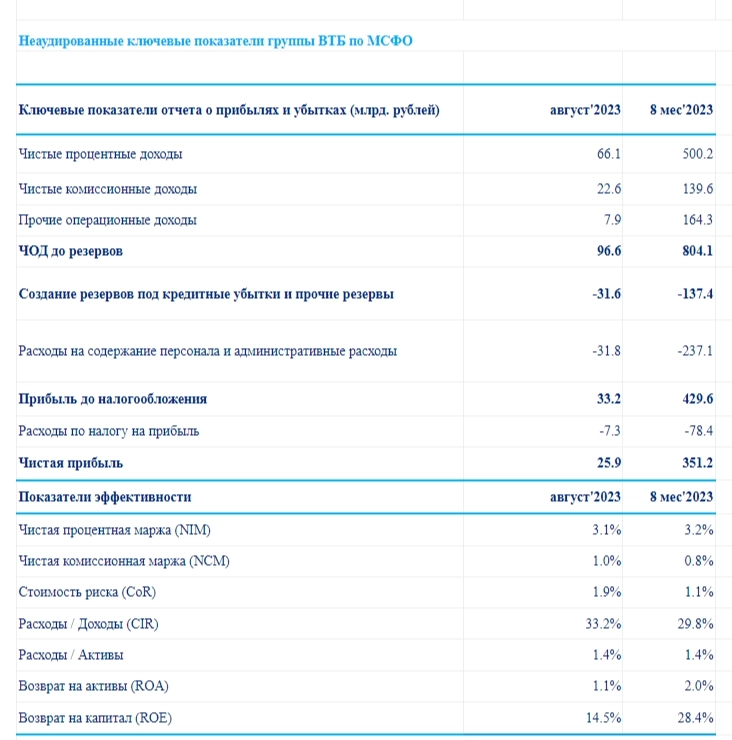

ВТБ отчитался за август и 8м 2023г., банк продолжает генерировать прибыль, но ужесточение ДКП повлияло на прибыль

- 29 сентября 2023, 07:15

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за август 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Стоит признать, что повышение ключевой ставки уже начинает действовать, чистая прибыль банка сократилась в этом месяце на 27% по отношению к предыдущему, но за оставшееся время ВТБ точно должен подобраться к долгожданным 400 млрд за год, да и в принципе может перешагнуть эту отметку (за 8 месяцев 2023 года было заработано — 351,2 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Какие же факторы помогли показать Группе сей феноменальный результат: процентные доходы (спрос на ипотеку и потребительские кредиты возрос, помимо этого люди пытались взять кредиты по сниженной ставки, ибо ЦБ давал сигнал на ужесточение ДКП), валютная переоценка (рубль до сих пор слаб, никакие полумеры не помогают, а значит банк использует сей момент для заработка) и приобретение РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Глобальное производство стали в августе — заметное улучшение по сравнению с прошлым годом. Россия также показывает результат.

- 28 сентября 2023, 11:08

- |

🪨 По данным WSA, в августе 2023 года было произведено — 152,6 млн тонн стали (2,2% г/г). По итогам же 8 месяцев — 1,256 млрд тонн (0,2% г/г). Положительную динамику выплавки стали в августе показали страны Африки (16,1% г/г, но доля слишком маленькая в общей добыче), Россия+СНГ (10,7% г/г, естественно, весомую роль играет — Россия) и Азия+Океания (3,5% г/г). Основной же вклад в улучшение глобального производства стали внёс Китай (флагман — более 56% от общего выпуска продукции)— 86,4 млн тонн стали (3,2% г/г), также стоит отметить Индию, которая нарастила обороты выпуска — 11,9 млн тонн стали (17,4% г/г). Если взглянуть на динамику выпуска прошлых месяцев этого года, то идёт плавное сокращение добычи (158,5 млн тонн стали — июль, 158,8 млн тонн стали — июнь, 161,6 млн тонн стали — май), а это уже не есть хорошо, причём в этом месяце положительная динамика из топ-10 стран, только у Китая, Индии, России и США. Главный потребитель стали — Китай, на текущий момент в поднебесной намечается кризис на рынке недвижимости и это явно влияет на импорт стали. Видимо, Индия и США не могут заместить по потреблению Китай.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал