пассивные инвестиции

Пенсия на доход с биржи в 30 лет. Реальность или вымысел?

- 11 апреля 2021, 22:45

- |

- комментировать

- Комментарии ( 2 )

ГЛОБАЛЬНОЕ РАСПРЕДЕЛЕНИЕ АКТИВОВ

- 30 марта 2021, 10:53

- |

Книга Меба Фабера – настольный справочник на 150 страниц – сверхпольза для инвестора. Особенно начинающего. Почему?

В настоящее время, в рамках текущего инвестиционного хайпа, широкое распространение получают подходы, несущие массу «заметенных под ковер» рисков. Продающиеся чуть ли не под маркой «безрисковых». И, увы, в долгосроке несущие разочарование для большинства инвестирующих.

Некоторое время назад написал цикл постов «ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА». Посты о нашей неспособности противостоять коварству рыночной среды. О том, что сопротивляться напору маркетинговых агенств (брокеров) почти невозможно. Индустрия бьет в правильные точки нашей психики. Вопрос времени, когда мы ошибемся.

Но у нас есть шанс! Asset Allocation – один из немногих, на мой взгляд, методов, подходящий для обывателя. Тех, кто хочет «НА ПЕНСИЮ В…» с сохраненной реальной стоимостью накопленного. Мне кажется, что для начинающего инвестора выбор таков: либо АА, либо бежать от финансового рынка и забыть о его существовании.

( Читать дальше )

Простой дивидендный индекс, обгоняющий S&P 500 по доходности (Dow Jones High Yeld Select 10 Index (MUT))

- 26 марта 2021, 18:59

- |

Разбирался с индексами и ETF. Хотелось найти что-то довольно простое и эффективное на рынок США, что можно было бы не сложно собрать на долгосрок неквалу, и что создавало бы денежный поток. Конечно, в первую очередь в голову приходят ЕТФы на SP500 (FXUS, VTBA), и индекс Dow Jones Industial Average. Но ЕТФы не платят дивиденды и имеют комиссию, собрать DJI на СПБ теперь возможно, но будет стоить около 5000$ (или 4500$ на 90% индекса).

Нашел интересное ответвление индекса Dow Jones, основанное на выборке из 10 компаний «Dow Jones High Yeld Select 10 Index», тикер MUT (price) и MUTR (total return).

Состав индекса найти не удалось, но по открытой документации можно рассчитать какие в нем находятся компании. Что и будет сделано в топике.

Страница индекса:

www.spglobal.com/spdji/en/indices/strategy/dow-jones-high-yield-select-10-index/#overview

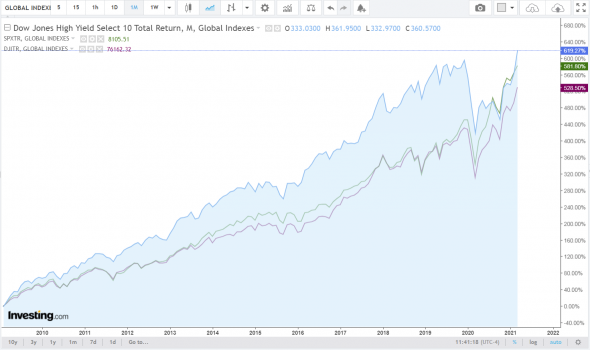

Сравнение динамики total return с SPXTR и DJITR после мирового кризиса 2008 года

Неплохо! Всего лишь 10 акций, которые значительно обгоняют SP500!

( Читать дальше )

Дивиденды для пассивного инвестора

- 08 марта 2021, 21:55

- |

Я пассивный инвестор. Средняя многолетняя доходность портфеля на уровне инфляция + 10% мною воспринимается, как дар божий. Поэтому меня мало интересуют фундаментальные характеристики отдельных компаний, равно как и спекулятивные колебания цен на различные активы. Меня интересуют идеи.

Мне не совсем понятна идея дивидендного портфеля. Я не встречал исследований, которые утверждали бы, что акции, по которым выплачиваются высокие дивиденды, приносят своим акционерам более высокий совокупный доход (дивиденды + рост цены), чем акции, по которым выплачиваются низкие дивиденды или дивиденды не выплачиваются вовсе (при равных показателях рентабельности и проч.).

Так как на дивиденды существует налог, то за большой промежуток времени уплата налога и уменьшение суммы реинвестирования в новые покупки существенно снижает капитал. За 20 лет реинвестирования дивидендов налог на дивиденды «вынесет» более 15% капитала. Если темп роста цены акций превысит 7%, то более 20% капитала. Это очень много.

( Читать дальше )

Уоррен Баффет: стратегия длиною в жизнь

- 24 февраля 2021, 21:09

- |

Весь путь Уоррена Баффета – это не череда удачных обстоятельств, а осмысленная стратегия, в которой был продуман каждый шаг. Сложно сказать, в каком именно возрасте Уоррен Баффет написал первые пункты своего личного финансового плана длиною в жизнь. Как известно, наиболее сильное влияние на формирование Баффета как инвестора оказали теории его университетских преподавателей, но задатки великого бизнесмена у него отмечали с ранних лет. Даже детские бизнес-идеи будущего миллиардера были успешными и приносили стабильную прибыль, и с точки зрения формирования характера и личности, несомненно, оказали влияние на его большое будущее.

( Читать дальше )

Внимание! Выплата дивидендов!

- 24 февраля 2021, 11:30

- |

💲Сегодня 24 февраля 2021 г. выплатят дивиденды:

Applied Materials (AMAT) — 0,76%

CDW Corp (CDW) — 1,00%

🤑 Последний день покупки под дивиденды

🇺🇸 Crane — $0,43 на акцию, доходность ~0.5%

🇺🇸 Jacobs Engineering Group — $0,21 на акцию, доходность ~0.2%

🇺🇸 Cullen/Frost Bankers — $0,72 на акцию, доходность ~0.7%

🇺🇸 SL Green Realty — $0,3033 на акцию, доходность ~0.4%

🇺🇸 Analog Devices — $0,69 на акцию, доходность ~0.4%

🇺🇸 Main Street Capital — $0,205 на акцию, доходность ~0.6%

🇺🇸 STAG Industrial — $0,120833 на акцию, доходность ~0.4%

( Читать дальше )

Елена Чиркова из Movchan’s Group: «Новым Уорреном Баффетом вам не стать»

- 24 февраля 2021, 08:22

- |

В январе 2020 года мы записали большое видеоинтервью с Еленой Чирковой, которое стало самым популярным на канале RationalAnswer. Коронавирус как какую-то серьёзную угрозу тогда ещё никто не рассматривал, рынки акций бодро ставили один рекорд за другим, да и инвесторы по большей части излучали незамутнённый оптимизм (речь идёт про момент записи интервью — сам релиз произошёл уже в апреле 2020 года, ближе к пику коронавирусной паники и дну S&P500).

С тех пор прошёл год: финансовые рынки восстановились и успели поставить новые рекорды, инвесторы снова накачивают деньгами как фонды акций, так и отдельные ценные (и не очень — см. кейс GameStop) бумаги, и в целом есть ощущение консенсуса, что самое страшное уже позади. В общем, мне кажется, что темы, которые мы подробно обсудили с Еленой, сейчас остаются не менее актуальными, чем год назад.

( Читать дальше )

Обыгрывают ли отечественные индексы S&P 500

- 03 февраля 2021, 19:04

- |

Сейчас модно критиковать инвестиции в российские акции и восхвалять акции США. Давайте посмотрим, обходят ли отечественные индексы (РТС и Мосбиржи) зарубежный индекс S&P 500 США.

( Читать дальше )

Пассивный портфель. Мои итоги 2020 года

- 30 января 2021, 14:04

- |

Долго думал писать ли этот пост. Боролся с ленью и сомнениями в том, что это кому-нибудь нужно. Но решил все-таки написать. Я подумал о том, что возможно в будущем, когда на рынке произойдут потрясения, но мне удастся показать достойный результат, мой опыт может оказаться полезным. И доверия к этому опыту будет тем больше, чем достовернее будут результаты. А что может быть достовернее прошлых публикаций, сокращающих поле для фантазий в будущем?

Кроме того, опыт управления портфелем показал, что в этом деле возникает достаточно много вопросов, которые ранее возникали теоретически, а на практике выглядят несколько иначе. Самые большие трудности возникают в связи с долгосрочностью проекта. Меняется все – жизненные обстоятельства, инфраструктура рынка, налоговое законодательство, рыночная конъюнктура. Пронести через эти изменения долгосрочную стратегию неизменной достаточно сложно, а менять стратегию каждый квартал или даже каждый год, на мой взгляд, значит не иметь стратегии вовсе.

Первая публикация, посвященная моему портфелю, была выложена здесь. Я пассивный инвестор, избегаю продаж. Активы с высоким риском стараюсь покупать на обычный брокерский счет. Активы с низким риском стараюсь приобретать на ИИС, которых у меня два. На обоих ИИС использую инвестиционный вычет и переоткрываю ИИС каждые три года.

( Читать дальше )

Как и куда инвестировать небогатому инвестору

- 25 января 2021, 20:04

- |

Возможности среднего россиянина по инвестированию ограничены небольшими доходами. Означает ли это, что инвестиции — только для богатых? Нет, я докажу вам, что и инвестируя всего 5000 руб. в месяц можно преуспеть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал