портфели probonds

Продаем (без покрытия) фьючерс на акции Газпрома

- 07 октября 2021, 10:38

- |

В портфеле Probonds #2 продаем декабрьский фьючерс на акции Газпрома по текущей цене на 2,5% от капитала портфеля.

В портфеле Probonds #2 продаем декабрьский фьючерс на акции Газпрома по текущей цене на 2,5% от капитала портфеля.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 22 )

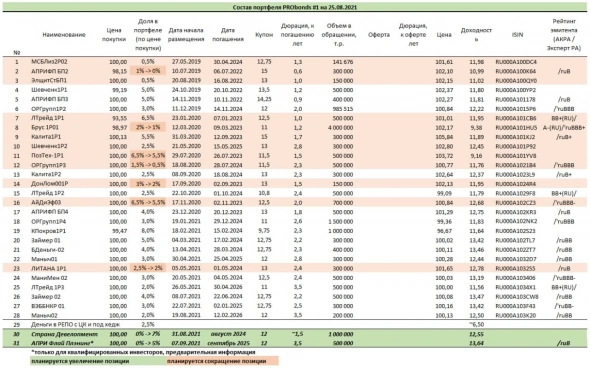

Обзор портфелей PRObonds (актуальные доходности 12,8-12,7%)

- 05 октября 2021, 06:53

- |

Доходности обоих публичных портфелей PRObonds остаются на комфортных уровнях, даже в сопоставлении с растущей инфляцией. Облигационный портфель #1 принес за последние 12 месяцев 12,8%, смешанный портфель #2 – 12,7%. Для сравнения, индекс высокодоходных облигаций Cbonds-CBI RU High Yield за этот же период принес 11,6%, причем он не учитывает в отличие от портфелей комиссионные издержки. Возьму смелость предположить, что результаты нам начинает давать аккуратная работа с рынком.

( Читать дальше )

Обзор портфелей PRObonds (доходности 12,8-12,3%)

- 28 сентября 2021, 06:59

- |

Доходности публичных портфелей PRObonds за последние 365 дней – 12,8% и 12,3% для облигационного портфеля #1 и смешанного портфеля #2. Заметных изменений доходности за неделю не произошло. Несмотря на то, что облигационный рынок на фоне высокой инфляции продолжает пробивать дно за дном.

( Читать дальше )

Закрываем остаток короткой позиции в палладии

- 21 сентября 2021, 09:57

- |

Закрываем по текущей цене остаток короткой позиции во фьючерсе на палладий (PDZ1) в портфеле PRObonds #2.

Источник графика: profinance.ru

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обзор портфелей PRObonds (доходности 12,5-12,3% годовых). Сохраняем результат вопреки погружению рынка облигаций

- 21 сентября 2021, 07:47

- |

Доходности публичных портфелей PRObonds почти сравнялись, чего не было уже около года. Так, чисто облигационный портфель #1 имеет текущую доходность (за 365 дней) – 12,5% годовых, смешанный портфель #2 – 12,3%.

В плюс портфелю #2, который долго отставал от первого портфеля, сыграл обвал цен на палладий. Остаток короткой позиции в этом металле на прошлой неделе был частично закрыт. И ожидается полное закрытие данной позиции.

( Читать дальше )

Закрываем часть от остатка короткой позиции в палладии (портфель PRObonds #2)

- 15 сентября 2021, 11:09

- |

Закрываем по текущей цене половину оставшейся короткой позиции во фьючерсе на палладий (PDU1) в портфеле PRObonds #2

Источник графика: profinance.ru

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обзор портфелей PRObonds (13,0-11,9% годовых). Доходности выросли. Займер, Калита и хеджирование

- 14 сентября 2021, 07:02

- |

Текущие доходности публичных портфелей PRObonds (за последние 365 дней) неожиданно для меня оказались на высоких по историческим меркам уровнях. Доходность портфеля ВДО PRObonds #1 превысила 13% годовых. Доходность смешанного портфеля #2 почти дотянулась до 12% (11,9%). И это на депрессивном облигационном рынке, который месяцами снижается на фоне роста инфляции.

( Читать дальше )

Обзор портфелей PRObonds (12,9-10,8% годовых). АПРИ и замедление ротации облигаций

- 07 сентября 2021, 07:10

- |

Обзор портфелей PRObonds (доходности 12,8-10,4%). Продолжение облигационной ротации

- 31 августа 2021, 08:25

- |

Актуальные доходности портфелей PRObonds (за последние 365 дней) с прошедшей недели почти не изменились: 12,8% годовых – для облигационного портфеля #1, 10,4% — для смешанного портфеля #2.

Неделей же ранее я сообщал о большом числе сокращений среди облигационных позиций, дабы в дальнейшем портфели пополнились новыми выпусками облигаций. Предложенные сокращения состоялись, доля денежной позиции в обоих портфелях достигла 9%. Сегодня деньги будут использованы для покупки облигаций строительного холдинга «Страна Девелопмент» (1 млрд.р., купон 12,0% годовых с ежемесячной выплатой).

( Читать дальше )

Краткий обзор портфелей PRObonds (13,0-10,3% годовых). Большая ротация

- 25 августа 2021, 06:38

- |

Актуальные доходности портфелей PRObonds (за последние 365 дней): 13,0% годовых – для облигационного портфеля #1, 10,3% — для смешанного портфеля #2. Портфель #1, состоящий из ВДО, опережает доходность индекса Cbonds HY на 0,5% с прошлого по нынешний август.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал