портфель инвестора

Обвал на рынках. Мой портфель за 2 месяца потерял 280 000 ₽. Продолжаем инвестировать

- 11 апреля 2025, 13:13

- |

Волатильнее акций, разве что высказывания Дональда Федоровича на своих интервью или мой портфель за последние 4 месяца. были взлеты и падения, но есть и хорошие новости, как без них, пойдем посмотрим.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

В конце прошлого года наш рынок сильно грустил, все ждали повышения ставки, геополитика не сулила ничего хорошего, мой портфель уже где-то полгода болтался в боковике 1,5 млн ₽, а впереди только тьма и мрак.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Мой портфель 11 апреля. Слишком нервный рынок

- 11 апреля 2025, 13:04

- |

Пришло время очередного пополнения — сегодня я закину на счет 15 тысяч и куплю очередную порцию активов :)

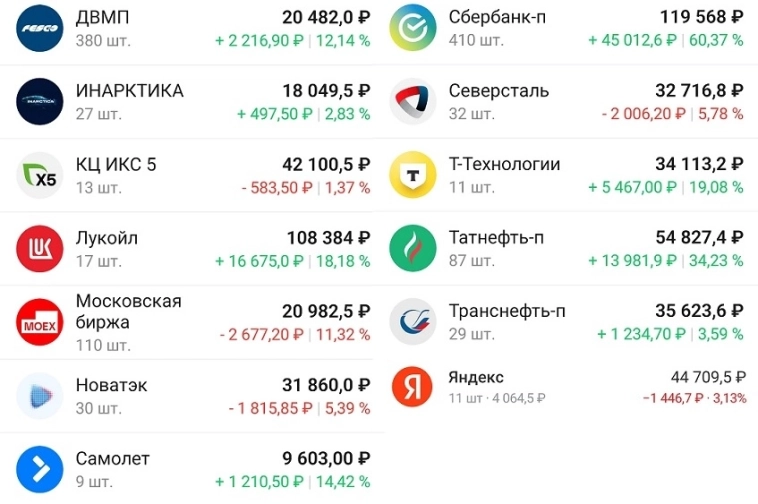

Так выглядит портфель утром 11 апреля:

Стоимость отдельных акций упала до 768'210 рублей (вместе со сдачей от продаж). В то же время стоимость фонда TMOS равняется 71'200 рублям — то есть, мое преимущество перед ним вновь выросло до 8% (месяц назад был всего 1%):

( Читать дальше )

До 25% дивидендами в 2025 году. Топ-10 акций по дивидендной доходности от «Цифра брокер»

- 11 апреля 2025, 07:43

- |

Дивидендный сезон всё ближе, значит каждые уважающие себя аналитики должны успеть сделать свои прогнозы, и лучше, если сразу до конца года. Цифра выкатила своё видение, посмотрим.

Полезное про акции и дивиденды:

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Отстал от рынка на 90%. Инвестировал 10 лет только в акции Газпрома и ВТБ — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах

- Свежий топ-6 лучших дивидендных акций от Сбера

- Разборы: Яндекс, Транснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Займер

- Ожидаемый дивиденд: 36,3 ₽

- Ожидаемая дивдоходность: 25%

ИКС 5

- Ожидаемый дивиденд: 696 ₽

- Ожидаемая дивдоходность: 21% (без учёта ранее объявленного спецдивиденда в размере 648 ₽)

Лента

- Ожидаемый дивиденд: 206 ₽

- Ожидаемая дивдоходность: 14%

МТС

- Ожидаемый дивиденд: 35 ₽

- Ожидаемая дивдоходность: 16%

ЕвроМедЦентр

( Читать дальше )

Что брать в свой портфель, когда вокруг всё рушится ?

- 10 апреля 2025, 19:37

- |

Волна, даже можно сказать цунами прошлось по всему миру, затронув все континенты. Падали рынки везде, Америка летела в бездну. Наш фондовый рынок снижался 24 сессий подряд. Но нет горя без добра.

В предыдущих стадиях писал, что за океаном такая манера ведения бизнеса. И неровен час договорятся или приостановят действие этих безумных пошлин.

Так оно и случилось.

На 90 дней или три месяца принято решение не вводить пошлины. Хотя на Пекин увеличили до 125%. Но ведь Си друг, попросили не девальвировать юань, так сказать по старой дружбе. Ну и тем временем договорятся, я абсолютно уверен.

Тем не менее SP 500 после всего этого взлетел почти на 11%. Такой рост вообще зафиксирован впервые в истории индекса, ну в 2008 году тоже наблюдалось такое явление, но на этот раз рекорд побит.

🤑 Что купил…

Как уже ранее писал, куплено 8 акций Лукойла.

А так же участвовал в первичных размещениях облигаций, далее по списку:

( Читать дальше )

Новый портфель 60/40

- 10 апреля 2025, 14:21

- |

‼️⚠️Новый портфель 60/40

1) Инвестиционная среда для инвесторов изменилась кардинальным образом. Причины изменений:

— Реорганизация мирового экономического и политического порядков;

— Доминирующее влияние развивающихся рынков на рынок золота;

— Достижение пределов устойчивости долга;

— Возможные множественные волны инфляции по всему миру.

2) На фоне этих причин, традиционный старый портфель 60/40 (60% акций и 40% облигаций) уходит в прошлое. Агентство Incrementum AG предлагает новую интерпретацию портфеля 60/40. Более 25% активов там отдано преимущественно золоту, а также сырьевым товарам.

P. S. Это к вопросу о том, куда вкладывают и как ребалансируют свои портфели ведущие организации на Западе. Про вложения в банки там никто не говорит.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Модельный портфель: комментарии по рынку и ребалансировка

- 10 апреля 2025, 13:38

- |

Глобальные рынки падали в последнюю неделю самыми быстрыми темпами с 2020 года из-за озвученных планов Трампа по введению пошлин. Усиливаются опасения инвесторов насчет глобальной рецессии. В результате падают как рынки акций, так и сырьевые рынки.

Дополнительное давление на рынок нефти оказало решение ОПЕК на прошлой неделе увеличить квоты на добычу с мая на 411 тыс. б/с, что в три раза больше плана. В результате, цены на нефть обвалились до $60 за баррель. Это минимум за последние 3 года.

На этом фоне российских рынок также снизился до уровня 2600 пунктов по индексу Мосбиржи. Дополнительным фактором давления на рынок, стали заявления Минобороны РФ о нарушении договорённостей по прекращению атак на энергетическую инфраструктуру.

Ребалансировка портфеля

Считаем, текущие уровни интересными для покупки на рынке акций. Поэтому мы увеличиваем долю в портфеле индексного фонда до 14%, а также добавляем в портфель акции Сбербанка, Яндекса и Т-технологии, за счет снижения доли в фонде ликвидности до 14,3%.

( Читать дальше )

Покупаю, когда "на улицах льётся кровь" или во что я сегодня инвестировал 40 000р!

- 10 апреля 2025, 11:10

- |

Сегодня получил зарплату и несмотря на снижение нашего рынка, часть доходов инвестировал в дивидендные акции!

Почему я продолжаю покупать?

"Покупай, когда на улицах льётся кровь, даже если она твоя!" — эта фраза принадлежит барону Натану Ротшильду. Его имя вписано в Книгу рекордов Гиннесс как самого гениального и успешного финансиста всех времён и богатейшего человека 19 века, поэтому к его словам стоит прислушаться!

Однако, судя по большинству частных инвесторов, эту фразу Ротшильда мало кто воспринимает всерьёз, а тем более как прямую рекомендацию действию. Но если рассуждать логически и изучить историю рынков, то становится очевидно, в этой фразе заложен понятный и глубокий смысл — инвестировать надо именно тогда, когда на рынке всё плохо, т.е. сейчас!

Сейчас на нашем рынке происходит снижение и индекс Мосбиржи с конца февраля упал на -20%:

Просадка в -20% достаточно большая! К примеру, за последние 5 лет я насчитал лишь 2 просадки, превышающие по размеру текущую, но каждая из них давала отличную возможность купить подешевевшие акции и увеличить свой капитал на будущем восстановлении нашего рынка.

( Читать дальше )

Мой портфель акций на 10 апреля. Инвестирую в акции и облигации. Покупки активов

- 10 апреля 2025, 08:51

- |

Продолжаю покупать дивидендные акции и облигации. Основная задача — получение максимальных дивидендов и купонов на горизонте 10 лет. 2 года и почти 3 месяца уже позади. Все сделки и ежемесячные отчеты публикую на канале.

Купил с 29 марта по 9 апреля:

- 4 акции МД Медикал групп,

- 10 акций Московской биржи,

- 3 акции Северстали,

- 1 акция ИКС5,

- 1 акция Новатэк,

- 3 облигации Селигдар 2Р,

- 7 ОФЗ 26244.

Стратегия

На этот год выделил следующее соотношение акций, облигаций и золота: 55/43/2%. Сейчас доля акций составляет 51,8% (заметно снизилась), облигаций 47,5%, остальное 0,7% ₽ и маленькая доля золота.

Акции в будущем дадут основной рост портфеля. Это случится рано или поздно, а горизонт инвестирования позволяет в крайнем случае подождать. Главное чтобы не напрягала волатильность, что последнюю неделю актуально как никогда.

Пока США и Китай меряются пошлинами, все мировые рынки ушли в коррекцию (но вчера вечером опять все начало расти после того как Трамп отложил на 3 месяца введение тарифов в отношении ряда стран). А наш фондовый рынок вместе с мировым двигался вправо и вниз до вчерашнего вечера.

( Читать дальше )

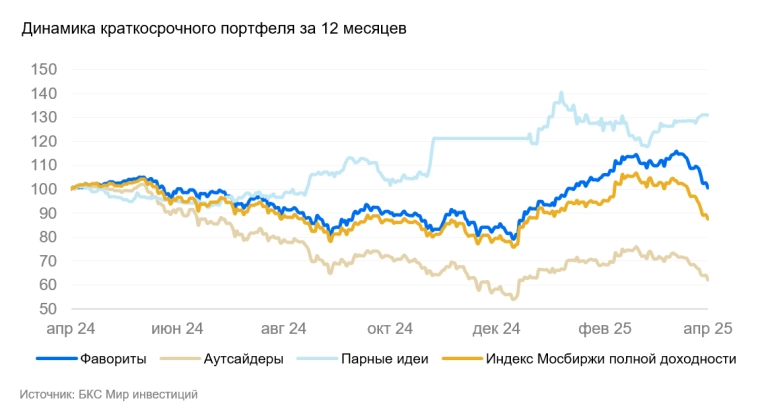

Портфели БКС. Результаты по-прежнему сильные

- 09 апреля 2025, 19:03

- |

Пока геополитические и экономические потрясения не утихнут, повышенная волатильность на российском рынке сохранится. Между тем, по мере приближения заседания ЦБ РФ локальные инвесторы будут уделять особое внимание данным по инфляции.

Главное

- Краткосрочные идеи: в аутсайдерах Сургутнефтегаз-ап заменили на Северсталь

- Динамика портфеля за последние три месяца: фавориты выросли на 8%, Индекс МосБиржи упал на 3%, аутсайдеры — на 5%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

В условиях снижения цен на нефть ЕвроТранс может получить дополнительный импульс для роста и компенсировать негатив, который испытывают на себе другие компании российского нефтегазового сектора. ЕвроТранс активно развивает высокомаржинальные направления, такие как электрозаправки и реализацию сопутствующих товаров на АЗС, что помогает поддерживать высокую рентабельность бизнеса в период высоких ставок. В случае скорого начала смягчения денежно-кредитной политики ЕвроТранс будет переоценен рынком в первую очередь, так как у компании повышенная долговая нагрузка.

( Читать дальше )

Доход с дивидендов за год 644 тысячи рублей. Портфель 14 миллионов

- 09 апреля 2025, 18:10

- |

Я не являюсь чисто дивидендным инвестором. Дивидендная стратегия в моём портфеле занимает только 40%. Я закупаюсь дивидендными акциями на сильных коррекциях рынка, а остальное время свободные деньги хранятся в облигациях.

Для меня стабильность дивидендных выплат не самое главное. Я могу купить акцию, которая перестала платить дивиденды и из-за этого её цена упала. При возобновлении дивидендных выплат я заработаю и на росте цены и на дивидендах. Я даже создал специальную таблицу, которая помогает выбирать лучшие дивидендные акции для покупки.

В марте по дивидендной стратегии купил в основной портфель ОГК-2 и МТС.

В стратегии автоследования купил те же акции. Сейчас в портфеле присутствуют акции МТС, ОГК-2 и облигации. Акций в стратегии автоследования 51%. Остальное облигации.

Акции буду распродавать после сильного роста и полностью переходить в облигации.

Состав моего основного портфеля на сегодня

Состав моего основного портфеля на сегодня( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал