портфель

В поисках баланса

- 01 октября 2019, 18:46

- |

1. Какие на ваш взгляд оптимальные % на отрасль, эмитента?

2. Что предпочтительней акции «роста» типа Лукойла с его бай-беками, или Новатэка, или предпочтительней акции «стоимости» типа Башнефти с её низкими мультипликаторами.

3. Я понимаю, почему на отрасль нефтегаза, черных металлургов можно выделить 15% и больше, и почему нельзя выделить на ритейл, транспорт, строителей больше 5%, но это чисто интуитивно (мало эмитентов), а что вы думаете?

- комментировать

- Комментарии ( 6 )

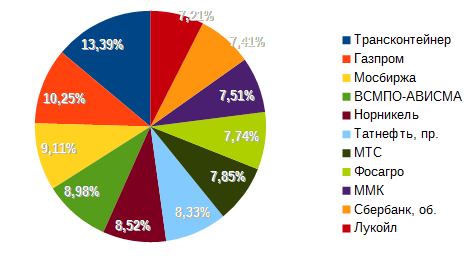

Мой портфель 30.09.19

- 01 октября 2019, 10:18

- |

Денежные остатки — 50 117 рублей.

Данный пост не является инвестиционной рекомендацией.

Моя группа Вконтакте

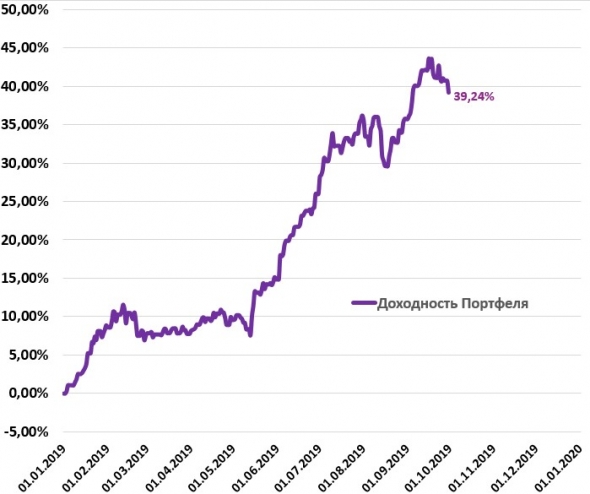

Итоги сентября. Обзор портфеля. + 39,24% за 9 месяцев.

- 01 октября 2019, 09:18

- |

Здравствуйте, уважаемые читатели!

Завершился очередной торговый месяц, а значит вновь пришло время подведения итогов. Накопленная доходность портфеля с начала года составила 39,24 %.

За этот месяц были совершенны следующие сделки:

- Выставил шорт СургутНефтегаза (обычные) на данной новости:

БОГДАНОВ НА ВОПРОС О ВОЗМОЖНЫХ ИНВЕСТИЦИЯХ РИОНА В АКЦИИ: ЭТО ДОМЫСЛЫ ТЕХ, КТО ХОЧЕТ ИЗБАВИТЬСЯ ОТ АКЦИЙ И ПРОДАТЬ ПОДОРОЖЕ – RTRS

Сделку закрыл в небольшой плюс буквально через 8 минут.

2. Продал префы Сбербанка (14% портфеля). Докупил упавшие акции Яндекса (на 7% от портфеля)

3. Увеличил позицию в акциях EN+ на данной новости:

18 сентября. ИНТЕРФАКС — «РусАл» (RUAL) может выплатить дивиденды по итогам III квартала или 2019 года, рассчитывает Андрей Шаронов, член совета директоров холдинга En+ (ENPL), контролирующего 50,12% акций алюминиевой компании.

( Читать дальше )

Сберегатель рекомендует обратить внимание на дивитикеры (сентябрь 2019г)

- 29 сентября 2019, 11:33

- |

Параметры фильтрации

ДД2018 = Дивидендная Доходность при выплате дивидендов за 2018г

NetDebt\EBITDA = соотношение Чистого Долга к EBITDA

EV\E = соотношение Честной Стоимости предприятия к его Чистой Прибыли

EV\EBITDA = соотношение Честной Стоимости предприятия к его EBITDA

BV\P = соотношение Балансовой Стоимости предприятия к его Капитализации

Для вычислений использованы данные LTM.

+++

( Читать дальше )

Трейдерская нирвана

- 28 сентября 2019, 20:07

- |

«Если вам обещают быстрые доходы,

быстро говорите «нет»». — Уоррен Баффет

17 апреля опубликовал пост: https://smart-lab.ru/blog/534121.php о переходе от ежедневной торговли к стратегии buy & hold. И не откладывая осуществил этот переход.

Сначала пальцы чесались от желания понажимать на кнопки. Потом успокоились, а сейчас — просто нирвана!

Новости — побоку, советчики — побоку, РБК — в виде привычного фона, не более.

Твиты Трампа, курсы валют, решения ЦБ и даже взрывы на нефтепромыслах и уж, тем более, индикаторы и фигуры теханализа — все это никак не влияет на торговлю.

А торговля заключается в перебалансировке портфеля 1 раз в квартал. И закупках на падениях с потенциалом не менее 10%.

Пренебрежимо малая доля портфеля (около 1%) выделена под контртренд с целевым профитом в 3% чистыми. Уровни сделок подсчитываются автоматически и выставляются в виде стопов, не требующих дальнейшего вмешетельства.

Таких завершенных сделок (то есть покупка и продажа с прибылью) за рассматриваемый промежуток времени было всего 9. Профит составил 7500 р.

( Читать дальше )

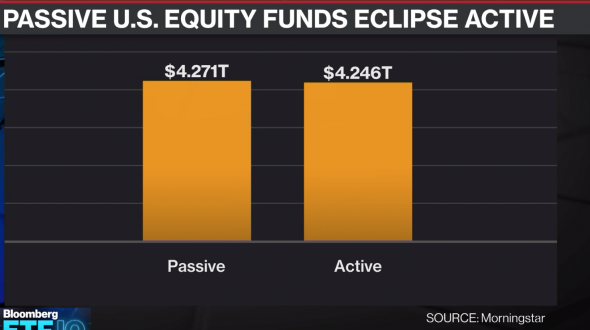

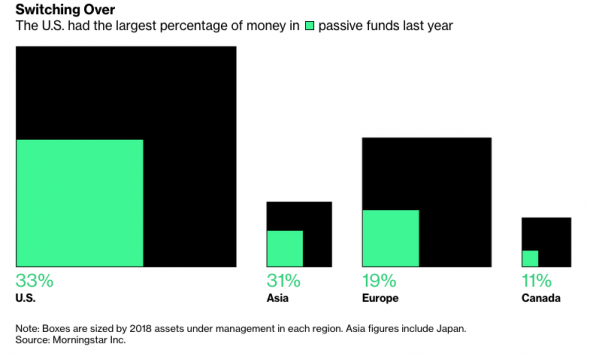

Риски ETF и как их минимизировать.

- 28 сентября 2019, 10:27

- |

- Основной риск ETF — дефицит ликвидности

- Диверсификация и покупки без левериджа помогают снизить его

Наиболее сильны их позиции в США и Азии:

( Читать дальше )

Результаты портфельного инвестирования. 01 июня 2019г — 27 сентября 2019г

- 27 сентября 2019, 22:45

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана без учёта выплаченных дивидендов. (кроме портфеля ETF-ПИФ ММВБ индекс бенчмарк, в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

Мои ответы на вопросы коллеги dekab1

- 26 сентября 2019, 06:19

- |

smart-lab.ru/blog/563872.php

=

Я лично готов вложиться в тот же сбер, как самую ликвидную бумагу российского рынкапомимо сбера есть ещё полсотни ликвидных фишек на ммвб

и не нужно забывать про диверсификацию

фишек с высокой див доходностью предостаточно

smart-lab.ru/q/shares_fundamental/?field=div_yield

( Читать дальше )

Портфель. Давайте разберемся...

- 25 сентября 2019, 19:30

- |

Принимается любая критика относительно состава портфеля и веса акций, просто интересна аргументация.

Что не так и в чем сила брат?)

Сам портфель

smart-lab.ru/q/watchlist/AleksandrSH/7835/

Портфель виртуальный, мой личный портфель другой, хотя и есть 80% сходства.)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал