SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

портфель

Мой портфель, итог 9 недели 2019

- 01 марта 2019, 20:41

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/524064.php

Принципы, на которых базируется торговая система, см.:

smart-lab.ru/blog/466810.php

График изменения стоимости портфеля с марта 2014 года есть в профиле.

Всем успехов в торгах.

- комментировать

- Комментарии ( 2 )

Обновлён инвестиционный бюллетень и статистика по модельному портфелю

- 01 марта 2019, 14:31

- |

Опубликован инвестиционный бюллетень ABTRUST с последними данными и обновлена статистика по модельному портфелю. Опубликован инвестиционный бюллетень с последними данными. На сегодняшний день он включает в себя информацию о:

- валютном курсе рубля по отношению к основным мировым валютам

- более 30 самых торгуемых акциях российских эмитентов

- 16 выпусках облигаций федерального займа

- рублевых ETF представленных на нашей бирже

- готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

- макроэкономических показателях

- А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

( Читать дальше )

Пересмотр портфеля акций 25-02-2019

- 26 февраля 2019, 15:43

- |

Подвожу итоги портфеля российских акций сформированного 3 декабря. За 12 прошедших недель портфель акций уступил индексу МосБиржи в доходности, показав -1,39% против +2,19% соответственно. Пересмотр портфеля производится по понедельникам, но не обязательно каждый. Мои рекомендации на текущий момент представлены в таблице. В качестве цены указана цена покупки/продажи или цена закрытия, если акция удерживается дальше.

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

( Читать дальше )

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 19,18%.

( Читать дальше )

Итоги инвестирования 2016-2018

- 25 февраля 2019, 12:33

- |

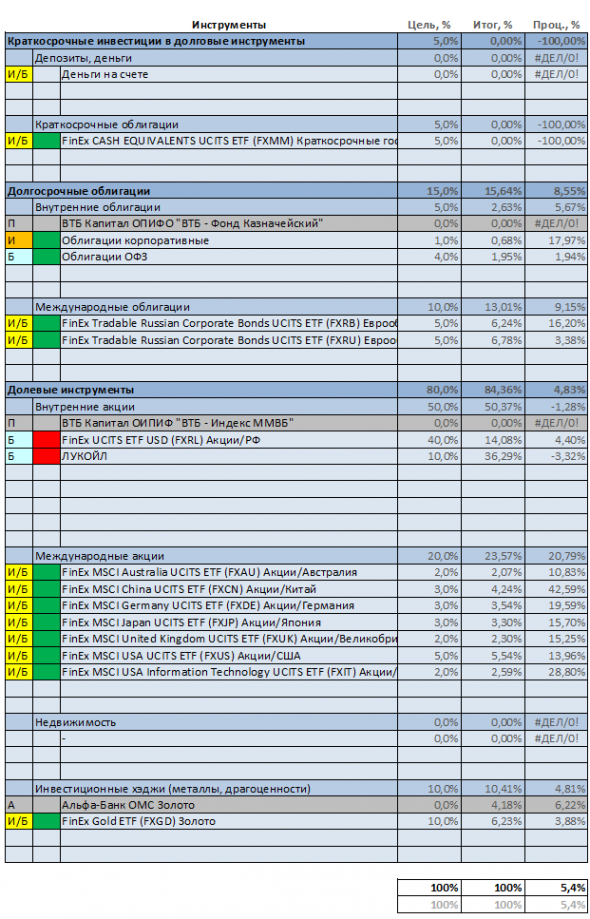

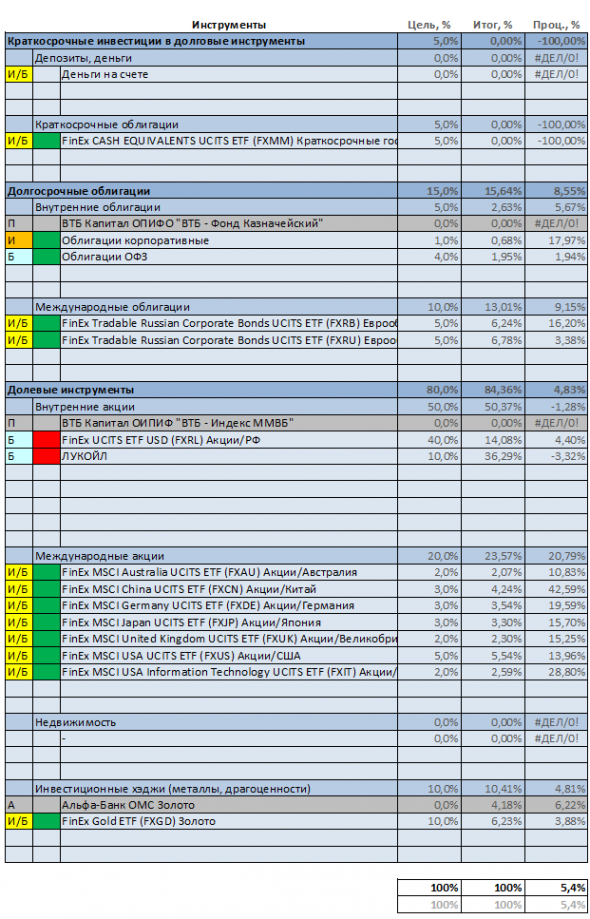

Раз уже взялся за блог, добавлю еще промежуточные итоги своего опыта портфельного инвестирования.

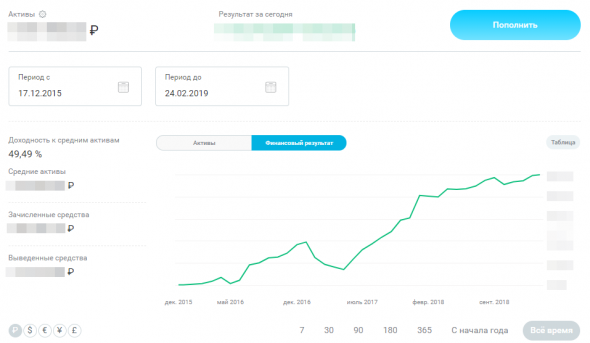

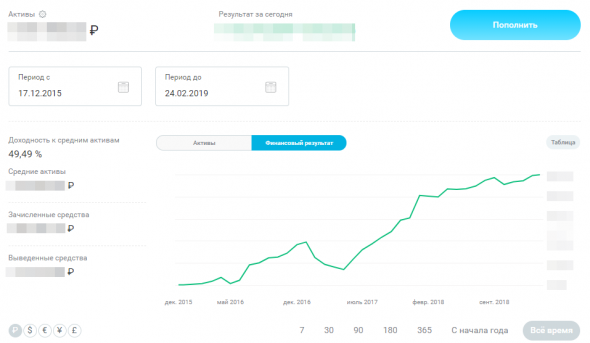

Общий итог с конца 2015 года примерно следующий.

В течение года я стараюсь пополнять портфель и докупать инструменты согласно выбранным пропорциям, но с учетом их текущей стоимости (предпочитаю брать то, что упало =). Стараюсь ничего не продавать, только докупать.

В конце года считаю текущие доли инструментов в портфеле, продаю то, что выросло, докупаю то, что упало. Всё как по учебнику.

Ранее вкладывался в ПИФы ВТБ, в ОМС. Сейчас есть обычный брокерский счет и ИИС.

В этом году ИИС планирую закрыть (прошло уже 3 года) и открыть заново, пополнив на нужную сумму (посмотрю на НДФЛ за текущий год).

За годы инвестирования решил для себя, что играть на рынке — не для меня. Здесь я стараюсь сохранить и немного приумножить то, что заработал по основному виду деятельности. Может быть когда-нибудь получится сохранить столько денег, сколько необходимо для «пенсионных дивидендов», чтобы не зависеть финансово от работы.

Однако, поддержание жизни на приемлемом социальном уровне в текущей ситуации требует все больше средств, а скатывание вниз грозит бедой. Поэтому приходится искать баланс между инвестициями и удовлетворением текущих потребностей. Здесь стараюсь руководствоваться принципом: можешь купить одну дорогую вещь, если хватает денег на две (или три) таких.

Ниже статистика за 3 года (за каждый год в отдельности), как я открыл брокерский счет.

( Читать дальше )

Общий итог с конца 2015 года примерно следующий.

В течение года я стараюсь пополнять портфель и докупать инструменты согласно выбранным пропорциям, но с учетом их текущей стоимости (предпочитаю брать то, что упало =). Стараюсь ничего не продавать, только докупать.

В конце года считаю текущие доли инструментов в портфеле, продаю то, что выросло, докупаю то, что упало. Всё как по учебнику.

Ранее вкладывался в ПИФы ВТБ, в ОМС. Сейчас есть обычный брокерский счет и ИИС.

В этом году ИИС планирую закрыть (прошло уже 3 года) и открыть заново, пополнив на нужную сумму (посмотрю на НДФЛ за текущий год).

За годы инвестирования решил для себя, что играть на рынке — не для меня. Здесь я стараюсь сохранить и немного приумножить то, что заработал по основному виду деятельности. Может быть когда-нибудь получится сохранить столько денег, сколько необходимо для «пенсионных дивидендов», чтобы не зависеть финансово от работы.

Однако, поддержание жизни на приемлемом социальном уровне в текущей ситуации требует все больше средств, а скатывание вниз грозит бедой. Поэтому приходится искать баланс между инвестициями и удовлетворением текущих потребностей. Здесь стараюсь руководствоваться принципом: можешь купить одну дорогую вещь, если хватает денег на две (или три) таких.

Ниже статистика за 3 года (за каждый год в отдельности), как я открыл брокерский счет.

( Читать дальше )

Итоги 2018

- 25 февраля 2019, 12:14

- |

Уже февраль, но лучше поздно, чем потом совсем забыть.

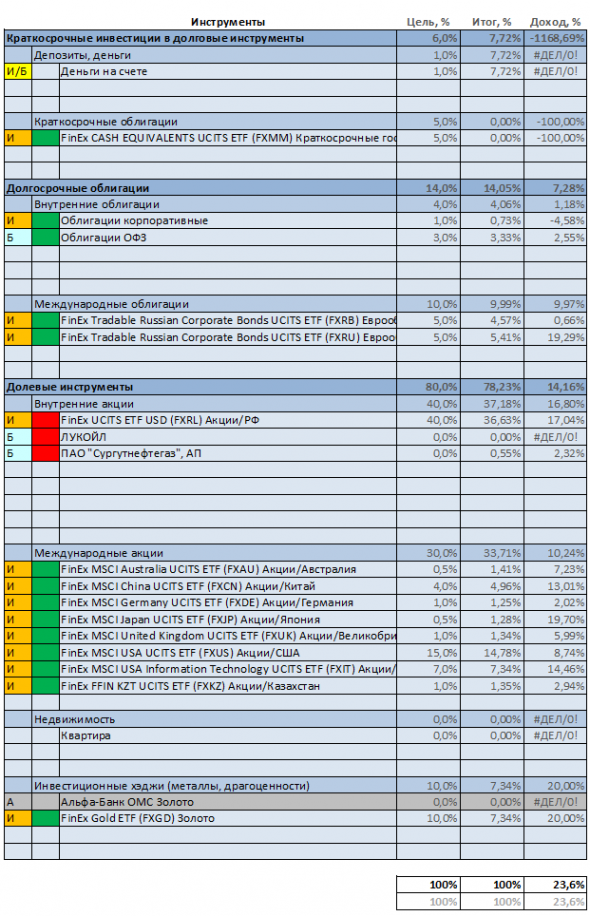

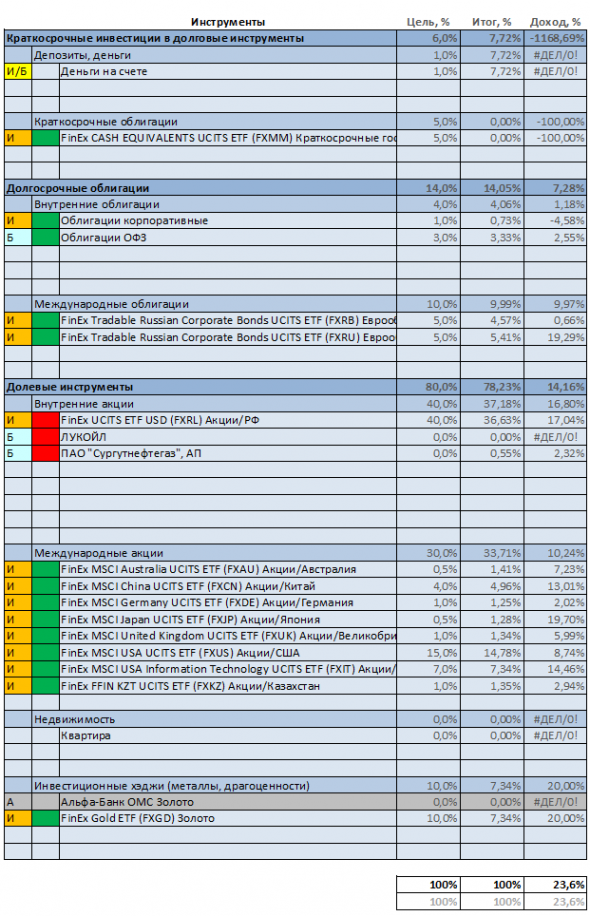

Итоги за 2018 год.

Год был непростым.

В феврале я продал ЛУКОЙЛ (о чем потом жалел), разменяв это наследство на деньги для покупки квартиры в ипотеку.

Заплатил с него полные 13% НДФЛ от всей стоимости. В 2019 буду возвращать.

Сверху квартиры уложили маткапитал.

Квартира сдается в аренду, что тоже инструмент. Но в таблицу ее складывать не стал.

Продал ОМС Золото в Альфе.

Так как с экселем я на «вы», то в некоторых строчках данные неверные.

Однако, можно ориентироваться на последнюю строчку.

Доходность портфеля получилась весьма неплохой.

Вообще в 2018 весьма расслабился в части работы, обленился и вывел немало средств с брокерского счета.

ИИС сохранил, но пополнил только в конце года, получилось не на всю сумму.

( Читать дальше )

Итоги за 2018 год.

Год был непростым.

В феврале я продал ЛУКОЙЛ (о чем потом жалел), разменяв это наследство на деньги для покупки квартиры в ипотеку.

Заплатил с него полные 13% НДФЛ от всей стоимости. В 2019 буду возвращать.

Сверху квартиры уложили маткапитал.

Квартира сдается в аренду, что тоже инструмент. Но в таблицу ее складывать не стал.

Продал ОМС Золото в Альфе.

Так как с экселем я на «вы», то в некоторых строчках данные неверные.

Однако, можно ориентироваться на последнюю строчку.

Доходность портфеля получилась весьма неплохой.

Вообще в 2018 весьма расслабился в части работы, обленился и вывел немало средств с брокерского счета.

ИИС сохранил, но пополнил только в конце года, получилось не на всю сумму.

( Читать дальше )

Итоги 2017

- 25 февраля 2019, 11:56

- |

Так как не являюсь активным спекулянтом, особо не слежу за трендами, поэтому пишу здесь редко.

И даже пропустил промежуточный итог за 2017/18 год, когда делал балансировку портфеля.

Портфель я балансирую раз в год, в конце декабря или в начале января.

В 2017 результаты получились весьма скромными.

В тот год я избавился от ПИФов ВТБ.

По ним доходность была весьма неплохой (держал их больше 3 лет), но в таблице это не отражено.

И даже пропустил промежуточный итог за 2017/18 год, когда делал балансировку портфеля.

Портфель я балансирую раз в год, в конце декабря или в начале января.

В 2017 результаты получились весьма скромными.

В тот год я избавился от ПИФов ВТБ.

По ним доходность была весьма неплохой (держал их больше 3 лет), но в таблице это не отражено.

Мой портфель, итог 8 недели 2019

- 22 февраля 2019, 21:16

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/522841.php

Принципы, на которых базируется торговая система, см.:

smart-lab.ru/blog/466810.php

График изменения стоимости портфеля с марта 2014 года есть в профиле.

Всем успехов в торгах.

Объекты инвестиций. Почему я выбираю ценные бумаги. Вебинар

- 20 февраля 2019, 16:43

- |

Вчера на ProValue.club рассказал ещё об одной грани моего философского камня инвестиций — Об объектах инвестиций и почему я выбираю ценные бумаги

( Читать дальше )

Обновлён инвестиционный бюллетень (по данным на 15.02.2019)

- 18 февраля 2019, 14:00

- |

Опубликован инвестиционный бюллетень ABTRUST с последними данными.

На сегодняшний день он включает в себя информацию о:

- валютном курсе рубля по отношению к основным мировым валютам

- более 30 самых торгуемых акциях российских эмитентов

- 16 выпусках облигаций федерального займа

- рублевых ETF представленных на нашей бирже

- готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

- макроэкономических показателях

- А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

Мой портфель, итог 7 недели 2019

- 15 февраля 2019, 23:26

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/521346.php

Принципы, на которых базируется торговая система, см.:

smart-lab.ru/blog/466810.php

График изменения стоимости портфеля с марта 2014 года есть в профиле.

Всем успехов в торгах.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал