прогноз по акциям

Газпром: разбор отчёта 3Q24 и оценка компании.

- 11 декабря 2024, 18:41

- |

Вопреки распространённому мнению, компания находится в не самой плохой форме. Консолидация Сахалинской Энергии, сильная ценовая конъюнктура в нефтяном и газовом бизнесах (+девальвация), оптимизация расходной части –> Газпром по итогам года по выручке превысит 10 трлн рублей, продемонстрировав EBITDA маржу, близкую к 30%. В файле я представил финансовую модель на период 2025-2026 гг. Не закладываю сохранение транзита газа через Украину. Таким образом выпадает 16 млрд кубометров, но 50% от этого объёма будет компенсировано ростом поставок в Китай. При текущей ценовой конъюнктуре я вижу ограниченное влияние отмены дополнительной налоговой нагрузки в 2025 году на фоне слабого роста выручки к 2024 году, инфляции издержек, потере маржинальных поставок газа через Украину. Не прогнозирую восстановление EBITDA маржи до величины, существенно превышающей 30%. Макропараметры очень волатильные, Газпром становится все более зависимым от конъюнктуры в нефтянке: доля нефте-нефтегазопродуктов, сырой нефти в выручке в последних кварталах выросла почти до 40%, плюс рост в экспортном газовом портфеле поставок в Китай с нефтепродуктовой привязкой.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 1 )

МНЕНИЕ: Сохраняем оценку Полюса "покупать" с таргетом на 17500 рублей/акцию (апсайд 17,3%) - SberCIB

- 11 декабря 2024, 16:07

- |

Полюс обновил данные по проекту Сухой Лог и раскрыл цифры по Чульбаткану и Чёртову Корыту

Капвложения в Сухой Лог компания оценила в $6 млрд против $3,3 млрд, о которых говорила ранее. А инвестиции в два других проекта — в $1,6–1,8 млрд

Запуск первой очереди золотоизвлекательной фабрики на Сухом Логе запланировали на 2028 год, второй — на 2029-й. Прогнозный объём производства в первые десять лет — 2,3–2,8 млн унций в год.

А ещё компания раскрыла информацию о других проектах роста — Чульбаткане и Чёртовом Корыте. Окончательное инвестрешение по ним примут в следующем году. Запустить их могут в 2029-м. Прогноз «Полюса» по общему объёму производства — порядка 0,6–0,7 млн унций в год.

🎯 В результате запуска этих трёх проектов к 2030 году «Полюс» планирует нарастить годовой объём производства в два раза, что сделает компанию вторым по величине производителем золота в мире.

➡️ Аналитики сохраняют позитивный взгляд на компанию и оценку «покупать». Таргет SberCIB — 17 500 ₽.

( Читать дальше )

Позитивный обзор. Сбер

- 11 декабря 2024, 15:12

- |

🔥 Сбер завершил девять месяцев 2024 года с чистой прибылью в размере 1,227 трлн рублей, что на 6,8% выше уровня прошлого года. Рост прибыли был обеспечен увеличением процентных доходов и успешным управлением операционной эффективностью, несмотря на давление со стороны увеличивающихся ставок и ослабления потребительской активности. Однако в третьем квартале 2024 года прибыль практически не изменилась, составив 411,1 млрд рублей. На это повлиял пересмотр ставки налога на прибыль и переоценка отложенных налоговых обязательств.

📈 Основным драйвером роста Сбербанка за отчетный период стали чистые процентные доходы, которые увеличились на 19% и достигли 2,175 трлн рублей. Этот рост объясняется увеличением объемов работающих активов и высоким спросом на кредитные продукты. Чистая процентная маржа оставалась стабильной на уровне 5,86%, что подтверждает эффективность кредитной политики банка.

🛍 Комиссионные доходы также показали положительную динамику, увеличившись на 10,5% до 611,8 млрд рублей за девять месяцев. В третьем квартале комиссионные доходы составили 218,2 млрд рублей, что на 11,6% больше, чем за аналогичный период прошлого года. Это связано с ростом объемов операций по эквайрингу и переводам, а также активным использованием цифровых сервисов клиентами.

( Читать дальше )

Роснефть отчет за 3 квартал 2024 г по МСФО, падение чистой прибыли на 67%.

- 11 декабря 2024, 13:44

- |

Сегодня разберем отчет Роснефти за 3 квартал 2024 года по МСФО, компания чувствует себя лучше рынка с январьских максимумов компания скорректировалась на 19%, тогда как индекс упал на 27%. За счет чего бизнес смягчил падение цен на акции? На какие дивиденды акционерам рассчитывать? И в каком направлении движется компания? Давайте разбираться.

Свежие облигации: Simple Group (КС+4,5%), ГТЛК (25%), Томск (26,5%), Селектел (КС+4%).

Отчеты за 3 квартал 2024 г. по МСФО: Магнит, ММК, Северсталь, X5 Retail Group, Фосагро, Т-Технологии.

Если вы инвестируйте в акции и облигации РФ не пропустите следующие обзоры.

Роснефть — лидер нефтяной отрасли в России, одна из крупнейших нефтяных компаний в мире. Занимается добычей нефти и газа в Западной Сибири, на Сахалине, Северном Кавказе и в арктических районах России. В активы компании входит 18 нефтеперерабатывающих заводов, расположенных в ключевых регионах России, Белоруссии и Индии, что делает ее лидером нефтепереработки в стране. Сбытовая сеть компании охватывает 70% страны.

( Читать дальше )

По какой цене необходимо купить НЛМК, чтобы получить 80% прибыли?

- 11 декабря 2024, 13:40

- |

Ссылка на видео:

На примере НЛМК хотел бы раскрыть привлекательность инвестиций в эту компанию, так как капитализация находится на минимальных уровнях. Купив за 140 рублей за акцию, мы можем рассчитывать на дивидендную доходность в 18%, то есть на 10 млн вложений - это 1 млн 800 тысяч рублей. Более того, ближе к лету начинается дивидендный сезон, российские эмитенты начинают выплачивать дивиденды. Поэтому инвестору мотивированные желанием получить дивидендный доход начинают покупать акции, как следствие стоимость компания повышается. НЛМК может быть интересен как инструмент для получения дивидендного дохода и получения прибыли за счет роста капитализации.

До 2022 года НЛМК выплачивал дивиденды на ежеквартальной основе. В 2024 году компания заплатила дивиденды в июне. За несколько дней до закрытия реестра акционеров для получения дивидендов акции НЛМК достигали стоимости 250 рублей за штуку.

Отмечу, что очень важно покупать акции по недооцененной стоимости. Потому что если бы мы с Вами приобрели акции НЛМК в 2023 году за 218 рублей (см. Рисунок 1), то мы были бы в жутком минусе и имели бы намного ниже дивидендную доходность, чем текущая цена.

( Читать дальше )

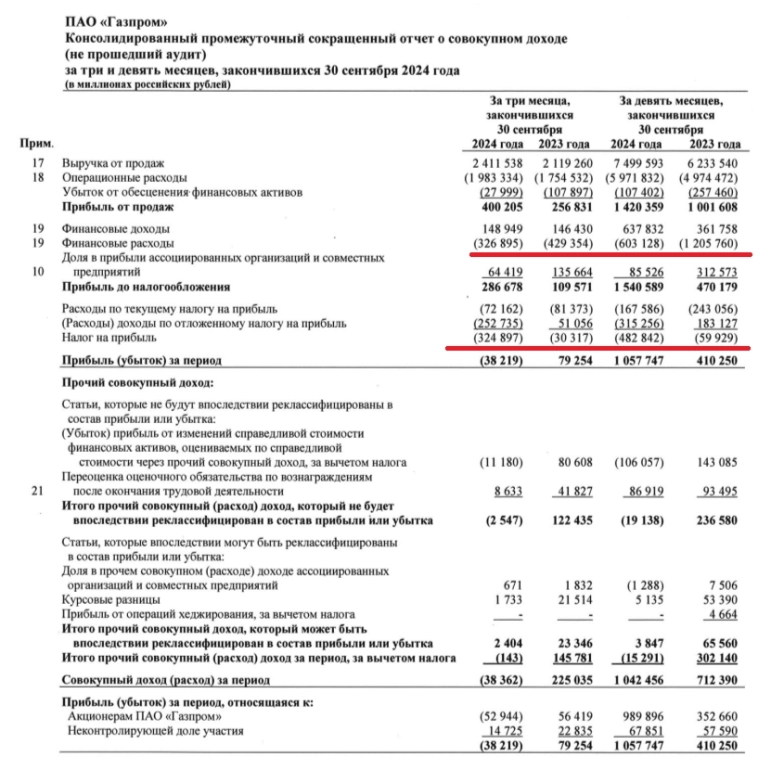

Газпром отчитался за III кв. 2024 г. — курсовые разницы и переоценка налоговых обязательств повлияли на чистую прибыль. FCF положительный

- 11 декабря 2024, 13:29

- |

Газпром представил нам фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Эмитент продолжил наращивать свои фин. показатели, выйдя наконец-то на положительный FCF, конечно, стоит упомянуть отрицательную чистую прибыль в III кв., но она была сформирована бумажными эффектами. Рассмотрим для начала основные данные:

▪️ Выручка: 9 м. 7,5₽ трлн (+21% г/г), III кв. 2,4₽ трлн (+14,3% г/г)

▪️ EBITDA: 9 м. 2,1₽ трлн (+23% г/г), III кв. 682₽ млрд

▪️ Чистая прибыль: 9 м. 990₽ млрд (+280,4% г/г) III кв. -53₽ млрд (+54,6₽ млрд годом ранее)

💬 Компания не предоставляет опер. данные. Но мы знаем, что РФ за 9 м. 2024 г. увеличила добычу природного газа до 420 млрд куб. м. (+10,3% г/г). Цена на газ на европейских рынках подскочила в III кв., а на внутреннем рынке тарифы повысили с 1 июля, но государство за счёт повышения НДПИ заберёт у Газпрома 90% выручки от повышения. Если взглянуть на НДПИ по газу, то видно % повышение за 9 м. по сравнению с 2023 г. — 1,069₽ трлн (+22,3% г/г). Делаем вывод, что добыча газа явно возросла, как и экспорт, помогла ещё девальвация ₽ (cредний курс $ за 9 м. 2023 г. — 82,6₽, а за 9 м. 2024 г. — 90,1₽). Цена на нефть тоже выросла (средняя цена Urals за 9 м. 2023 г. — 63,1$, а в 2024 г. Urals — 69,2$).

( Читать дальше )

МНЕНИЕ: Диасофт за 2024 год может выплатить дивиденды за 2024 год около 330 рублей/акцию (ДД8,8%). На текущий момент Диасофт считается дешёвым - ГПБ

- 11 декабря 2024, 12:19

- |

👉При этом были озвучены амбициозные планы до 2026 года: рост выручки в 2,2 раза по сравнению с 2023 годом и рост показатель EBITDA и высокой прибыли в 2,3 раза к аналогичному периоду.

👉Добиться данных успехов компания планирует благодаря продвижению на рынке корпоративного ПО для финсектора, в котором ожидает роста на 22% в годовом исчислении, также на прочих рынках, где планирует увеличить выручку в девять раз — с 0,5 млрд рублей в 2023 году до 4,5 млрд рублей в 2026 году.

👉На наш взгляд, накопленный опыт создает для Диасофт хорошие перспективы для работы на новом направлении системного ПО и средств производства, представив собственные разработки ERP-систем и СУБД, входящий в экосистему компании.

👉По нашему мнению, компания может выплатить суммарно около 330 рублей дивидендов за 2024 год, что соответствует 8,8% дивидендной доходности.

( Читать дальше )

⛏ Полюс Золото. Как проекты роста сделают компанию ещё сильнее

- 11 декабря 2024, 11:58

- |

Вчера золотодобывающая компания Полюс Золото презентовала материал, посвященный собственным проектам роста. На ожиданиях этого события котировки золотодобытчика вновь приблизились к отметке в 15 000 рублей, что же нового мы узнали:

📈 Запуск ключевого проекта Полюса — Сухого Лога, запланирован на 2028-2029 гг. Его выход на полную мощность увеличит добычу золота в России более чем на 20%.

— В октябре текущего года компания отчиталась о первой тонне золота, произведенной из руды Сухого Лога.

❗️ Запасы месторождения Сухой Лог составляют 43,5 млн унций. С текущими темпами производства у группы есть достаточно длительный запас прочности.

— В рамках реализации проекта Сухой Лог Полюс планирует построить самую мощную золотоизвлекательную фабрику в России, мощность которой должна составить 34 млн тонн руды в год, с производством — 2,3-2,8 млн унций золота в год. В 2023 году производство группы «Полюс» было на уровне 2,9 млн унций в год, а к 2030 году оно должно достичь 6 млн унций в год;

( Читать дальше )

Предпочтения в нефтянке

- 11 декабря 2024, 10:54

- |

Роснефть опубликовала отчетность по МСФО за 9 месяцев 2024 года, продемонстрировав смешанные результаты.

Выручка выросла на 15,6% год к году до 7,6 трлн рублей, однако в третьем квартале наблюдалось снижение на 4% кв/кв, обусловленное сокращением добычи нефти в рамках обязательств ОПЕК+. Добыча жидких углеводородов уменьшилась на 6,2% до 138,3 млн тонн, а объем переработки нефти – на 4,9% до 62,6 млн тонн.

EBITDA снизилась на 3,4% год к году до 2,3 трлн рублей, показав в третьем квартале более значительное падение – 15% кв/кв.

Чистая прибыль сократилась на 13,9% год к году до 0,9 трлн рублей, а в третьем квартале показала резкое снижение на 59%, что связано с убытками от курсовых разниц и расходами по отложенному налогу на прибыль. Капитальные затраты выросли на 15,7% год к году до 1,1 трлн рублей, что привело к увеличению долговой нагрузки (Net debt/EBITDA = 1,2x).

На фоне текущих показателей, ожидаемый размер дивидендов за 2024 год может составить 20-22 рубля на акцию. Компания планирует первый этап реализации проекта «Восток Ойл» в 2026 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал