прогноз по акциям

🏠 ЦИАН (CIAN) | Проблемы застройщиков только на руку

- 12 сентября 2024, 11:48

- |

▫️Капитализация: 44,6 млрд ₽ / 638₽ за расписку

▫️Выручка ТТМ: 12,9 млрд

▫️скор. EBITDA ТТМ:3,6 млрд

▫️скор. Чистая прибыль ТТМ: 2,4 млрд

▫️P/E ТТМ: 18,6

▫️P/E fwd 2024:14-15

▫️ P/B: 5,4

👉 Отдельно результаты за 1П2024г:

▫️ Выручка: 6,4 млрд (+26,1% г/г)

▫️ скор. EBITDA:1,8 млрд (+90,8% г/г)

▫️ скор. Чистая прибыль:1,4 млрд (+334,8% г/г)

✅ За отчётный период операционные расходы выросли всего на 7,8% г/г до 5 млрд рублей. Контроль за расходами в компании на высоком уровне, операционная маржинальность за полугодие рекордная (21,9%).

✅ Циан нарастил денежную позицию на балансе до 6,9 млрд рублей (15,5% от текущей капитализации). Чистый процентный доход в 1П вырос сразу на 179% г/г до 265 млн рублей.

✅ Группа планирует завершить регистрацию материнской компании в РФ в октябре 2024г. Дальше планируется получение статуса МКПАО и объявление параметров обмена акций для завершения редомициляции. Скорее всего, все процессы будут формализованы ближе к началу 2025г.

👉 Весь доход Циана обеспечивает сегмент объявлений и рекламы в Москве и МО. Другие регионы и транзакционный бизнес убыточны даже на уровне скор. EBITDA, но тенденция положительная.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

TCS Holding остается одним из наших главных фаворитов в фин. секторе, бумаги торгуются на уровне 4,5x по мультипликатору P/E 2025П и 1,0x по P/BV 2025П - АТОН

- 12 сентября 2024, 10:49

- |

Новость об объединении банков положительна с точки зрения восприятия. Мы видим, что Росбанк быстро и успешно интегрируется в TCS Holding. Ключевое значение при этом имеют повышение эффективности Росбанка и увеличение его рентабельности капитала (RoE), а также достижение основной цели TCS Holding — возврат RoE к целевому уровню более 30%. По нашим оценкам, TCSG торгуется на уровне 4,5x по мультипликатору P/E 2025П и 1,0x по P/BV 2025П — мы считаем эти оценки низкими. TCS Holding остается одним из наших главных фаворитов в финансовом секторе.

( Читать дальше )

🐟 Инарктика. Как природные факторы могут повлиять на бизнес компании

- 12 сентября 2024, 10:01

- |

Дорогие подписчики, в сегодняшнем обзоре хотел бы обратить Ваше внимание на отчетность компании Инарктика, которая является крупнейшей в секторе товарного выращивания рыбы и недавно представила финансовые результаты по МСФО за I полугодие 2024 года. Традиционно переходим к ключевым показателям:

— Выручка: 18,3 млрд руб (+41% г/г)

— Валовая прибыль: 9,6 млрд руб (+38% г/г)

— скор. EBITDA: 7,4 млрд руб (+17% г/г)

— скор. Чистая прибыль: 6,3 млрд руб (+18% г/г)

— Чистый убыток: -1,4 млрд руб (-116% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В отчетном периоде Инарктика продемонстрировала рост практически по всем ключевым финансовым показателям. Важно отметить рекордную скорректированную чистую прибыль, которая выросла на 18% г/г и составила 6,3 млрд руб. Выручка, валовая прибыль, скорректированная EBITDA также показали рост, в основном за счёт реализации готовой продукции и переоценки биологических активов.

📈 При этом, свободный денежный поток компании вырос более, чем в 4 раза и составил рекордные 7,5 млрд руб, а соотношение ND/EBITDA составило 0,4х, что свидетельствует об устойчивом финансовом положении.

( Читать дальше )

🍏 $FIXP — Fix Price, а интересна ли компания среди других ритейлеров?

- 11 сентября 2024, 18:32

- |

Акции магазина с фиксированными ценами падают уже более чем на протяжении года и за этот период потеряли более половины от своей бывалой стоимости.

💡 Казалось бы, что не так, ведь сеть открывает новые магазины, не имеет долгов и является довольно эффективной.

А проблема тут заключается в том, что показатели Fix Price растут очень медленно, за счет чего магазины начинают стагнировать.

❎ Также добавляют настороженности и слухи о возможном делистинге, поскольку недавно компания переехала в Казахстан.

И при всем этом по мультипликаторам Fix Price оценивается дороже своих более сильных конкурентов в лице X5, Магнита или Ленты.

❗️ Так что я негативно смотрю на акции компании и считаю, что в этом секторе в разы надежнее и перспективнее будут акции вышеупомянутых ритейлеров, которым я с уверенностью отдаю свое предпочтение!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: t.me/+tUWrRnSctOczNjky

( Читать дальше )

✈️ $AFLT — Аэрофлот, а на долго ли взлетела эта птичка?

- 11 сентября 2024, 18:25

- |

В последнее время компания демонстрирует довольно уверенные результаты и смогла выйти на чистую прибыль, значительно нарастив пассажиропоток.

❎ Но на самом деле все не так гладко, ведь большая часть улучшения показателей объясняется именно факторами разового дохода.

Также Аэрофлот все еще не решил проблему со своими судами с двойной регистрацией, которые составляют более чем треть парка.

💰 Да и огромный долг компании никуда не делся и при текущих обстоятельствах продолжает оказывать существенное давление на бизнес.

Так что никакой стабильности в этой истории даже близко нет, и как только рубль даст слабину, убытки не заставят себя долго ждать.

❗️ Исходя из всего этого я скептически смотрю на перспективы инвестирования в акции Аэрофлота. Сейчас есть множество более надежных и перспективных активов, а эту бумагу будет лучше обойти стороной!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: t.me/+tUWrRnSctOczNjky

( Читать дальше )

Мы ожидаем чистую прибыль Аэрофлота по итогам года на уровне ₽50 млрд, дивиденды в случае выплаты 50% чистой прибыли составят ~6,3₽ (ДД ~13%) - ПСБ

- 11 сентября 2024, 17:44

- |

Сегодня компания представила операционные результаты за август. Пассажиропоток вырос на 13,4%, до 5,9 млн человек. На внутренних линиях перевезено 4,7 млн пассажиров (+10,4%), на международных — 1,2 млн (+27,5%).

Темп роста пассажиропотока замедляется с июня, но это лишь следствие высокой базы прошлого года. Аэрофлот улучшил ожидания по перевозкам по итогам года и рассчитывает перевезти 55 млн человек в 2024 г. (+16% г/г).

Компания остается эффективной, несмотря на рост затрат на техобслуживание и топливо. Впереди сезонно сильный отчет за 3 квартал, что вкупе с остальными позитивными факторами должно привести к положительному результату за год. Теоретически, это может означать и возврат к дивидендам.

По итогам года мы ожидаем примерно 50 млрд чистой прибыли у Аэрофлота. При выплате 50% чистой прибыли дивиденд может составить 6,3 руб./акцию, доходность ~ 13%. Сохраняем наш таргет по бумагам неизменным — 72 рубля на горизонте 12 месяцев.

Акции «РусГидро» интерсны на «долгосрок». Потенциал роста 24%

- 11 сентября 2024, 17:20

- |

Первое полугодие 2024 г. оказалось непростым для «РусГидро», акции которой достигли многолетних минимумов. Рост операционных издержек нивелирует увеличение выручки, что оказывает давление на прибыльность компании. Кроме того, высокая долговая нагрузка ставит «РусГидро» в уязвимое положение на фоне увеличения ключевой ставки Банка России. Тем не менее мы считаем, что на текущих уровнях акции компании могут представлять интерес для долгосрочных инвесторов.

Аналитики «Финама» понизили целевую цену акций «РусГидро» на 12 мес. до 0,65 руб., однако сохранили их рейтинг на уровне «Покупать». Потенциал роста равен 24%.| HYDR.MM | Покупать | |||

| 12М целевая цена | RUB 0,65 | |||

| Текущая цена | RUB 0,52 | |||

| Потенциал | 24% | |||

| ISIN | RU000A0JPKH7 | |||

| Капитализация, млрд руб. | 231,3 | |||

| EV, млрд руб. | 588,2 | |||

| Количество акций, млрд | 444,8 | |||

| Доля государства | 62% | |||

| Финансовые показатели, млрд руб. | ||||

| Показатель | 2022 | 2023 | 2024П | |

| Выручка | 418,6 | 510,3 | 545,0 | |

| EBITDA | 91,6 | 131,5 | 128,6 | |

| Чистая прибыль | 44,7 | 78,6 | 48,2 | |

| Дивиденд, руб. | ||||

( Читать дальше )

В условиях девальвации рубля наиболее интересно выглядят акции золотодобытчиков: Полюса, ЮГК и Селигдара - ПСБ

- 11 сентября 2024, 16:14

- |

Еще в конце августа цена барреля Brent превышала 80 долл., а вчера одна «бочка» опускалась ниже 69 долл. — минимума с декабря 2021 г. На этом фоне можно ожидать дальнейшего ослабления рубля. На первый взгляд, защитить портфель помогут бумаги экспортёров.

Однако в реальности ситуация обратная — цены на нефть падают из-за опасений сокращения мирового спроса. Это сигнал о том, что рынок ждет торможения мировой экономики, а оно может привести к падению цен и на другие сырьевые товары. Поэтому сейчас стоит воздержаться от покупок бумаг экспортеров, даже несмотря на ослабление рубля.

Но есть одно исключение — золотодобытчики. Цены на золото уже сейчас на историческом максимум и могут вырасти еще, если ситуация в мировой экономике будет ухудшаться.

Наиболее интересно сейчас выглядят акции Полюса, ЮГК и Селигдара. Конечно, это не значит, что они будут расти в случае снижения индекса МосБиржи. Но в условиях девальвации рубля они помогут защитить портфель.

Акции Сбербанка стоят недорого даже с учетом высоких процентных ставок, бумаги торгуются с мультипликатором P/BV 2024П на уровне 0,8х и коэффициентом P/E 2024П на уровне 3,6х - Альфа Банк

- 11 сентября 2024, 14:52

- |

Сбербанк (SBER RX/SBERP RX: выше рынка; РЦ – 365 руб.) опубликовал результаты по РПБУ за август 2024 г. Чистая прибыль за август составила 143 млрд руб. (+1% г/г, +1% м/м), а ROE составил 26,2% (против 25,6% в июле).

В августе ускорился рост корпоративного кредитного портфеля (+3,9% м/м против +2,2% в июле) и портфеля ипотечных кредитов (+1,2% м/м против +0,9% в июле). Рост прочих потребительских кредитов, напротив, несколько замедлился (+0,8% м/м против +1,2% м/м в июле). На фоне растущих процентных ставок продолжился приток средств на депозиты физлиц (+0,9% м/м против +0,7% в июле).

Заметно ускорилась динамика корпоративного фондирования (более дорогого для банка): в августе объем средств на счетах и депозитах юрлиц вырос на 10,7% м/м (после сокращения на 1,3% м/м в июле). Тем не менее, ЧПД банка в августе вырос на 14% г/г (+12% м/м), поскольку июльское повышение ставки ЦБ на 2 п. п. обеспечило рост доходности корпоративных кредитов с плавающей ставкой (около 60% портфеля) и ипотечных займов с господдержкой (около 30% портфеля). При этом стоимость риска в августе, по нашим оценкам, нормализовалась (+0,6 п. п. м/м, -0,1 п. п. г/г), что нейтрализовало увеличение процентной маржи.

( Читать дальше )

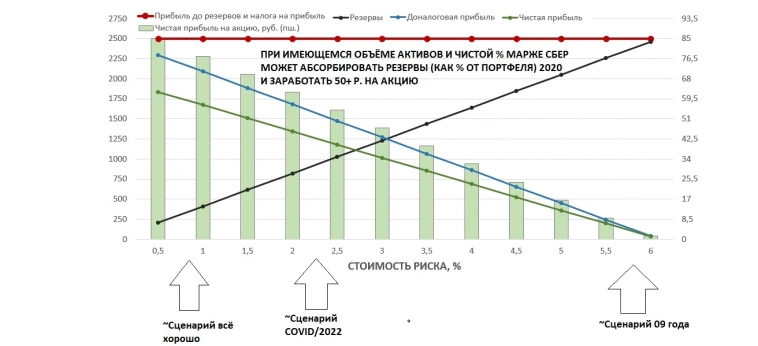

Сбербанк может оставаться очень прибыльным и в сценарии неглубокой рецессии

- 11 сентября 2024, 14:35

- |

Сбербанк при текущем объёме активов может абсорбировать большие расходы на резервы (образца 2020 года, как % портфеля), оставаясь очень прибыльным.

У меня Сбер с лета 2022 года остаётся крупной позицией в портфеле. По 250р. за акцию банк торгуется в 0.75x pbv 2024. Это оценка, при которой не хочется продавать ROAE Сбера (20% 2017-2024 гг.). Как отметил в самом начале, в случае неглубокой рецессии и расходов на резервирование на уровне 2-2,5% портфеля, прибыль на акцию у Сбера будет не ниже 50 рублей. Получается P/E 5x относительно консервативного кризисного сценария, P/E 3.7x при уровне прибыльности на COR <1% (сценарий без кризиса). Плюс прибыль будет расти во временной перспективе за счёт органического увеличения активов на инфляцию+. Экстраполяция здесь — это хорошо!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал