репо с цк

Портфель акций. Вверх по стене безразличия

- 02 июня 2023, 07:29

- |

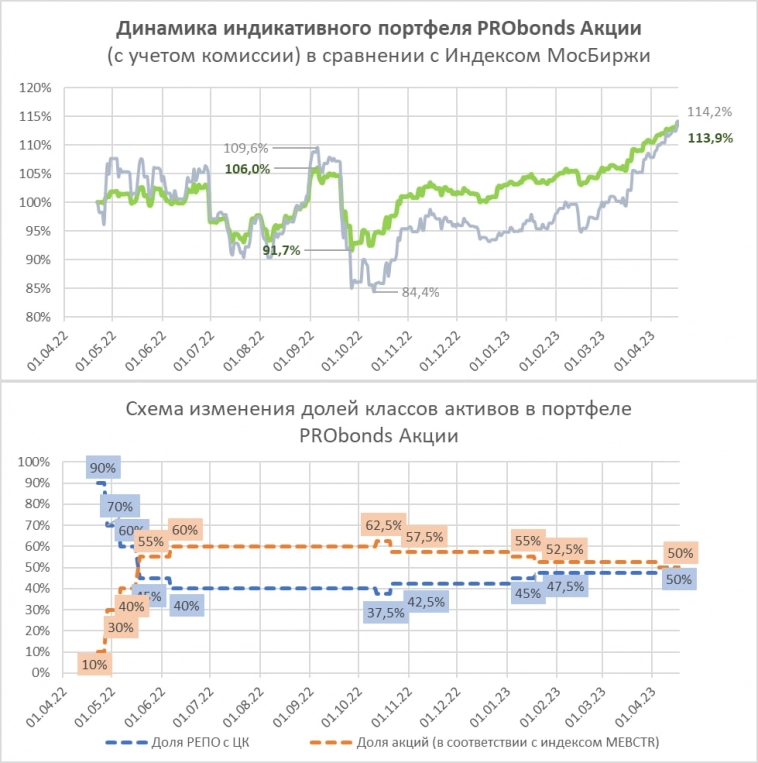

О смешанном портфеле PRObonds Акции содержательно писать особо нечего. Он вырос вслед за рынком акций, как обычно, отставая от их роста. Распределение активов между акциями и деньгами в портфеле осталось, по-прежнему, почти равным.

Доход 17,9% чуть более чем за год (после комиссий, до НДФЛ). Пусть Индекс МосБиржи сделал больше. В особенности с дивидендами. Меня всё устраивает. Удерживать результат и его предсказуемость тоже вроде бы становится проще.

Есть поговорка: фондовый рынок карабкается вверх по стене страха. В нашем случае – похоже, по стене безразличия. Человеческие трагедии отдельно. Рынок отдельно. Мышление адаптивно удерживает и то, и то без намека на сумасшествие. Впрочем, судить о степени собственного сумасшествия бессмысленно.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Обновление результатов доверительного управления в ИК Иволга Капитал. Активы - 519 млн.р., средняя доходность - 16,3% годовых

- 29 мая 2023, 07:33

- |

Обновление результатов индивидуального доверительного управления в ИК Иволга Капитал.

• Число счетов под управлением – 83, совокупные активы превысили 500 млн.р. (519 млн.р., прирост на 160 млн.р. с начала года).

• Средняя доходность в % годовых вне зависимости от срока обслуживания счета – 16,3%, по нашей оценке (в оценке учтены счета, открытые не позднее 30 ноября 2022 года). В оценке доходности учтены списанные комиссии и в основной части учтено списание НДФЛ.

• Все счета в ДУ прибыльны. При этом приведенные 16,3% — средняя величина не только для сроков, но и для всех типов стратегий. Типов три: высокодоходные облигации, РЕПО с ЦК, денежный рынок + спекуляции. Последние две менее доходны, первая более доходна и более волатильна.

( Читать дальше )

Портфель акций. Когда фондовому рынку всё равно

- 25 мая 2023, 07:35

- |

Помните, как мы ждали и опасались новых поводов для падения рынка: вторая волна мобилизации, украинское контрнаступление и т.д. События развиваются не линейно, но в целом, к сожалению, в направлении ожиданий. Дроны над Кремлем 2 мая, падение российской военной авиатехники в Брянской области 13 мая, масштабная диверсия в Белгородской 22 мая.

А фондовому рынку все равно. Он хоть и месяц как не растет, но и падения нет. И это не какая-то его уникальная черта. Это отражение общественного безразличия и готовности в чему угодно.

Но все же рынок акций – производная от экономики. Экономика дает сигналы бедствия, даже если мы безразличны и к ним. К бесконтрольному росту бюджетного дефицита мы уже тоже привыкли. Новостью будет теперь не он сам, а неспособность его покрыть. Можно говорить и об ожидаемости отказа Газпрома от дивидендов. Хотя и по итогам кризисных 2008-9 годов дивиденды у Газпрома были. А прошлогодняя дивидендная щедрость бумаги компании на плаву не удержала.

Я не знаю, куда именно пойдет отечественный рынок акций и за какую соломинку ухватится. Просто хочу донести мысль: равнодушие рынка к происходящему не проявление его стойкости. Это накопление риска, который всё равно реализуется, только более неожиданным образом.

( Читать дальше )

РЕПО с ЦК. Чистая средняя доходность после комиссий и НДФЛ - 7,3%. Подробнее - в материале

- 21 мая 2023, 07:32

- |

Давно не обновлял статистику сделок РЕПО с ЦК.

Прикладываю два графика:

• динамика ставок по однодневным сделкам РЕПО с ЦК и изменение денег в РЕПО в Иволге,

• результат индикативного портфеля PRObonds ВДО с марта 2022, накопленный и в %% годовых.

( Читать дальше )

Срез результатов доверительного управления ИК Иволга Капитал. Средняя доходность 15,8% годовых. Активы - 479 млн.р.

- 10 мая 2023, 07:38

- |

Оценка средней доходности счетов доверительного управления в ИК Иволга Капитал остается вблизи 16% годовых. Это усреднение для всех счетов вне зависимости от даты их открытия. В доходности учтены наши комиссии (1% в год от активов) и, в основном, учтем НДФЛ.

Доходность ДУ, которое мы строим в основном на высокодоходных облигациях, заметно опережает доходность публичного портфеля PRObonds ВДО. Среднегодовая доходность публичного портфеля за почти 5 лет, что мы его ведем – 12,3%,

( Читать дальше )

Портфель акций. Начало недели покажет, оправдана ли перестраховка

- 08 мая 2023, 07:25

- |

Была ли излишней перестраховка? По мере роста отечественного фондового рынка портфель PRObonds Акции переходил к естественному для него балансу бумаг и денег – 50:50. На последней коррекции баланс сместился в пользу денег. Теперь на сделки РЕПО с ЦК приходится 55% активов, на корзину акций (в соответствии с индексом голубых фишек) – 45%.

Это смещение – отражение беспокойства о дальнейшем падении рынка. Беспокойство не равно прогнозу. И, возможно, придется возвращать портфель к нормальной развесовке акций и денег. Вопрос сегодняшнего дня или среды.

( Читать дальше )

Не боялся бы сейчас быть в деньгах

- 03 мая 2023, 07:20

- |

Портфель PRObonds Акции после долгого отставания от рынка начал немного его компенсировать. Хотя разрыв велик. С начала года индекс МосБиржи полной доходности (включая дивиденды) поднялся на 20,5%, портфель – на 10,5%. Если добавить 2022 год, то далеко уже рынку до портфеля.

Как много потеряют отечественные акции в ходе нынешней коррекции, как всегда, неизвестно. Но вряд всего 3%, которые уже в среднем потеряли.

О том, что рынок перегрет, это касается и акций, и облигаций, говорю примерно месяц. Причем за 2 последних недели роста уже и не было.

А вчерашняя заявка на снижение, вероятно, одним днем и даже одной неделей не ограничится

Слишком всё безмятежно. Здоровому фондовому рынку безмятежность противопоказана.

Ну, и нефть. Которая тоже, думаю, не остановится на 75 долларах.

Если сегодня Индекс МосБиржи обновит вчерашний минимум (вчера он опускался к 2 560 п.), доля акций в портфеле будет снижена с де-факто 51% до 47,5%. Денег, размещаемых на денежном же рынке (в однодневных сделках РЕПО с ЦК) в этом случает станет 52,5% от активов.

( Читать дальше )

Средняя доходность ДУ в ИК Иволга Капитал - 16% годовых. Прирост активов ДУ с начала года - 110 млн.р.

- 26 апреля 2023, 07:34

- |

Портфель PRObonds Акции. Почти 15% за год. И хуже рынка

- 24 апреля 2023, 07:02

- |

Официально первый год ведения портфеля PRObonds Акции завершен. С 22 апреля 2022 (момент запуска) по 22 апреля нынешнего года портфель получил 14,8% с учетом комиссионных издержек, это около -1%. По пути портфель падал на -13% и проиграл рынку акций.

За год накопилась база для работы над ошибками и оформились контуры стратегии управления. Основное правило стратегии – покупка акций на паниках и продажа на эйфориях. Если с первым более-менее получилось, то продажи, особенно в этом году происходили субъективно. Что результат значительно и не вовремя подрезало. Хотя причина была и у субъективности: как работать с фондовым рынком в стране, участвующей в активных боевых действиях, до сих пор не вполне понятно. Однако уже понятно, что работать можно.

За год, хоть и декларировал, не приступил к структуре и развесовке акций. Она как повторяла Индекс голубых фишек, так и повторяет. Однажды займусь и структурой. Однако приоритетом останется балансирование между совокупными долями акций и денег. Оно мне более понятно и, надеюсь, со временем даст больше толка.

( Читать дальше )

Портфель PRObonds Акции. 13,9% за первый год

- 18 апреля 2023, 07:23

- |

Результат первого года. Портфель PRObonds Акции был запущен 22 апреля 2022, почти ровно год назад. Пессимистичной целью ставились 10-15% прироста за первый год ведения. Итог – 13,9%.

Неплохая точка входа обеспечила положительный старт. Осторожность добавила устойчивости: портфель колебался и падал куда меньше рынка акций. Она же, как теперь видим, оказалась излишней и не позволила портфелю подступиться к 20%-ному порогу. Который сам рынок акций, учитывая дивиденды, с апреля по апрель перешагнул.

Если брать в расчет календарные годы, картинка несколько иная. Индекс МосБиржи с учетом дивидендов в 2022 году упал на -37%. Портфель PRObonds Акции в 2022 году вырос на 3%. Год за портфелем. В наступившем 2023 году индекс вырос уже 21%, портфель – всего на 10,5%. Относительное отставание от индекса, скорее, сократится, чем увеличится. Хотя для результата в абсолютных значениях лучше бы рынок акций продолжал расти.

Планов на будущее, как почти и всегда, не делаю. Постепенно учусь работать с этой моделью, не облигационной. И всегда готов реагировать на возможности и опасности. Часто не точно реагировать и больше на второе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал