рецессия

Центробанк объяснил, почему не хочет финансировать проекты

- 24 марта 2016, 00:47

- |

http://izvestia.ru/news/607226

Регулятор отмечает, что это подтверждается и последним опытом развитых стран. ЦБ указывает, что меры оказывают минимальное влияние на кредитную активность в условиях, когда она сдерживается низким спросом на кредиты на фоне повышенной неопределенности и слабых перспектив роста экономики, а также высоким уровнем накопленной долговой нагрузки.

ЗЫ. короче у нас идет хреновый делевередж. Хреновый по тому, что % ставка по кредиту больше чем реальный доход. В итоге это приведет к рецессии и социальной не стабильности. Стандартный период такой жопы около 10 лет в среднем, год мы в ней находимся осталось еще около 8-9 лет. С большей вероятностью можно говорить, что при хреновом делевередже, недвижка расти точно не будет, то же самое и с фондовым рынком.

- комментировать

- ★2

- Комментарии ( 14 )

Вероятность рецессии в США = 100% в ближайший год

- 04 марта 2016, 19:11

- |

При этом агентство отмечает, что экономисты с Уолл-стрит гораздо реже дают прогнозы относительно рецессии США в пределах этого диапазона.

Роджерс не сказал конкретно, что может спровоцировать рецессию, но отметил постепенное замедление экономики в Китае, Японии и в еврозоне, что, по его мнению, означает, что существует множество возможных каналов цепной реакции для экономического спада.

Роджерс также напомнил о госдолге США и предположил, что растущий доллар из-за того, что по всему миру начали в него вкладываться, скоро превратится в «пузырь».

В начале февраля администрация президента США Барака Обамы прибавила к госдолгу страны более 8 трлн долларов, в результате чего он достиг 19,01 трлн долларов.

Косвенным подтверждением слов бывшего партнера инвестора Джорджа Сороса является и январская новость о том, что темпы сокращения рабочих мест в американской экономике взлетели на 218%. В общей сложности в январе американские работодатели объявили об увольнении 75 тыс. 114 человек, это существенный скачок по сравнению с декабрем прошлого года, когда своей работы лишились 24 тыс. американцев.

www.bloomberg.com/news/articles/2016-03-04/jim-rogers-there-s-a-100-probability-of-a-u-s-recession-within-a-year

Самуэльсон: обвалы рынка акций предсказали четыре из пяти последних рецессий

- 15 февраля 2016, 10:01

- |

Обзор рынков. Понедельник, 15 февраля 2016

На рынках по-прежнему большая волатильность, пятница принесла режим “risk on” (то есть “риск включился”). В пятницу рискованные активы росли, отыгрывая провал предыдущих дней, а “безопасные гавани” снижались. ММВБ +0.8%. STOXX Europe 600 +2.9%, S&P500 +2%. Итальянский FTSE MIB +5%. На момент написания фьючерсы E-Mini на S&P500 на CME показывали рост еще на +1%, а японский Nikkei 225 торгуется плюс 5.9% (с начала декабря этот индекс терял до 26%, так что это небольшая коррекция). Так что сегодня обещает принести продолжение положительных тенденций. В США сегодня праздник — День Президента, поэтому торгов на основных биржах не будет. Сегодня после недельных выходных вышел Китай. Shanghai Stock Exchange Composite торгуется минус 1.6%, но это примерно соответствует уровням недели торгов до начала каникул на празднование Нового года по лунному календарю. Это неплохо, если учесть, что во время каникул международные рынки обвалились. Итак, китайские акции не присоединились к общемировому обвалу. Возможно, сказываются интервенции правительства страны на фондовом рынке.

( Читать дальше )

Ожидания глобальной рецессии - это самоисполняющееся пророчество

- 12 февраля 2016, 10:09

- |

Обзор рынков. Пятница, 12 февраля 2016

[напоминание. все графики достаточного качества, чтобы их рассмотреть в chrome: правый клик, открыть картинку в новом окне]Финансовые рынки с начала 2016 года вошли в явный режим “risk off” (риск выключен), и этот режим становится все более и более явным. Растут в цене “безопасные гавани” — госбумаги и золото. Наблюдается высокая волатильность и динамика активов напоминающая условия глобальной рецессии. Однако новостей оправдывающих негативные ожидания и страхи почти не так и много.

Из цепи событий можно выделить следующее. В конце года ФРС подняла ставку с 0...0.25% до 0.5%, хотя это не является радикальным ужесточением. Однако после 9 лет нулевых ставок это породило “новую реальность”. Также, 2016 год начался с обвала китайских акций, что потянуло за собой распродажи акций по всему миру и, очевидно, способствовало обвалу нефти (Брент доходил до 27 долл./барр.). Сейчас китайцы празднуют новый год по лунному календарю и всю текущую неделю не работают (со следующего понедельника вернутся к обычному режиму).

S&P 500 в вчера упал до минимума с апреля 2014 г. (если не обращать внимание на интрадей и считать по закрытию), STOXX Europe 600 в четверг потерял 3.7%, и вышел район новых минимумов с сентября 2013. С максимума в этом году STOXX 600 потерял уже 27%, что соответствует классическим признакам “медвежьего рынка” (падение больше 20%). S&P 500 с исторических максимумов мая потерял только 14%, но это много для этого индекса. Завал продолжается и в текущий момент, на момент написания Nikkei 225 показывает минус 4.9%, с июля 2015 г. это падение 29%. Жуть.

Среди отчетливых признаков текущего момента — резкое ухудшение отношения к банкам. График выше показывает резкое и синхронное расширение спрэдов свопов на кредитный дефолт крупнейших банков для “старших” (то есть не субордирированных долгов).

5-ти летний контракт CDS на долги Deutsche Bank-а вчера вырос в цене до 265 б.п. (базисных пунктов). Границы больше 200 б.п. (как и спрэды дефолта >2%) мы бы считали границей начала “джанка” (не-инвестиционного уровня). Отсутствие у банка инвестиционной ступени крайне нежелательно, поскольку может привести к набегу вкладчиков. Нам кажутся маловероятными потери по вложениям огромного глобального банка имеющего большое значение для Германии, страны с рейтингом ААА и большой возможностью занимать.

Однако рынки ожидают потерь в этом банке и растущую необходимость привлечь капитал. CDS на субординированные долги (5-ти летний контракт) Deutsche Bank-а вчера поднялся в цене до рекордных значений за все время обращения этих контрактов и превзошли рекорды кризис 2007-2009 гг. и период долгого кризиса еврозоны 2011-2012 годов (график ниже — для субординированных долгов банка, которые в случае необходимости конвертируются в акции). Под этим есть основания,

( Читать дальше )

30 акций к покупке во время рецессии от Barclays

- 10 февраля 2016, 15:07

- |

«В том случае, если экономика войдет в рецессию, внимание стоит обратить на компании, занимающиеся производством и продажей товаров повседневного потребления, а также на компании из телекоммуникационного сектора и сектора здравоохранения; выбирать стоит компании с высокой рентабельностью и низкой волатильностью акций»— написали аналитики Barclays.

«Индустрии, которые покажут себя лучше остальных включают: 1) продукты питания, напитки и табак; 2) продукты для персонального потребления и продукты для домохозяйств; 3) услуги и оборудование в сфере здравоохранения».

Найдена новая угроза для мировой экономики

- 09 февраля 2016, 16:06

- |

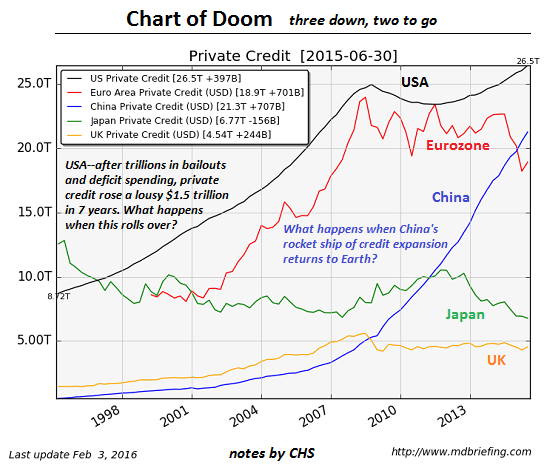

Наткнулась на интересный график. На нем видно, что уровень задолженности частного сектора в США и Китае неуклонно нарастает, а в еврозоне, Великобритании и Японии уже начал сокращаться.

Авторы диаграммы делают вывод о том, что в случае схлопывания кредитного бума в первых двух странах, мы можем видеть глобальную рецессию. Впрочем, это лишь один из факторов, возможны и другие варианты...

Опасаетесь рецессии в США? Goldman Sachs советует, что предпринять

- 27 января 2016, 05:02

- |

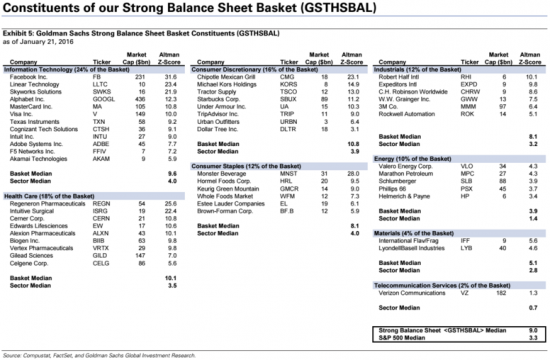

В начале года американский фондовый рынок неплохо упал. На фоне этого начались апакалиптичные разговоры о грядущей рецессии в США.

Goldman Sachs не верит в подобный исход событий. Однако для сомневающихся был предложен выход: покупка акций американских эмитентов с сильными балансовыми показателями и слабой зависимостью от зарубежных рынков сбыта. Подобные бумаги будут чувствовать себя лучше рынка даже в условиях экономического коллапса. По мнению аналитиков, в текущих условиях сравнительной силы американской экономики, укрепляющегося доллара, высокой долговой нагрузки корпораций и слабости кредитных рынков подобная стратегия принесет неплохую отдачу.

К корпорациям с сильными балансами по версии Goldman относятся: Facebook, материнская компания Google – Alphabet, биотех Biogen, телеком Verizon и пр., представленные на нижеприведенной схеме.

( Читать дальше )

Рынок Treasuries говорит «нет» слухам о грядущей рецессии в США

- 21 октября 2015, 05:09

- |

В последнее время на фоне выхода неоднозначной американской макростатистики возникли спекуляции о грядущей рецессии в крупнейшей экономике мира.

Не следуют забывать и сравнительно недавнюю рыночную турбулентность. Более того, определенная вероятность нового захода американского фондового рынка вниз все еще сохраняется.

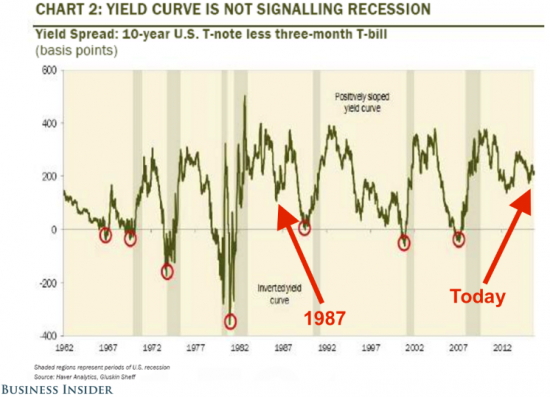

Примечательно, что на эту неделю пришлась 28-я годовщина «черного понедельника» 1987 года, когда Dow Jones потерял 22,6%. Внимания заслуживает тот факт, что во время и после этого события рецессии в США не наблюдалось. Подобный исторический экскурс не случаен, ведь своего рода «черный понедельник» мы видели и в конце августа.

В 1987 году рынок американских гособлигаций четко показал, что экономического коллапса в ближайшее время не наступит. Речь идет от так называемой кривой доходности. Когда доходность краткосрочных T-bills выше доходности долгосрочных T-bonds, кривая является перевернутой, что сигнализирует о грядущей рецессии.

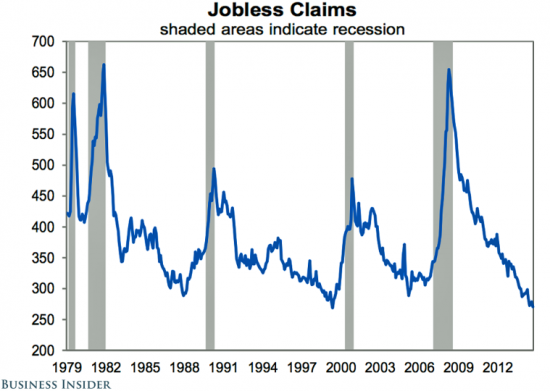

В 1987 году кривая доходности имела нормальный вид. Сейчас ситуация является аналогичной. Таким образом, поводов для беспокойства пока нет. Следует отметить, что существует еще ряд индикаторов, свидетельствующих в пользу поддержки подобной идей, в частности, сверхнизкие заявки на пособия по безработице.

БКС Экспресс

Грядет ли рецессия в США? Один из ключевых индикаторов говорит, что нет

- 13 октября 2015, 05:07

- |

В последние недели на фоне турбулентности мировых финансовых рынков и выхода неоднозначных макроданных возникли слухи относительно грядущей рецессии в Америке.

Однако один из индикаторов продолжает разрушать легенды. Речь идет о недельной статистике по рынку труда США. Число первичных обращений за пособиями по безработице находится невдалеке от минимума за 42 года. В прошлый четверг оно составил 262 тыс., а четырехнедельная средняя по показателю – 267 тыс.

В недавней аналитической записке главный стратег инвестдома BMO CapitalБрайан Бельски обратил внимание на тот факт, что индикатор подскакивал в преддверии всех рецессий после Второй мировой войны. Сейчас этого не наблюдается.

Следует отметить, что недельные данные идут в разрез с достаточно слабыми payrolls за сентябрь. Однако эксперты Capital Economics считают данные от BLS скорее исключением, указывая на расхождение сентябрьского отчета с прочей статистикой по рынку труда США. Речь идет не только о благоприятных initial jobless claims, но и о числе созданных вакансий, а также соответствующем индикаторе от Conference Board.

Таким образом, исходя из недельных данных по рынку труда США, особых поводов для беспокойства нет. Американская экономика может замедлиться, однако, о грядущей рецессии говорить пока рано.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал