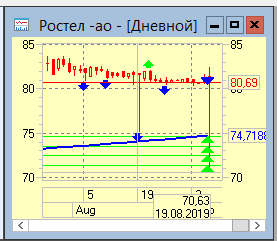

ростелеком

Центральный телеграф - продал помещения в историческом здании в центре Москвы группе компаний О1

- 10 сентября 2019, 19:44

- |

Сумма сделки — 3,5 миллиарда рублей.

источник

- комментировать

- Комментарии ( 0 )

ВТБ - в течение 4 лет не сможет продать полученную долю за Tele2

- 05 сентября 2019, 16:58

- |

«Часть доли [ВТБ в «Ростелекоме"] будет связана специальным соглашением с правительством о непродаже, чтобы правительство имело контроль. Но хотел бы пояснить, что оно действует четыре года. То есть через четыре года мы будем иметь право продать эти акции, но первоочередное право правительства — контроль — остается»

«У нас будет пакет биржевых акций, который в принципе торгуется на рынке. И мы сможем продавать их по рыночной цене»

источник

Инвесторы положительно воспримут известие о вхождении МТС и Veon в СП Ростелекома и Мегафона - Атон

- 05 сентября 2019, 13:07

- |

«Большая четверка» сотовых операторов намеревается сотрудничать в строительстве сетей 5G в России. Об этом сообщило агентство РИА Новости со ссылкой на заявление Михаила Осеевского. МТС и Veon присоединяются к СП, созданному Ростелекомом и МегФоном в январе 2019.

Мы полагаем, что инвесторы положительно воспримут известие, но отмечаем, что компании пока не представили детали сотрудничества. Агентство PwC ранее публиковало оценку, согласно которой, интенсивный шеринг сетей или же создание единой 5G сети в России позволит операторам сэкономить 27-40% капиталовложений (против строительства собственных сетей).Атон

Новости компаний — обзоры прессы перед открытием рынка

- 05 сентября 2019, 09:18

- |

НОВАТЭК пойдет за три моря. Компания планирует продавать свой газ в Индии

НОВАТЭК пытается выйти на прямые продажи газа конечным потребителям в Индии. Компания подписала соответствующие меморандумы с государственной Petronet LNG и частной H-Energy. Индия оставалась последним крупнейшим азиатским СПГ-рынком, с игроками которого НОВАТЭК до сих пор не сотрудничал. По мнению аналитиков, НОВАТЭК заинтересован в развитии долгосрочного спроса на свой газ и поэтому готов участвовать в развитии инфраструктуры, а индийские компании могут войти в проекты по перевалке СПГ в России.

https://www.kommersant.ru/doc/4081702

Государство укрепится в «Ростелекоме».

( Читать дальше )

Сделка Ростелекома и ВТБ не предполагает роста долга - Фридом Финанс

- 04 сентября 2019, 18:49

- |

Банк изначально подчеркивал, что может выйти из капитала оператора, для него это, как и многие проекты, крупная инвестиционная сделка. Показатели Tele 2 улучшились за это время. В 2018 году оператор вышел на прибыль в 2,7 млрд руб., а всего заработал 143 млрд руб. (3,4 тыс. руб. на абонента). В Tele2 ожидают, что выручка объединенного оператора достигнет 500 млрд руб., и драйвером будет именно мобильное подразделение.

Идея о продаже пакета «Ростелекому» тоже довольно старая, начало переговоров об этом начались предположительно год назад, а вслух об этом заговорили в начале 2019 года. Тогда бизнес Tele2 оценили в 240 млрд руб., текущие ожидания – 250 млрд руб. Для «Ростелекома» сделка выгодна, т.к. не предполагает роста долга. ВТБ получит не живые деньги, а акции, при том, что, не исключено, что оцененные с премией к рынку около 12% исходя из коэффициента обмена. Но Ростелеком прибыльный, а долговая нагрузка консолидированной компании в результате не вырастет, поэтому для ВТБ сделка, на мой взгляд, удачная. Котировки ВТБ подскочили на 8%, поскольку оценка бизнеса Tele2 не ухудшилась со времени, когда заговорили о возможной сделке с РТ.Ващенко Георгий

ИК «Фридом Финанс»

ВТБ - может получить около 17% в Ростелекоме

- 04 сентября 2019, 14:42

- |

«Мы надеемся, что сделка (по продаже „Ростелекому“ доли ВТБ в Tele2) будет завершена до конца этого года… Было решено, что часть сделки делается наличными деньгами, а часть — привлекаются деньги за счет допэмиссии. Допэмиссия частично будет выкуплена банком ВТБ, в итоге банк станет владельцем некого пакета, наверно, 17% мы получим»

источник

Ростелеком - находится в высокой степени готовности к сделке по Tele2

- 29 августа 2019, 17:24

- |

«Эта дата не определена. Мы находимся в высокой степени готовности к выходу базовых документов, которые должно выпустить правительство РФ».:

источник

Ростелеком - стал единственным оператором связи МВД и Росгвардии и исполнителем закупок Минкомсвязи

- 16 августа 2019, 18:13

- |

Крайний срок заключения контрактов с «Ростелекомом» — 31 декабря 2020 года.

Ростелеком станет единственным исполнителем закупок Минкомсвязи в 2019-2020 годах на подключение к сети связи и оказанию услуг по передаче данных всем государственным и муниципальным объектам во всех регионах, кроме Крыма и Севастополя.

«Ростелекому» разрешили привлекать к таким контрактам субподрядчиков, если за самой компанией будет сохраняться не менее 10% объема обязательств.

источник

Новости компаний — обзоры прессы перед открытием рынка

- 13 августа 2019, 09:17

- |

ЛУКОЙЛ растет за счет Узбекистана. Компания увеличила добычу нефти и газа

ЛУКОЙЛ продолжает наращивать производство углеводородов за счет увеличения добычи газа в Узбекистане. В первом полугодии добыча газа увеличилась на 8%, несмотря на ощутимое падение зарубежных показателей во втором квартале. Добыча нефти выросла на 1,3%, до 43,4 млн тонн.

https://www.kommersant.ru/doc/4059898

Рынок M&A подстегнули санкции. Распродажа российских активов за границей продолжается

Рынок слияний и поглощений (M&A) в первом полугодии 2019 года оживился за счет тотальной распродажи российских активов за границей, вызванной негативным влиянием санкций. Об этом свидетельствуют данные агентства AK&M. Лидерами среди отраслей стали топливная энергетика, финансовый сектор и IT. Эксперты прогнозируют, что такой тренд сохранится до конца года, а распродажи, вызванные эффектом санкций, будут продолжаться и дальше в течение последующих нескольких лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал