русагро

Позитивная динамика акций РусАгро в ближайшем будущем сохранится - Газпромбанк

- 21 июля 2020, 16:04

- |

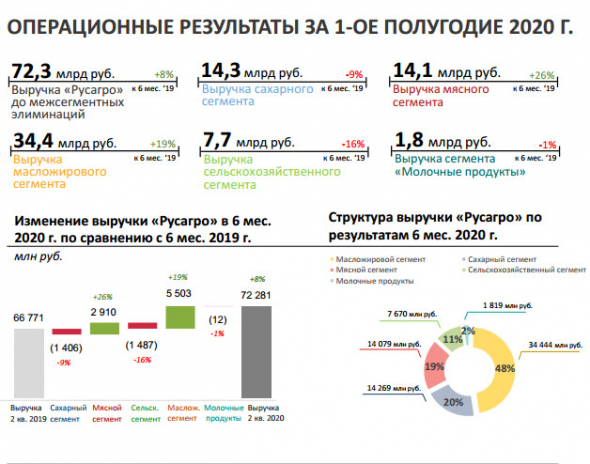

— выручка сахарного сегмента упала на 19% г/г на фоне снижения цен (-11%) и падения объемов реализации (-15%);

— выручка мясного сегмента выросла на 22% г/г, за счет существенного увеличения объемов продаж (+30%), несколько нивелированного небольшим снижением цен;

— выручка масложирового сегмента выросла на 18% г/г за счет увеличения объемов реализации (+2%) и повышения цен (+10%);

— выручка сельскохозяйственного сегмента упала на 24% г/г из-за снижения объемов реализации с/х продукции (-38%), которое было частично компенсировано повышением отпускных цен; — выручка сегмента «Молочные продукты» снизилась на 15% г/г в основном за счет роста объемов реализации сыра и сырных продуктов, а также за счет начала производства сливок.

Эффект на компанию. В течение 2К20 ценовые тренды остались прежними – цены практически по всей номенклатуре продукции продолжили свой рост после падения в середине прошлого года на фоне высокого урожая. Однако в двух ключевых сегментах – в сахарном и мясном – уровень цен остается все еще ниже, чем за аналогичный период прошлого года. При этом «РусАгро» продолжает наращивать объемы реализации по всем сегментам, кроме сельскохозяйственного, где объемы реализации снижаются на фоне сокращения остатков продукции. Применительно к финансовым результатам, мы ожидаем увидеть рост чистой выручки компании при одновременном снижении рентабельности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Финрезультаты РусАгро во 2 полугодии поддержит восстановительная динамика бизнеса - Промсвязьбанк

- 21 июля 2020, 13:27

- |

Выручка группы Русагро во 2-м квартале 2020 года увеличилась на 2% (год к году), до 38,7 млрд рублей (до межсегментных элиминаций). В частности, выручка масложирового бизнеса — крупнейшего подразделения группы — в апреле-июне выросла на 18%, до 18,3 млрд рублей. Также увеличилась выручка мясного бизнеса — на 22%, до 7,3 млрд рублей, сообщила компания. Выручка сахарного сегмента сократилась на 19%, до 9 млрд рублей, сельскохозяйственного — на 24%, до 3,2 млрд рублей.

Русагро продемонстрировал умеренно позитивные результаты благодаря сегментам масложировой и мясной продукции. В масложировом подразделении объем продаж во 2-м квартале вырос на 2% по сравнению с прошлогодним показателем, до 418 тыс. тонн. Продажи промышленной масложировой продукции выросли на 1% (до 327 тыс. тонн). Цены на все виды масложировой продукции во 2-м квартале выросли. В мясном сегменте продажи свиней и продукции мясопереработки во 2-м квартале выросли на 30%, до 59 тыс. тонн (свиней — на 46%, до 6 тыс. тонн, мясной продукции — на 28%, до 53 тыс. тонн). Средняя цена реализации мясной продукции снизилась на 5% (до 129 рублей за килограмм). Во втором полугодии ожидаем сохранения позитивной динамики в масложировом и мясном сегментах, а также восстановления сахарного и сельскохозяйственного сегментов, что поддержит финансовые результаты Русагро.Промсвязьбанк

Усиленные Инвестиции: обзор за 10 - 17 июля

- 20 июля 2020, 02:12

- |

- Русагро вырос в цене на 3.4% против индекса МосБиржи -0.9%. Позитивен рост цен на масло, сахар, мясо и пшеницу. Целевая цена выросла на 18%, потенциал роста увеличился на 14%. На прошедшей неделе были совершены покупки. Генеральный директор Русагро Максим Басов увеличил свою долю в компании до 7.5%, в июле он купил 44 000 ГДР (Русагро).

- Petropavlovsk вырос на 1.6% на фоне ослабления рубля. Позитивен рост цены золота, а также уменьшение оптовых цен на дизельное топливо в РФ. Негативен рост стоимости электричества в Восточной Сибири. Целевая цена выросла на 4%, потенциал роста увеличился на 2%. Компания рассчитывает в 2021-2024 годах производить по 600-700 тысяч унций (18.7-21.8 тонны) золота, что на 16-35% больше, чем в 2019 году (1Prime). Суд пересмотрел первоначальное решение об отмене назначения временных директоров Петропавловска, которые оставил в силе временных директоров назначенных компанией временные члены СД (П. Хамбро, А. Самохвалова, А. Филипс, Дж. Смит) сохраняют полномочия (

( Читать дальше )

ЛОНГ РУСАГРО ЧАСТЬ 4.

- 15 июля 2020, 18:27

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

#три_тезиса

ПОСТ НА КАНАЛЕ ОТ 14 ИЮЛЯ:

Русагро

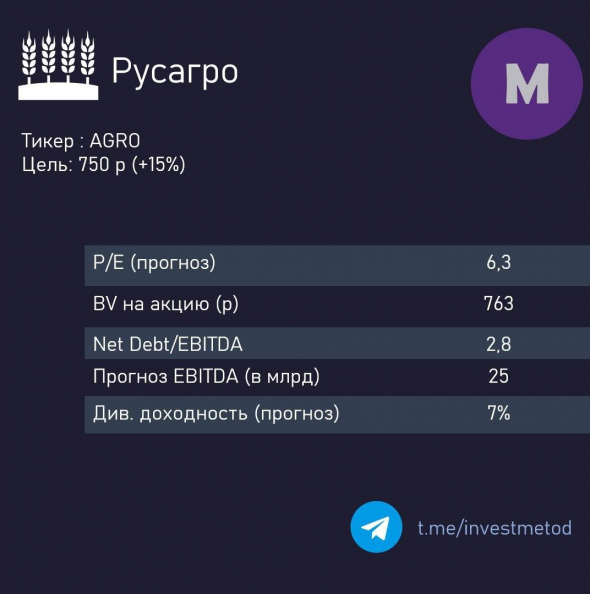

Тикер: #AGRO

🚀Цель: 800 рублей (+22%)

1. Покупки Басова. Каждый раз, после того, как гендиректор Русагро Басов увеличивает свою позицию — акции растут. Буквально недавно Басов докупил 44 000 ГДР и теперь его доля в компании — 7,5%. Следуя за инсайдерами, можно существенно увеличить свой капитал.

2. Цены на основную продукцию:

• Текущие отпускные цены перерабатывающих организаций на подсолнечное маслозакрепились около максимумов с 2017 года. Масло занимало около 48,9% в выручке Русагро в 1 квартале 2020 года.

( Читать дальше )

Русгаро - Басов увеличил свою долю в компании

- 13 июля 2020, 19:17

- |

Maxim Basov, a member of the Board of Directors of ROS AGRO PLC and CEO of Rusagro Group of Companies, has bought 44,000 GDRs of ROS AGRO PLC in July. As a result of this purchase, his stake in the Company reached 7.5% (excluding treasury shares).

Член совета директоров и генеральный директор Группы Компаний "Русагро" Максим Басов купил 44 000 ГДР ROS AGRO PLC в июле.

В результате этой покупки его доля в компании достигла 7,5% (без учета казначейских акций).

сообщение

Усиленные Инвестиции: обзор за 3 - 10 июля

- 13 июля 2020, 00:34

- |

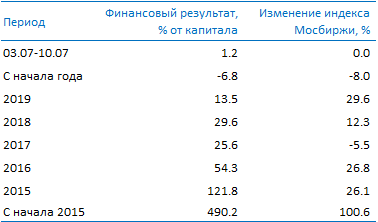

- Портфель вырос на 1.2% (+1.4% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против почти не изменившегося индекса Мосбиржи Petropavlovsk +9.3%, Highland Gold -2.1% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 11.0% от совокупного

- По основным компаниям изменения: Полиметалл +3.3%, Тинькофф +3.3%, Детский мир +3.2%, Русагро -0.7%, М.Видео -0.7%, Фосагро -1.0%, Норникель -1.9%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Усиленные Инвестиции: обзор за 26 июня - 03 июля

- 06 июля 2020, 14:28

- |

- Русагро вырос в цене на 1.1% против индекса МосБиржи +1.4%. Позитивен рост цен на масло, сахар и пшеницу. Негативно снижение стоимости мяса. Целевая цена выросла на 8%, потенциал роста увеличился на 7%.

- Норникель скорректировался на 4.1%, несмотря на ослабление рубля. Негативно удорожание мазута. Позитивен рост цен на палладий, никель, медь и платину, а также снижение стоимости электричества в Восточной Сибири. Целевая цена выросла на 6%, потенциал роста увеличился на 10%.

- Petropavlovsk упал на 14.2%, несмотря на ослабление рубля. Негативно повышение оптовых цен на дизельное топливо в РФ. Позитивно удорожание золота и снижение стоимости электричества в Восточной Сибири. Целевая цена выросла на 3%, потенциал роста увеличился на 20%. В компании корпоративный конфликт. Директора нового миноритарного акционера ЮжУралЗолото, договорившись еще с несколькими миноритариями, проголосовали против включения в Совет Директоров П. Масловского (основатель компании), фин. директора и также нескольких независимых директоров, таким образом захватив контроль над советом директоров. В результате цена акции компании сильно снизилась на прошедшей неделе. Сторона Масловского попросила британский комитет по слияниям и поглощениям расследовать действия ЮУЗ на предмет возможного нарушения правил M&A-сделок. Последние новости (в целом позитивные): основатель компании П. Масловский и фин. директор Д. Котляров сохранили позиции в менеджменте (пока в роли COO — операционный директор и CFO соответственно). Также в Совет Директоров вошел новый независимый директор Martin Smith (сторона Масловского позитивно на это отреагировала). Долю 3.51% в компании купила Bonum Capital, аффилированная с С. Керимовым (контролирующим Полюс). Во второй половине июня акции компании стали доступны к покупке на Мосбирже и мы включили их в российский портфель.

( Читать дальше )

ЛОНГ РУСАГРО - КРАТНЫЙ РОСТ. РАСКРЫВАЕМ ИДЕЮ.

- 02 июля 2020, 18:32

- |

ХОЧЕШЬ ПОЛУЧАТЬ БОЛЬШЕ ИНФОРМАЦИИ О РЫНКЕ?

-ПОДПИШИСЬ НА НАС В ТЕЛЕГРАМ:

t.me/investmetod

t.me/investmetod

t.me/investmetod

9 июня:

1. Наибольшей вклад в выручку (https://www.rusagrogroup.ru/fileadmin/files/reports/ru/pdf/_Operacionnye_rezultaty_Rusagro_1_kv._2020_v1.pdf) «Русагро» привнес масложировой сегмент (48%) –16,1 млрд руб… EBITDA сегмента выросла в 6,6 раз в годовом выражении. В 1 кв. 2020 г. продажи масложировой продукции выросли на 29%. Значительнее всего увеличилась реализация майонеза – +57%. Продажи промышленных жиров выросли на 156%.

2. Покупки гендиректора Максима Басова. В конце мая 2020 Максим Басов купил акции (https://www.rusagrogroup.ru/ru/investoram/novosti-i-sobytija/press-relizy/edinoe-predstavlenie/article/965/) на коррекции, увеличив долю в компании до с 7,3% до 7,46%. Он ни раз говорил о том, что компания в поисках роста и экспансии на рынках присутствия, в том числе в 2020 г. Напомним, следуя за умными деньгами можно заработать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал