русагро

Русагро - общая площадь обрабатываемой земли сократилась на 48 тыс. га (-8%)

- 23 июня 2020, 16:40

- |

Уборку урожая планируется начать в конце следующей недели.

источник

- комментировать

- Комментарии ( 0 )

Усиленные Инвестиции: обзор за 11 - 19 июня

- 22 июня 2020, 01:46

- |

- Русагро вырос в цене на 1.6% против индекса МосБиржи +0.5%. Позитивно повышение цен на масло и пшеницу. Негативно снижение цен на сахар и свинину. Целевая цена выросла на 29%, потенциал роста увеличился на 27%. На неделе были совершены купли-продажи из-за высокой волатильности. Русагро пошло на мировое соглашение по делу о взыскании 1.1 млрд рублей с ООО Агроснабсахар, согласившись на компенсацию в размере 450 млн руб. Ранее Арбитражный суд Тамбовской области вынес решение в пользу Русагро, которое взыскивало с ответчика свыше 1.1 млрд руб. убытков (ПРАВО ru). Русагро до конца года перебазирует Московский жиркомбинат в Саратовскую область, также Русагро намерен инвестировать порядка 6 млрд рублей в развитие бывших активов холдинга Солнечные продукты (Milknews).

( Читать дальше )

Усиленные Инвестиции: обзор за 5 - 11 июня

- 15 июня 2020, 02:28

- |

- Портфель вырос на 1.8% (+2.6% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против индекса Мосбиржи -1.8%. Petropavlovsk +13.9%, Highland Gold +6.3% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 11.3% от совокупного

- По основным компаниям изменения: Полиметалл +9.8%, Полюс +6.3%, Русагро +0.4%, Тинькофф -1.4%, Норникель -4.5%, М.Видео +1.1%

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Усиленные Инвестиции: обзор за 29 мая - 5 июня

- 08 июня 2020, 04:11

- |

- В прошлое воскресенье мы опубликовали заметку по М.Видео, и компания взлетела на 20.0% против индекса МосБиржи +2.1%. После интеграции Эльдорадо М.Видео показывает отличные показатели в терминах роста выручки и EBITDA: выручка +4%, EBITDA +18% в 2019 году

— Рост выручки +20%, в том числе рост выручки на сопоставимый квадратный метр +13.5%

— Рост онлайн-продаж +80% год к году

— Позитивно на выручку влияют переход на удаленное обучение/работу, ускорение продаж в связи с ростом курса доллара, рост продаж смартфонов на фоне расширения ассортимента

- Русагро снизился в цене на 1.4%. Негативно снижение стоимости мяса и пшеницы. Позитивен рост цен на масло и сахар. Целевая цена снизилась на 7.7%, потенциал роста уменьшился на 6.4%. Русагро и Cognitive Pilot приступили к массовому оснащению сельхозтехники системой беспилотного вождения. Программно-аппаратный комплекс Cognitive Agro Pilot будет установлен на 242 зерноуборочных комбайнах (

( Читать дальше )

Усиленные Инвестиции: обзор за 22 - 29 мая

- 01 июня 2020, 00:55

- |

- Портфель вырос на 0.1% (-0.6% совокупно с учетом Highland Gold и Petropavlovsk на бирже LSE) против индекса Мосбиржи +0.9%. На этой неделе мы выпустили аналитическую записку по Русагро. Компания представляется потенциально привлекательной, записка доступна по ссылке: Русагро. Petropavlovsk -5.7%, Highland Gold -4.8% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 13.4% от совокупного

- По основным компаниям изменения: Тинькофф +5.8%, Русагро +0.8%, Норникель +0.5%, Полиметалл -4.5%, Полюс -1.2%, М.Видео -1.6%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

( Читать дальше )

Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020.

- 31 мая 2020, 09:40

- |

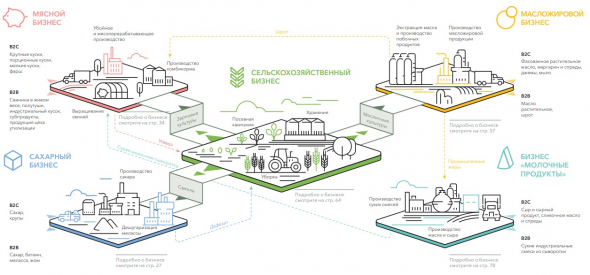

«Руcагро» — один из крупнейших вертикально интегрированных агрохолдингов России. Компании принадлежит значительная доля внутреннего производства свинины, сахара, сельскохозяйственной и масложировой продукции в стране.

В основе бизнес-модели «Русагро» лежит идея вертикальной интеграции. Сахарное, мясное и масложировое бизнес-направления имеют полный цикл производства, а сельскохозяйственное обеспечивает их сырьем. Вертикально интегрированная структура бизнеса позволяет использовать преимущества диверсификации, гарантировать поставки сырья с минимальными транспортными затратами и эффективно управлять всеми элементами цепочки создания стоимости.

дивидендов за 1 полугодие 2020." title="Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020." />

дивидендов за 1 полугодие 2020." title="Обзор компании РУСАГРО. Прогноз дивидендов за 1 полугодие 2020." />

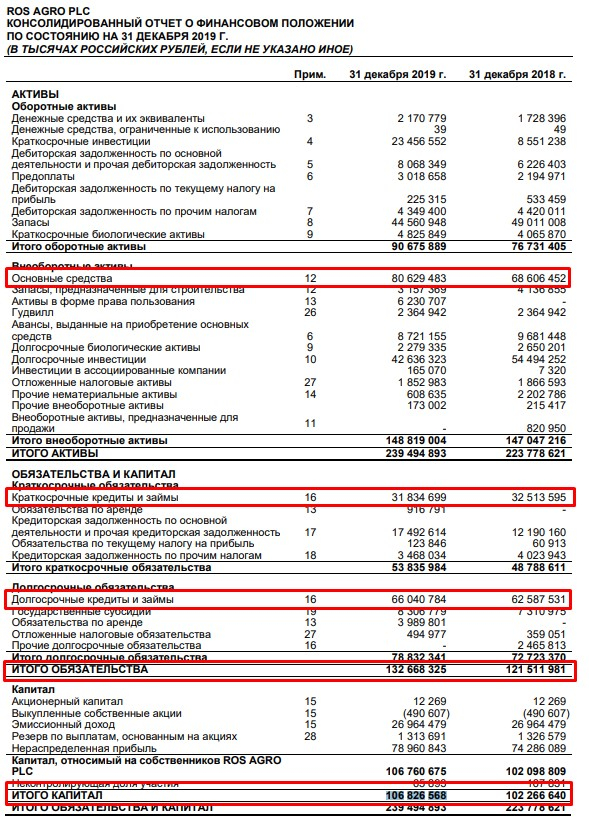

Коротко пройдемся по основным финансовым показателям компании и оценим её мультипликаторы. Итак:

( Читать дальше )

Русагро - Басов увеличил долю в компании с 7,3% до 7,46%

- 27 мая 2020, 18:47

- |

Генеральный директор «Русагро» Максим Басов увеличил долю в компании до 7,46% с 7,3%/

«Максим Басов, член совета директоров Ros Agro (головная компания «Русагро» — прим. ТАСС) и генеральный директор группы компаний «Русагро», в мае приобрел 104 тыс. 090 GDR… Его текущая доля в компании составляет 7,46% (без учета казначейских акций)»

источник

Русагро - потенциал на фоне растущих фин. показателей и "бесплатного" долга

- 27 мая 2020, 14:05

- |

1. История отличного роста финансовых и производственных показателей, отличные показатели в 1м квартале 2020 г.

Русагро показывает средний рост выручки в последние годы 32%, EBITDA 20%; в 1м квартале и вовсе рост EBITDA составил 56%

И это несмотря на достаточно негативную конъюнктуру в последние периоды на рынках работы компании (цены на сахар снижались)

Причиной среди прочего явилось активное расширение через приобретения – в частности Разгуляя и Солнечных Продуктов, а также активные инвестиции в расширение мощностей по производству свинины

( Читать дальше )

Усиленные Инвестиции: обзор за 15 - 22 мая

- 24 мая 2020, 23:43

- |

- Норникель взлетел на 11.6% (с учетом дивидендной отсечки) против индекса МосБиржи +4.5%, несмотря на укрепление рубля. Позитивен рост цен на палладий, никель, медь и платину. Негативно удорожание мазута и увеличение стоимости электричества в Восточной Сибири. Целевая цена снизилась на 1.3%, потенциал роста уменьшился на 9.3%. На неделе были совершены купли-продажи из-за высокой волатильности.

- Русагро вырос на 6.6%. Позитивен рост стоимости сахара. Негативно снижение цен на мясо.Компания отлично отчиталось за 1кв2020: выручка + 18% год к году, EBITDA Adj +56% год к году. Среди факторов, повлиявших на рост EBITDA, расширение производства свинины в Тамбовской области, рост доходов от приобретаемого бизнеса «Солнечные Продукты» в связи с переходом работы с ним по принципу толлинга (прибыль оставалась на Солнечных Продуктах) на схему аренды (прибыль остается в Русагро), а также увеличение курса доллара. На рост выручки также повлиял рост потребления сахара на фоне пандемии. В итоге целевая цена и потенциал роста сильно увеличились. Компания вошла в ТОП-3 наиболее привлекательных. На неделе была совершена покупка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал