рынок жилья

Число выданных ипотек по итогам 2025 г. опустится до уровней 2016–2017 годов. Причины — отмена льготной ипотеки, высокие ключевые ставки (до 21%) и новые регуляторные ограничения – аналитики НКР – РБК

- 22 апреля 2025, 08:18

- |

Аналитики НКР прогнозируют, что в 2025 году россияне получат лишь 0,8–1 млн ипотечных кредитов, что на 30–40% ниже показателей 2024 года и соответствует уровню восьмилетней давности. В денежном выражении рынок сократится на 25–30%, до 3,3–3,7 трлн руб. Это падение смягчит рост среднего чека до 4–4,2 млн руб. против 3,7 млн руб. годом ранее.

Причины обвала — отмена льготной ипотеки, высокие ключевые ставки (до 21%) и новые регуляторные ограничения, включая введение макропруденциальных лимитов и увеличение антициклической надбавки с июля 2025 года. Доля рыночной ипотеки в начале 2025 года упала до 15%, тогда как в начале 2024-го была 32%.

На фоне высоких ставок часть покупателей переходит на рассрочку от застройщиков: в марте 2025 года такие схемы обеспечили до 50% продаж новостроек в Москве. Средний ежемесячный платеж по ипотеке может впервые превысить 35 тыс. руб. (рост на 13%).

Тем не менее, ипотечный портфель вырастет на 5–7%, до 20,1–20,5 трлн руб., так как заемщики не спешат с досрочным погашением: вклады стали выгоднее.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Объем непроданных квартир в готовых новостройках в Москве и области продолжает расти: на середину апреля в Москве выставлено 8 тыс. объектов (+2,4% г/г), в Подмосковье — 7,9 тыс. (+24,3%) – Ъ

- 21 апреля 2025, 09:05

- |

На середину апреля 2025 года, в Москве выставлено на продажу 8 тыс. квартир и апартаментов в сданных новостройках — на 2,4% больше, чем год назад. В Подмосковье рост составил 24,3%, до 7,9 тыс. лотов. При этом предложение на этапе строительства сократилось — в Москве на 14% (до 62,1 тыс. лотов), в области — на 22% (до 49 тыс.). Причина — ослабление спроса: в первом квартале продажи новостроек в России упали на 6%, до 5,3 млн кв. м. В результате доля нераспроданного жилья в домах, вводимых в 2025 году, достигла 47% — максимума за шесть лет.

Эксперты указывают на ряд ограничений, мешающих продаже готовых квартир. Во-первых, они дороже — на 30% по сравнению с этапом котлована. Во-вторых, на них не распространяются льготные ипотечные программы, которые формируют до 60% всех сделок. В марте ипотека обеспечила 59% продаж первички в Москве и области, причем большая часть — по госпрограммам.

В ответ на растущее предложение власти обсуждают возможность рассрочки на уже сданное жилье.

( Читать дальше )

При восстановлении спроса на квартиры к 2027 году в России может образоваться дефицит жилья в 30 млн кв. м из-за сокращения запуска новых проектов в настоящее время – прогноз Дом .РФ – Ведомости

- 14 апреля 2025, 09:51

- |

По прогнозу Дом.РФ, при восстановлении спроса на квартиры к 2027 году в России может образоваться дефицит жилья в 30 млн кв. м. Причина — резкое сокращение запуска новых проектов: в I квартале 2025 года застройщики сократили их на 24% в годовом выражении, до 8,1 млн кв. м.

Развитие рынка сдерживает высокая ключевая ставка и отмена массовой льготной ипотеки с июля 2024 года. Это вынуждает девелоперов концентрироваться на точечных проектах в премиальных локациях. В 2024 году продажи жилья упали на 26% и составили 569 тыс. квартир.

По словам экспертов, сокращение новых проектов может привести к острому дефициту в массовом сегменте — особенно в старой Москве и на Дальнем Востоке. В некоторых городах, таких как Краснодар, срок реализации квартир достигает 42 месяцев. Однако в крупных городах с активным строительством (Москва, Казань, Тюмень) дефицит вряд ли возникнет.

Другие аналитики считают риски дефицита преувеличенными: объем нераспроданных лотов в феврале 2025 года составил 60,6 млн кв. м (+10,3% за год), а доля проданных квартир — лишь 32%. При сохранении нынешнего спроса этого запаса хватит на три года.

( Читать дальше )

Бывший контролирующий акционер девелопера ПИК Сергей Гордеев сократил свою долю в компании до 15,15%. Эксперты считают, что сокращение доли связано с санкционными рисками, а также с конъюнктурой рынка

- 10 апреля 2025, 07:42

- |

Бывший контролирующий акционер девелопера ПИК Сергей Гордеев сократил свою долю в компании до 15,15%, утратив возможность единолично блокировать ключевые корпоративные решения. Об этом сообщили «Ведомости» со ссылкой на источники, близкие к группе, и представителя бизнесмена. Часть акций была продана российским инвесторам, не попавшим под санкции; их имена не раскрываются.

Гордеев, владевший в 2021 году 74,6% акций ПИК, начал сокращать долю с октября 2023 года. Тогда он продал 20% в закрытый фонд под управлением «Центральной трастовой компании». Далее последовали сделки на 5,89% и 11,45%, и за 37,34% акций он мог выручить около 179 млрд рублей. Конкретные суммы сделок не раскрываются.

По словам представителя, Гордеев больше не участвует в операционном управлении с 2022 года и намерен сосредоточиться на проектах в сфере IT и высоких технологий. Эксперты считают, что сокращение доли связано с санкционными рисками (США и ЕС ввели меры против Гордеева и ПИК в 2024 году), а также с конъюнктурой рынка — отмена льготной ипотеки и потенциальное падение спроса на жильё могли подтолкнуть бизнесмена к выходу.

( Читать дальше )

В марте снижение цен на вторичном рынке жилья практически прекратилось: отрицательная динамика была зафиксирована всего в одном городе из 50 исследуемых – РБК

- 07 апреля 2025, 09:07

- |

В марте 2024 года снижение цен на вторичном рынке жилья в России практически прекратилось. Отрицательная динамика была зафиксирована только в одном из 50 исследуемых городов — Астрахани, где цены на жилье снизились на 0,22%. В январе и феврале снижение наблюдалось в нескольких городах, включая Астрахань, Новокузнецк и Саратов.

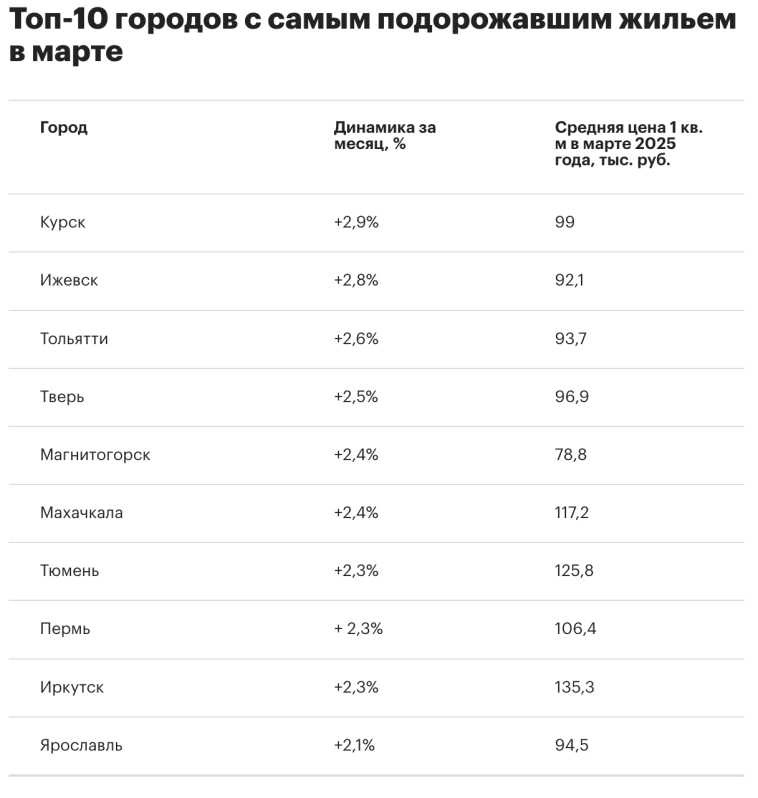

По данным консалтинговой компании SRG, в марте цены на вторичное жилье увеличились в 49 городах. Лидером роста стал Курск (+2,9%), за ним следуют Ижевск (+2,8%) и Тольятти (+2,6%). В Санкт-Петербурге рост составил 2,08%, а в Москве — 1,8%. В целом, несмотря на рост цен, рынок остается сжимающимся, сделок по-прежнему мало, и спрос сосредоточен в нижнем ценовом сегменте.

По данным аналитического центра IRN.RU, по итогам первого квартала 2025 года цены на вторичном рынке Старой Москвы выросли на 1,3%. Основной рост цен пришелся на бюджетные сегменты, включая панельные дома и старые кирпичные пятиэтажки.

Источник: rbcrealty.ru/news/67ef8a149a794717678e0b54?from=from_main_9

( Читать дальше )

48,4% многоквартирных домов в I кв 2025 в России были сданы с нарушением сроков — это максимум за последние четыре года – Ъ

- 04 апреля 2025, 07:18

- |

В первом квартале 2025 года 48,4% многоквартирных домов в России были сданы с нарушением сроков — это максимум за последние четыре года. Основные причины: перебои с поставками материалов, смена подрядчиков, нехватка рабочих и проблемы с подключением коммуникаций. При этом застройщики нередко откладывают сдачу объектов намеренно из-за падения спроса и нехватки средств на эскроу-счетах.

Средний срок переноса ввода в эксплуатацию вырос на 23% по сравнению с предыдущим кварталом — до 6,9 месяца. Продажи новостроек за 2024 год упали на 22%, до 26,7 млн кв. м, что осложнило финансирование строительства. Девелоперы стараются не вводить дома, если выполнено лишь 50–60% плана продаж, чтобы не остаться без средств на погашение кредитов.

Ситуацию усугубляет мораторий на выплату неустоек дольщикам, действующий с 2024 года. Это лишает граждан компенсаций в размере 1/300 ключевой ставки ЦБ за каждый день просрочки. При задержке на полгода дольщики теряют более 1 млн рублей потенциальной компенсации.

( Читать дальше )

Инвестиции девелоперов в землю в Москве и области в I кв 2025 упали на 47% г/г, составив ₽17 млрд – минимум за четыре года – Ведомости

- 03 апреля 2025, 08:04

- |

В I квартале 2025 года девелоперы вложили в земельные участки под жилищное строительство в Москве и области 17 млрд рублей, что на 47% меньше, чем годом ранее (31,8 млрд руб.). Это минимальный показатель за последние четыре года, свидетельствуют данные IBC Real Estate. По России в целом инвестиции в покупку земли сократились на 65% до 26 млрд рублей.

Снижение интереса к земле связано с высокими ставками по кредитам (ключевая ставка 21%) и падением спроса на жилье. После отмены льготной ипотеки застройщики оптимизируют свои земельные активы и избавляются от излишков. Многие компании, такие как ПИК, Sminex и «Самолет», начали продавать ранее приобретенные участки, чтобы снизить долговую нагрузку.

Тем не менее крупные игроки, обладающие финансовыми ресурсами, продолжают инвестировать в землю, пользуясь моментом низкой конкуренции. Например, Coldy купила бизнес-центр Mirland Plaza для строительства жилого квартала, а компания Vos’hod приобрела недостроенный апарт-комплекс «Правда». Дисконт на земельные участки может достигать 10–20%, а реальные сделки проходят по 40 000–60 000 руб. за 1 кв. м будущей площади, что ниже ожиданий продавцов (70 000–100 000 руб.).

( Читать дальше )

Объем выданной Сбербанком ипотеки в феврале 2025 г. составил ₽126,2 млрд, что на 80% больше м/м – Ъ

- 14 марта 2025, 07:43

- |

В феврале 2025 года рынок ипотеки в России пережил значительное оживление, чему способствовало как увеличение объемов выданных кредитов, так и рост доли вторичного рынка жилья. Несмотря на преобладание первичной ипотеки, благодаря действию льготных программ, доля вторичного рынка впервые за несколько месяцев увеличилась до 25%. Это свидетельствует о стабилизации ситуации после снижения спроса в начале года, что также подтверждается данными аналитиков.

Общий объем выданной ипотеки в феврале составил 218,9 млрд рублей, что на 80% больше, чем в январе. Сбербанк выдал 126,2 млрд рублей, и портфель ипотеки вырос на 0,3%. Вторичный рынок также отметил рост: объем выданной ипотеки вырос в 2,1 раза, достигнув 31,8 млрд рублей. Этот рост особенно заметен на фоне предыдущего снижения доли вторичного рынка, которая за последние месяцы уменьшилась с 41% до 21%. В феврале ситуация изменилась, и рынок снова начал восстанавливаться.

Основным фактором роста на рынке ипотеки остаются льготные программы, которые компенсируют высокие ставки по рыночным ипотечным кредитам.

( Читать дальше )

В правительстве обсуждают возможность распространения льготной ипотеки на семьи с одним ребенком до 18 лет – РБК

- 06 марта 2025, 07:53

- |

Правительство рассматривает возможность распространения льготной ипотеки на семьи с одним ребенком до 18 лет. Минфин и Минстрой должны оценить влияние этой меры и представить предложения до 25 марта.

Основной причиной обсуждения называют спад продаж новостроек. В 2024 году по ДДУ было продано 287,2 тыс. квартир — на 25% меньше, чем в 2023-м. Эксперты прогнозируют дальнейшее снижение спроса на 15–30% в 2025 году.

Расширение программы удвоит число потенциальных заемщиков — с 7 до 15 млн семей. Однако эксперты предупреждают о росте нагрузки на бюджет и возможном перегреве рынка. Альтернативой может стать налоговый вычет вместо субсидирования ставок.

Источник: www.rbc.ru/finances/06/03/2025/67c8768c9a7947d0384e922e?from=from_main_1

Падение продаж новостроек потянуло вслед за собой и объемы выводимых на рынок новых объектов. Девелоперы, пытаясь удержать цены и оптимизировать расходы, сокращают объем нового предложения – Ъ

- 11 февраля 2025, 08:11

- |

В 2025 году на фоне падения продаж новостроек в крупных российских городах наблюдается сокращение количества выводимых на рынок объектов. За два месяца число выставленных лотов снизилось на 7%. Крупные девелоперы, пытаясь удержать цены и оптимизировать расходы, сокращают объем нового предложения. Это связано с ростом стоимости кредитов, а также с необходимостью снизить затраты из-за неопределенности в экономике.

За последний месяц на первичном рынке жилья в крупных городах России было зафиксировано сокращение предложения: на 5,8% в Москве и на 7% по данным «Этажей». Несмотря на рост числа выданных разрешений на строительство в 2024 году, девелоперы сдерживают вывод новых объектов, чтобы избежать затоваривания рынка. Это решение также связано с ростом стоимости заёмных средств, что повышает риски для застройщиков.

Примечательно, что несмотря на падение продаж, цены на жилье в Москве и Санкт-Петербурге продолжили расти. В Москве средняя цена выросла на 11% за год, достигая 380,2 тыс. руб. за кв. м. Причиной этого роста является ограниченное предложение и высокие цены на строительные материалы. Эксперты уверены, что крупные застройщики будут продолжать управлять объемами предложения для сохранения комфортных цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал