самолет плюс

Группа Самолет - привлекательная компания роста - Атон

- 13 декабря 2023, 10:58

- |

В 2023 году, согласно управленческой отчетности, компания увеличила продажи на 50% по сравнению с прошлогодним показателем до 1,6 млн кв. м, в стоимостном выражении — до 300 млрд рублей (+55% в годовом сравнении, +3% относительно прогноза на 2023 год). EBITDA составила 70 млрд рублей (+45% год к году, -7% относительно прогноза), а долговая нагрузка остается низкой для сектора — 1,2x по показателю Чистый долг/EBITDA. В 2024 году группа ожидает продолжения активного роста бизнеса. По прогнозам компании, продажи в годовом сравнении вырастут на 69% до 2,7 млн кв. м, выручка превысит 500 млрд рублей (+67%), а EBITDA достигнет 130 млрд рублей (+86%). Долговая нагрузка, как ожидается, сохранится на низком уровне (до 1,2x по показателю Чистый долг/EBITDA). Среди объявленный целей группы — выход в 10 новых регионов, запуск 4 новых кластеров в сегменте индивидуального жилья, участие в сделках M &A, а также проведение предварительного IPO сервиса «Самолет Плюс» в 1-м квартале 2024. Руководство «Самолета» предпочитает обратные выкупы дивидендам постольку, поскольку акции компании, по его мнению, торгуются очень низко (-33% относительно максимумов конца 2021 года).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Big Day Самолет 2023, что интересного я услышал от нового девелопера №1

- 13 декабря 2023, 08:50

- |

Начну с самого ожидаемого: прогнозов результатов 2023 и 2024 годов.

2023 год: продажа 1,6 млн. квадратных метров, выручка 300 млрд. рублей и EBITDA 70 млрд. рублей.

2024 год: продажа 2,7 млн. квадратных метров, выручка 500+ млрд. рублей и EBITDA 130 млрд. рублей.

Чистый долг прогнозируется сохранить на уровне до 1,2 EBITDA.

При таких прогнозируемых результатах и текущей капитализации компании EV/EBITDA 2023 = 4,6, а EV/EBITDA 2024 = 3.

Для растущей компании — это невысокая оценка, и исходя из такого прогноза очевидно, почему Антон Елистратов говорит, что компания считает выкуп акций оправданным и в ближайшие 2 года не рассматривает проведение SPO. Капитализация компании совершенно не отражает внутреннее видение ее стоимости руководством и основными собственниками.

Самолет теперь — крупнейший застройщик в России по объему текущего строительства (ПИК — второй, ЛСР — третий), однако главным посылом была идея, что Самолет — это не застройщик, а организатор и продавец «жизни по подписке».

( Читать дальше )

Продление льготной ипотеки – драйвер роста для Самолета

- 10 августа 2023, 10:42

- |

🏗 Президент России Владимир Путин на этой неделе провёл совещание по вопросам развития строительной отрасли, где поведал о необходимости сохранения льготной ипотеки после 30 июня 2024 года.

“Мы прекрасно понимаем и отдаём себе отчёт, что в значительной степени этот рекордный, так скажем, урожай жилищного строительства связан с ипотекой. Будем все делать для того, чтобы она продолжалась”, — отметил глава государства.

❗️ Программы льготного ипотечного кредитования сегодня нельзя отменять ни при каких обстоятельствах, это высокоэффективный механизм, уточнил глава комитета Госдумы по ЖКХ Сергей Пахомов.

«Только с помощью льготных ипотечных кредитов за семь месяцев текущего года примерно 400 тысяч семей улучшили свои жилищные условия», — поведал Владимир Путин, отметив, что строительная отрасль имеет важное значение для экономики.

📈 Думаю, для вас не секрет, что в строительном секторе я традиционно отдаю предпочтение Самолету, как самому быстрорастущему отечественному девелоперу.

( Читать дальше )

Самолет опубликовал достойные операционные результаты за 1 полугодие - Атон

- 31 июля 2023, 10:35

- |

Продажи Самолета выросли на 14% г/г до 550 тыс. кв. м, а в стоимостном выражении продажи увеличились на 15% до 97.3 млрд руб., при этом средняя цена за квадратный метр составила 164.6 тыс. руб. (-2% г/г). Доля продаж с использованием ипотеки составила 86%. Согласно управленческой отчетности, в 1П23 выручка компании выросла на 15% г/г до 101.8 млрд руб., а скорректированный показатель EBITDA составил 25.1 млрд руб. (+15% г/г), в результате чего рентабельность EBITDA достигла 24.6%. Чистая прибыль составила 12.5 млрд руб. (-5% г/г). Самолет пересмотрел свой прогноз на 2023. Новый прогноз предполагает, что продажи вырастут на 50% г/г до 1.6 млн кв. м, выручка — до 290 млрд руб. (+68% г/г), а EBITDA — до 75 млрд руб. (+56% г/г). Самолет Плюс продолжает хорошо развиваться — его GMV составила 229 млрд руб. В этом направлении компания реализует активную M &A-стратегию и запускает новые сервисы.

Самолет опубликовал достойные результаты за 1П23 в абсолютных показателях, однако обновленный прогноз на 2023 пересмотрен в сторону понижения из-за по-прежнему умеренного потребительского спроса на недвижимость.

( Читать дальше )

Самолет РСБУ 1п2023г: выручка +15% г/г до 101,8 млрд руб, валовая прибыль +30% г/г до 37,1 млрд руб, чистая прибыль 12,5 млрд руб

- 28 июля 2023, 10:18

- |

Группа «Самолет» (MOEX: SMLT), одна из крупнейших федеральных корпораций в сфере proptech и девелопмента, объявляет операционные результаты и ключевые финансовые показатели на основе управленческой отчетности за 1 полугодие 2023 года.

Ключевые операционные показатели группы за 1П 2023 г.:

- Объем продаж первичной недвижимости1 вырос на 15% и составил 97,3 млрд руб. (550,3 тыс. кв. м) по сравнению с 84,9 млрд руб. (483,5тыс. кв. м) за 1П 2022 г.;

- Общее количество контрактов составило 15,6 тыс.;

- Доля контрактов, заключенных с участием ипотечных средств, составила 86%;

- Средняя цена за квадратный метр за 1П 2023 года по жилой недвижимости составила 164,6 тыс. руб., снизившись на 2% по сравнению со 168,7 тыс. руб. за аналогичный период прошлого года на фоне роста доли выручки региональных проектов с более низкой ценой реализации;

- GMV сервиса «Самолет Плюс» за 1П 2023 года составил 229 млрд. руб., из которых на продажи вторичной недвижимости пришлось 92 млрд. руб.

( Читать дальше )

Сервис Самолет Плюс вложился в агрегатор новостроек Dombook — Forbes

- 20 июля 2023, 10:40

- |

Для застройщиков это дополнительный канал продаж и выход на аудитории по всей стране, для риелторов —доступ к широкой базе предложений и лучшие условия от застройщиков по комиссии и бонусам за объем продаж, отметил основатель и управляющий партнер «Самолет Плюс» Дмитрий Волков.

Пользователи платформы Dombook смогут предложить своим клиентам новостройки и финансовые продукты от девелоперской группы «Самолет», услуги по ремонту и обустройству квартир, широкую базу вторичной недвижимости от «Самолет Плюс», программы обучений и все активности комьюнити.

www.forbes.ru/biznes/493129-servis-samoleta-investiroval-v-agregator-novostroek-dombook

Самолет на пути к SPO?

- 27 марта 2023, 18:46

- |

Некоторые инвесторы скептически восприняли эту новость, считая, что у компании проблемы с капиталом, однако более бывалые участники рынка тут же вспомнили, что ещё при IPO менеджмент анонсировал планы по доведению величины free-float до уровня 30-35% и после этого неоднократно говорил, что намерения сохраняют свою актуальность:

❗️Важный момент! Компания приняла решение по увеличению уставного капитала, исходя из регуляторных требований, которые необходимы для утверждения Проспекта эмиссии ценных бумаг. Прямо сейчас размещение бумаг не планируется, а проспект будет действовать в течение 12 месяцев, что обеспечит гибкость в принятии решений.

Отрадно отметить, что при всём при этом Самолет выполняет обещания, данные инвесторам. Перед IPO компания заявляла о том, что станет самым быстрорастущим российским застройщиком и, несмотря на сильный рост бизнеса, будет выплачивать дивиденды своим акционерам. Обычно эмитенты отдают предпочтение либо сильному росту, либо дивидендным выплатам, но здесь мы наблюдаем и то, и другое.

( Читать дальше )

Самолет набирает высоту

- 24 июня 2022, 11:16

- |

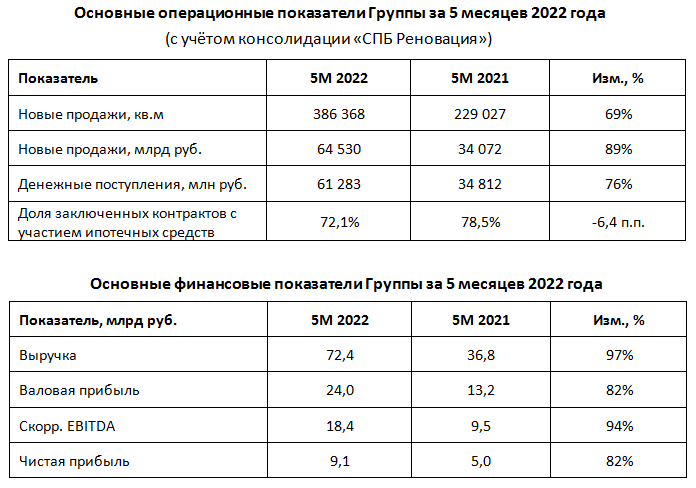

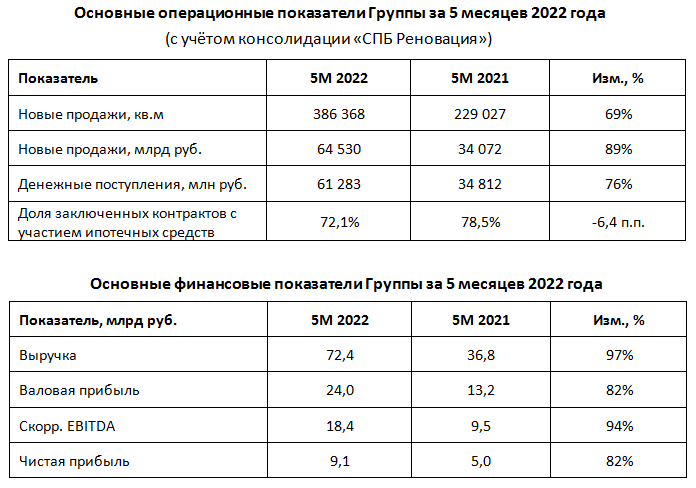

🏗 Группа «Самолет» представила свои операционные и финансовые результаты за 5 месяцев 2022 года:

( Читать дальше )

В акциях Самолета приближение к уровню 2000 рублей активирует покупки - Открытие Инвестиции

- 07 июня 2022, 18:39

- |

Как добавила компания, по итогам полугодия акционерам будет предложено дополнительно направить 2,5 млрд рублей на выплату дивидендов в октябре 2022 года, а по итогам 9 месяцев — еще 5 млрд рублей с выплатой в декабре 2022 года. Тогда в общей сложности выплаты в 2022 году, как компания и анонсировала ранее, могут достичь 10 млрд рублей.

Крайне позитивная, на наш взгляд, новость. Девелопер готов увеличивать выплаты, несмотря на не самые простые времена в российской экономике. Напомним, что в 2021 году «Самолет» выплатил по 41 рублю на акцию на общую сумму около 2,5 млрд рублей по итогам 2020 года и столько же за I полугодие 2021 года. То есть в 2022 году совокупный объем дивидендов может оказаться вдвое больше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал