северсталь

Металлурги и пошлины - что произошло и что будет дальше

- 24 июня 2021, 17:24

- |

Что произошло

Как известно, сегодня Правительство заявило, что вводит с 1 августа до 31 декабря (на пять месяцев) экспортные пошлины на черные и цветные металлы при вывозе их за пределы ЕАЭС.

Они будут состоять из базовой ставки 15% и специфической ставки (минимальной суммы).

Что дальше

1.) Обратите внимание на дату их введения.

Вот смотрите, к примеру у вас есть дача, с которой вы каждый месяц привозите мешок картошки к себе в городскую квартиру. Тут вам говорят, через месяц, при въезде в город у вас нехорошие люди будут отбирать 15% этой картошки. Что вы сделаете? Очевидно, что просто заранее привезете больше...

Тоже самое металлурги. По сути металлургам дали больше месяца подготовится к введению пошлин. В результате до 1 августа мы увидим рекордные экспортные поставки металла из России (металлурги будут создавать складские запасы за рубежом и пр.), а в самой России это приведет к ещё большему дефициту и росту цен до 1 августа.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 16 )

Металлурги умирают в трясине налогов предложенных Решетниковым

- 24 июня 2021, 14:17

- |

Министерство экономического развития предложило ввести пошлину в 15% на экспорт металлов с 1 августа по 31 декабря 2021 года, где глава МЭРа Максим Решетников уточнил, что пошлина будет состоять из базовых 15% + специфической, состоящей из минимальной ставки на тонну продукции.

Государство продолжает показывать свои зубы всем тем, кто пытается его нахлобучить. О чём ранее заметил Белоусов. Тем самым показывая инвесторам-новичкам, что способы изъять дополнительные средства с инвесторов всегда найдутся.

За счёт роста цен на металлы, металлургические компании смогли дышать полной грудью, награждая своих инвесторов хорошими дивидендами. Однако бесследно это пройти в России не могло и государство, в лице Белоусова, придралось к завышенным ценам на стройку. Ведь нужно же было Белоусову свой заработок в 31 млн рублей в год. Уже в тот момент металлурги чихнули, но их заболеванию не многие придали значение, продолжая безнадёжно верить в справедливость.

( Читать дальше )

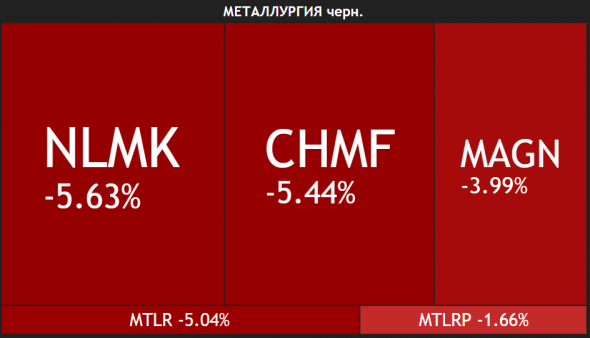

Металлургов продолжает штормить

- 24 июня 2021, 13:01

- |

Рынки продолжает штормить. У держателей акций металлургических компаний возникает все больше вопросов. Докупать, продавать, бежать с рынка? Добавила негатива новость о введении новых пошлин:

«Минэкономразвития предлагает с 1 августа до 31 декабря ввести экспортные пошлины на продукцию черной и цветной металлургии. Экспортную пошлину на металлы планируется ввести только для поставок за пределы ЕАЭС, но нужны механизмы противодействия реэкспорту»

Но так ли эта новость негативна? В чем причина распродаж еще предстоит выяснить. По крайней мере цены на сталь не дали бы такого импульса. Они находятся на максимальных значениях за последний год.

Я считаю, что накопленная перегретость активов дала о себе знать. Мультипликаторы у всех металлургов зашкаливают и далеки от средних значений. Фин показатели догонят мультипликаторы? Как бы не так. Не думайте, что ваши портфели будут всегда расти. От фиксации прибыли еще никто не умирал. Жалко, что многие инвесторы об этом забыли и не стали закрывать позиции на локальных максимумах. Ну тем лучше, чуть позже зафиксируют на уровнях, где я благополучно прикуплю подешевевшие активы.

( Читать дальше )

📉Металлурги падают после предложения Минэкономразвития ввести экспортные пошлины на медь, никель и алюминий и повышения налоговой нагрузки

- 24 июня 2021, 12:45

- |

Министр экономического развития России Максим Решетников:

- Минэкономразвития предлагает с 1 августа до 31 декабря ввести экспортные пошлины на продукцию черной и цветной металлургии на медь, никель, алюминий

- Ставка пошлины может составить 15%

- Экспортную пошлину на металлы планируется ввести только для поставок за пределы ЕАЭС, но нужны механизмы противодействия реэкспорту

- Бюджет поступления от пошлин на экспорт из РФ черных металлов в августе-декабре составят 110-115 млрд руб, от цветных — 50 млрд

- Мишустин поручил срочно подготовить и внести в правительство меры по введению экспортных пошлин на металлопродукцию

- Средства от экспортных пошлин на продукцию металлургии будут направлены на снижение затрат на капстроительство из-за удорожания металлов

Кабмин РФ до конца 2021 г проработает механизм для стабилизации внутренних цен на продукцию металлургии

Минфин РФ выступает за дополнительную налоговую настройку металлургии при благоприятной внешней ценовой конъюнктуре

Дополнительные поступления в бюджет от экспортных пошлин составляют 20-25% той сверхприбыли, которые получают металлурги

Начиная с 2022 года нужны системные налоговые меры по стабилизации цен на металлопродукцию в РФ

- РФ заберет у металлургов свыше 160 млрд руб. через пошлины

Куда металлурги полетели?

- 24 июня 2021, 12:43

- |

Или бывшая жена Дерипаски разом слила все пакеты?)

МЭР предлагает с 1 августа до 31 декабря ввести экспортные пошлины на продукцию черной и цветной металлургии, Мишустин попросил это сделать срочно

- 24 июня 2021, 12:26

- |

По итогам совместной проработки с Минпромторгом, Минфином и другими ведомствами предлагается ввести временные экспортные пошлины на ключевые товары черной и цветной металлургии с 1 августа по 31 декабря 2021 года включительно, то есть на пять месяцев. И за это время разработать постоянно действующий механизм, который позволит аккумулировать часть прибыли этой сферы, благоприятной конъюнктуры в том случае, если ситуация продолжится в следующих годах, уже в бюджете

Мера распространяется на экспорт только за пределы Евразийского экономического союза, в государства-члены ЕАЭС наша продукция будет по-прежнему экспортироваться беспошлинно, так как это предусмотрено договором. В то же время нам предстоит провести переговоры с партнерами из ЕАЭС, чтобы предотвратить реэкспорт продукции российской через их территорию

Кабмин РФ до конца 2021 г проработает механизм для стабилизации внутренних цен на продукцию металлургии

Прибыль металлургической отрасли РФ по итогам 2020 г может составить от 2,1 до 2,3 трлн руб

Эти тенденции (рост мировых цен на металл и экспорта — ред.) привели помимо прочего к увеличению сальдированного финансового результата, к росту прибыли отрасли… По итогам текущего года, прибыль отрасли, по оценкам, может составить от 2,1 триллиона рублей до 2,3 триллиона рублей

Средства от экспортных пошлин на продукцию металлургии будут направлены на снижение затрат на капстроительство из-за удорожания металлов

Поступления от пошлин на экспорт из РФ черных металлов в августе-декабре составят 110-115 млрд руб, от цветных — 50 млрд

Мера временная, она носит фискальный характер и цель ее – создание источника компенсации удорожания по гособоронзаказу, госконтрактам, строительства жилья, дорог и ряда других строительных программ

Те объемы, которые планируется получить дополнительно в бюджет от введения этой пошлины – это порядка 113-114 миллиардов рублей по черным металлам и порядка 50 миллиардов по цветным металлам — это незначительная часть, порядка 20-25% той сверхприбыли, которую получают сейчас металлурги от благоприятной конъюнктуры мировых рынков

Минфин выступает за дополнительную налоговую настройку металлургии при благоприятной внешней ценовой конъюнктуре

Мы считаем необходимым введение экспортных пошлин в текущем году как оперативной меры реагирования, а в последующем считаем необходимым и дополнительную настройку наших налоговых систем, налогообложения металлов в случае превышения цен в рамках благоприятной внешнеэкономической конъюнктуры

Экономика РФ не готова к шоковому переносу мировых цен на металлы на внутренний рынок

Наша экономика сейчас не готова, скажу это прямо, к такому лавинообразному, шоковому, я бы сказал, переносу мировых цен на внутренний рынок, который мы наблюдаем последний год

Пошлина на окатыши может составить $54 за тонну, плоский прокат — $115, прокат — $133, ферросплавы — $150

Базовая ставка экспортной пошлины на металл составит 15%, также будет установлена специфическая часть

( Читать дальше )

Почему акции металлургов снижаются?

- 22 июня 2021, 08:27

- |

Котировки Северстали и ММК с исторических максимумов скорректировались более чем на 10%, кроме акций НЛМК. Поддержку последней оказывают предстоящие дивиденды, дата закрытия реестра, по которым назначена на 23 июня 2021 г. После чего, акции НЛМК аналогично снизятся из-за дивидендного гэпа.

Следующая и одна из основных причин, которая оказывает давление на акции металлургов – это снижение цен на сталь на 10%. Цены на сталь только с начала года выросли на 40%, и коррекция назревала давно, поэтому здесь мы не видим ничего критичного. Даже если учитывать то, что Китай начал продавать промышленные металлы для охлаждения цен. Доля объёма на столько мало, что цены на сталь развернулись обратно и пошли вверх.

( Читать дальше )

Инфляция, послы, деревья в итогах недели

- 19 июня 2021, 10:13

- |

Конец недели на мировых биржах явно не задался. Пятница окрасила рынки в коррекционные цвета. Индекс Мосбиржи за неделю потерял 1%. Поводом на первый взгляд могут служить новости из-за океана о надвигающейся инфляция в 2,5-3%. Ну да… нам то в России бояться такой инфляции. Сколько там у нас реальная сейчас?

Далее посыпался целый шквал новостей. ФРС оставила процентную ставку без изменений, но с намеком на скорое повышение. Встреча глав США и России завершилась без явно выраженных сдвигов. Послов вернут, но без прорывов в экономической сфере. Все это красивые поводы для повышения волатильности, но настоящей причиной коррекции служит банальная перегретость рынка и коррекция цен на сырье. Многие уже и забыли, что деревья не растут до небес.

В начале мая доллар отрисовал нам возможный уровень падения к 72 рублям. В течение месяца цена как раз туда и снизилась. Уровни рассматриваю с точки зрения набора позиции. Однако, нужно понимать, что осенью у нас выборы, а перед ними традиционно придавливают валюту вниз. Что мы увидим ближе к зиме? Вопрос риторический.

( Читать дальше )

Компания Северсталь нахлобучит акционеров

- 15 июня 2021, 17:49

- |

Глава совета директоров Алексей Мордашов хочет оставить миноритариев без дивидендов.

Первый вице-премьер Белоусов сообщил о невероятном событии: Россию нахлобучили металлурги. Оказывается, коммерческие организации, а в частности металлурги, слишком много заработали во время пандемии, за счёт роста цен на металл. Народ решил, что таким вот образом он (Белоусов) отрабатывает свой ежегодный доход в 31 млн. рублей.

Путин, защищая первого вице-премьера Белоусова, соглашается с неожиданными непомерными сверхдоходами металлургов, сокрушаясь о разрушении сложившихся ранее цепочек производств, приводящих к возникновения проблем у многих предприятий из других отраслей.

Жара теперь не только в политике, межотраслевом сообщении и в доменных печах Северстали. Жара уже вышла за пределы предприятия, устроив такое пекло, что даже Глава совета директоров Мордашов решил нагреть миноритариев на дивиденды. Он так и сообщил:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал