SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

случайность

Исследование системы на основе случайного входа

- 21 ноября 2012, 09:11

- |

Рассмотрим в этот раз торговую систему, которая будет основана на случайном входе.

При торговле на рынке есть три позиции:

1) Длинная позиция

2) Короткая позиция

3) Отсутствие позиции

Пусть у нас есть счетчик случайных чисел, который будет генерировать число -1, 0, +1 — что будет соответствовать позициям на рынке — шорт, без позиции, лонг.

В сделку будем входить только в дневную сессию с 11,00 до 18,45.

Определим стоп-лосс на сделку равным 1%. При этом позицию будем закрывать строго в конце дня в 23,00.

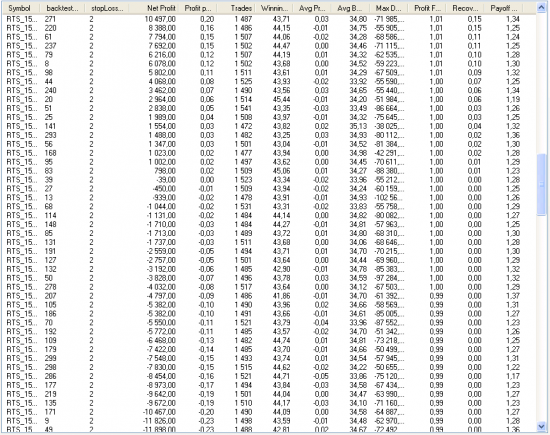

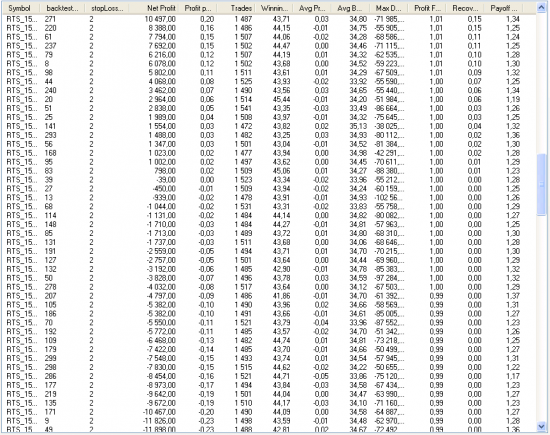

Запустим данную систему 1000 раз на фьючерсе на индекс РТС (таймфрейм 15 мин, проскальзывание — 50 пунктов) и посмотрим на результаты:

Как видно из данных Бектестинга половина итогового профита на истории в плюс, половина в минус.

Точно также я пытался добавить в систему трейлинг-стоп, переносить позиции через ночь, но результат был тот же самый.

( Читать дальше )

При торговле на рынке есть три позиции:

1) Длинная позиция

2) Короткая позиция

3) Отсутствие позиции

Пусть у нас есть счетчик случайных чисел, который будет генерировать число -1, 0, +1 — что будет соответствовать позициям на рынке — шорт, без позиции, лонг.

В сделку будем входить только в дневную сессию с 11,00 до 18,45.

Определим стоп-лосс на сделку равным 1%. При этом позицию будем закрывать строго в конце дня в 23,00.

Запустим данную систему 1000 раз на фьючерсе на индекс РТС (таймфрейм 15 мин, проскальзывание — 50 пунктов) и посмотрим на результаты:

Как видно из данных Бектестинга половина итогового профита на истории в плюс, половина в минус.

Точно также я пытался добавить в систему трейлинг-стоп, переносить позиции через ночь, но результат был тот же самый.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 19 )

Почему правильным трейдерам нужна волатильность?

- 20 ноября 2012, 12:14

- |

Почему правильным трейдерам нужна волатильность?

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Математическое обоснование очень простое.

Устойчиво зарабатывать можно только тогда, когда ценовые приращения неслучайны (математики вроде говорят в таких случаях, что матожидание не равно нулю).

Тренд — это стат. преимущество, это стационарный элемент случайного рыночного процесса, к-й позволяет зарабатывать. Тренд — это мера прибыли.

Пила — это случайный процесс, непредсказуемый. Пила — это мера риска.

Соотношение тренд/пила торгового инструмента — это мера стационарности рыночного процесса.

Чем волатильнее рынок, тем выше соотношение тренд/пила.

Так вот системные трейдеры по фьючерсу РТС в этом году в целом в жопе, потому что волатильность упала, а шум относительно тренда сильно вырос.

Пожалуйста, прошу подвергнуть конструктивной критике мои размышления, ибо в математике я не далёк.

Например, у меня есть сомнения:

1. есть ли стационарность в пиле?

2. как определить неслучайность тренда? Ведь «орёл» тоже может выпадать 10 раз подряд.

3. а ведь кто-то наоборот торгует диапазон и получается тренд является у них мерой риска, а пила — мерой прибыли.

Примерно о таких вещах я и буду рассказывать на выставке финансовый супермаркет в эту субботу. Подробности тут:

http://smart-lab.ru/blog/mytrading/87520.php

--------------------------------------------------------------------

все вышесказанное написано для линейных стратегий на отдельно взятом инструменте.

Фрактальный бар-о-метръ 15.11.2012

- 15 ноября 2012, 10:02

- |

Опубликовано 15.11.2012 расчеты по ценам закрытия 14.11.2012.

Вчера к вечеру быкам немного полегчало, хотя в середине дня могло показаться, что медведи имеют реальный шанс устроить очередной миникрэш на российском рынке. Однако, не удалось. Есть еще деньги в закромах инвесторов для выкупа проливов. Несмотря на преобладающую красноту в барометре сильного движения вниз в ближайшие несколько дней не ожидаю, посколько один из моих новых индикаторов показывает высокую вероятность формирования локального минимума цен.

Случайная торговля продолжает приность плоды — вчера портфель опять закрылся в плюс 0,7 %

На сегодня сгенерировлось семб случйных позиций с номерами 4,14,16,18,39,40,45, что соответствует портфелю: Лонг — Русал, Шорт — Доллар/рубль, Северсталь, ФСК ЕЭС, Индекс ММВБ, Мосэнерго, ОГК-2.

Вот забавно — при случайном выборе из 55 вариантов в сегодняшнем портфеле сохраняются три из портфля вчерашнего, что кажется почти невозможным. Вообще, смотрю я на сегодняшний случайный выбор и кажется, что с таким портфелем сегодня сидеть неприятно. Но чистота эксперимента должна быть соблюдена. Случайность, так случайность до конца!

( Читать дальше )

Вчера к вечеру быкам немного полегчало, хотя в середине дня могло показаться, что медведи имеют реальный шанс устроить очередной миникрэш на российском рынке. Однако, не удалось. Есть еще деньги в закромах инвесторов для выкупа проливов. Несмотря на преобладающую красноту в барометре сильного движения вниз в ближайшие несколько дней не ожидаю, посколько один из моих новых индикаторов показывает высокую вероятность формирования локального минимума цен.

Случайная торговля продолжает приность плоды — вчера портфель опять закрылся в плюс 0,7 %

На сегодня сгенерировлось семб случйных позиций с номерами 4,14,16,18,39,40,45, что соответствует портфелю: Лонг — Русал, Шорт — Доллар/рубль, Северсталь, ФСК ЕЭС, Индекс ММВБ, Мосэнерго, ОГК-2.

Вот забавно — при случайном выборе из 55 вариантов в сегодняшнем портфеле сохраняются три из портфля вчерашнего, что кажется почти невозможным. Вообще, смотрю я на сегодняшний случайный выбор и кажется, что с таким портфелем сегодня сидеть неприятно. Но чистота эксперимента должна быть соблюдена. Случайность, так случайность до конца!

( Читать дальше )

Б.Мандельброт о фактических отклонениях от традиционной рыночной модели

- 11 июля 2012, 18:26

- |

Сегодняшний пост Тимофея о рыночной случайности и детерминированности заставил меня взять с полки «Непослушные рынки» Б.Мандельброта и Р.Хадсона. В первых главах книги освещаются как раз эти вопросы, а так же наличие памяти рыночных котировок, собственно и являющейся детерминированной составляющей, мостиком между известным настоящим и вероятным будущим:

«Во-первых, изменения цен на самом деле не являются независимыми друг от друга. Исследования, выполненные мною и другими учеными за последние несколько десятилетий, показывают, что многие серии финансовых цен имеют своего рода «память», т.е. сегодняшние влияют на завтрашние. Если сегодня отмечен значительный скачок цен вверх или вниз, то существует заметно большая вероятность того, что и на следующий день нас ожидает такое же резкое изменение. Это не та предсказуемая, «правильная» схема, которую предпочитают экономисты, не та периодическая последовательность подъемов и спадов, которую в учебниках представляют как стандартный бизнес-цикл. Примеры таких простых схем — периодических зависимостей между ценами в прошлом и настоящем — наблюдались на рынках давно. В частности, это сезонные колебания фьючерсных цен на пшеницу, обусловленные созреванием урожая, или ежедневные и еженедельные изменения объема валютных торгов, происходящие тогда, когда в очередном часовом поясе начинается торговый день». (выделение — мое).

( Читать дальше )

«Во-первых, изменения цен на самом деле не являются независимыми друг от друга. Исследования, выполненные мною и другими учеными за последние несколько десятилетий, показывают, что многие серии финансовых цен имеют своего рода «память», т.е. сегодняшние влияют на завтрашние. Если сегодня отмечен значительный скачок цен вверх или вниз, то существует заметно большая вероятность того, что и на следующий день нас ожидает такое же резкое изменение. Это не та предсказуемая, «правильная» схема, которую предпочитают экономисты, не та периодическая последовательность подъемов и спадов, которую в учебниках представляют как стандартный бизнес-цикл. Примеры таких простых схем — периодических зависимостей между ценами в прошлом и настоящем — наблюдались на рынках давно. В частности, это сезонные колебания фьючерсных цен на пшеницу, обусловленные созреванием урожая, или ежедневные и еженедельные изменения объема валютных торгов, происходящие тогда, когда в очередном часовом поясе начинается торговый день». (выделение — мое).

( Читать дальше )

Вопросы уважаемой публике смартлаба

- 11 июля 2012, 11:48

- |

1. Что является источником тренда (детерминированной составляющей движения цены) на рынке? Т.е. какие силы, причины, субъекты и т.п.

2. Что является источником случайности на рынке (шумовых помех на графике движения цены актива).

3. Почему старший таймфрейм менее случаен, чем младший? Хотя исходя из определенения случайности, чем больше факторов действует на событие, тем более оно неопределенно, — случайно (очевидно что на старшем таймфрейме на цену успевает подействовать больше событий). Интересно мнение А.Г.

4. Какие вы знаете способы устранения случайности на рынке?

p.s. написал статью в финансовый словарь — случайность. Отсюда и вопросы.

2. Что является источником случайности на рынке (шумовых помех на графике движения цены актива).

3. Почему старший таймфрейм менее случаен, чем младший? Хотя исходя из определенения случайности, чем больше факторов действует на событие, тем более оно неопределенно, — случайно (очевидно что на старшем таймфрейме на цену успевает подействовать больше событий). Интересно мнение А.Г.

4. Какие вы знаете способы устранения случайности на рынке?

p.s. написал статью в финансовый словарь — случайность. Отсюда и вопросы.

Ценная подборка №25. Случайность или закономерность (торговые методы)

- 02 декабря 2011, 19:52

- |

«Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно».

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

Орел/решка

- 28 июня 2011, 16:48

- |

Честно скажу, взяла на падении семь процентов и потеряла их из-за жадности в попытке поймать хай и зашортить. Фиг там, со мной-то. Я давно смирилась с тем, что никогда не пойму природу движений рынка. Я даже пробовала монетку подкидывать и исходя из нее работать с коротким стопом. Честно скажу, результаты улучшились. :) Но т.к. таким образом торговать не комильфо, я это дело забросила.

Так вот… меня удивляет, как находятся в ленте люди, которые ПОСЛЕ роста говорят, так это ж «отбитие от низа канала/поход вслед за снпи/нефтью/волны/кукл...», а дальше что-нибудь из серии «я так и знал!».

НЕ ВЕРЮ! Не единому слову! Постфактум легко говорить, где надо было покупать, продавать и почему.

По мне, так здесь нет объяснений: это орел и решка. Просто со стопом. Я не верю ни в тех.анализ, ни в фундаментальный, ни во что. Я верю в прибыль. И вы можете не объяснять мне, почему именно ее заработали, если она у вас есть. Просто вы верно выбрали одну сторону монетки.

Так вот… меня удивляет, как находятся в ленте люди, которые ПОСЛЕ роста говорят, так это ж «отбитие от низа канала/поход вслед за снпи/нефтью/волны/кукл...», а дальше что-нибудь из серии «я так и знал!».

НЕ ВЕРЮ! Не единому слову! Постфактум легко говорить, где надо было покупать, продавать и почему.

По мне, так здесь нет объяснений: это орел и решка. Просто со стопом. Я не верю ни в тех.анализ, ни в фундаментальный, ни во что. Я верю в прибыль. И вы можете не объяснять мне, почему именно ее заработали, если она у вас есть. Просто вы верно выбрали одну сторону монетки.

Одураченные случайностью - книга о трейдинге и жизни.

- 07 июня 2011, 17:01

- |

Довелось мне прочитать книгу «Одураченные случайностью. Скрытая роль Шанса на Рынках и в Жизни», автор Нассим Николас Талеб. И что-то сдвинулось в моей голове относительно понимания как устроен этот мир. О чём эта книга?

Во-первых, можно ли на рынке сделать много денег имея маленький первоначальный счёт? Легко, например, покупаем опционы (колл-пут неважно) за несколько дней до экспирации, и если угадываем с движением, то они вырастут минимум в 5 раз, а то и в 10. Допустим депо=10 000 р., экспирация раз в месяц. Если нам каждый раз будет везти, то через год на счету будет порядка 100 млрд. руб. Возможно ли это? И где тут подвох? Каждый из вас сразу ответит, что почти невозможно каждый месяц угадывать. Да, вероятность очень мала. Но возьмём сто лет истории, и десятки тысяч трейдеров, пытающихся это воплотить в жизнь. Это как лотерея, кому-то да повезёт! Но речь не о тех, у кого получилось. Человеческий мозг так устроен, что мы будем видеть одного из миллионов, кто заработал огромное сосотяние на высокорисковых операциях с опционами, и не заметим остальные 999 999 человек, потерявших ВСЁ. И тут возникает вопрос, всегда ли успех — это результат труда, таланта, каких-то личных качеств? Или может просто некоторая степень везенья, немного удачи? И кого считать более успешным трейдером: того кто делает 1000% годовых, принимая огромные риски, или же того, кто смог пересидеть глобальный кризис, но зарабатывает по 20% в год? Ответ неоднозначный…

( Читать дальше )

Во-первых, можно ли на рынке сделать много денег имея маленький первоначальный счёт? Легко, например, покупаем опционы (колл-пут неважно) за несколько дней до экспирации, и если угадываем с движением, то они вырастут минимум в 5 раз, а то и в 10. Допустим депо=10 000 р., экспирация раз в месяц. Если нам каждый раз будет везти, то через год на счету будет порядка 100 млрд. руб. Возможно ли это? И где тут подвох? Каждый из вас сразу ответит, что почти невозможно каждый месяц угадывать. Да, вероятность очень мала. Но возьмём сто лет истории, и десятки тысяч трейдеров, пытающихся это воплотить в жизнь. Это как лотерея, кому-то да повезёт! Но речь не о тех, у кого получилось. Человеческий мозг так устроен, что мы будем видеть одного из миллионов, кто заработал огромное сосотяние на высокорисковых операциях с опционами, и не заметим остальные 999 999 человек, потерявших ВСЁ. И тут возникает вопрос, всегда ли успех — это результат труда, таланта, каких-то личных качеств? Или может просто некоторая степень везенья, немного удачи? И кого считать более успешным трейдером: того кто делает 1000% годовых, принимая огромные риски, или же того, кто смог пересидеть глобальный кризис, но зарабатывает по 20% в год? Ответ неоднозначный…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал