сравнительный анализ

«Как стать инвестором?» | Фундаментальный анализ. Коэффициент P/BV

- 09 июля 2015, 10:39

- |

На заметку:

«Коэффициент Цена/Балансовая стоимость (Price/Book Value Ratio, P/B) отражает стоимость активов компании, сформированных за счет собственных средств, в расчете на одну акцию. Обозначается как P/BV (Price to Book Value) или P/B (Price to Book). Рассчитывается как:

Price/Book

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 5 )

«Как стать инвестором?» | Фундаментальный анализ. Коэффициент EV/EBITDA

- 07 июля 2015, 17:52

- |

Сегодня разберёмся с такими показателям как:

EV/EBITDA

Что это такое, для чего и зачем?

EV/EBITDA представляет собой отношение стоимости компании к полученной ею прибыли до уплаты налогов (EBITDA) По своей сути он близок к показателю P/E, так как используется инвесторами для оценки того, за сколько лет окупятся их инвестиции. Рассчитывается как:

— EV/EBITDA = Стоимость компании / Прибыль до вычета налогов, процентов и аммортизации.

Преимущество EV/EBITDA заключается в том, что в отличие от коэффициента Цена/Прибыль (Р/Е), он не подвержен влиянию изменений в структуре капитала компании. Так, если компания выпускает дополнительные акции, то это уменьшает прибыль на акцию (EPS), увеличивает ее

( Читать дальше )

5 компаний с низким потенциалом

- 03 июля 2015, 16:55

- |

ОАО «НОВАТЭК» имеет большое соотношение капитализации и суммарных запасов (133 203,2). Чистая прибыль в 2015 году прогнозируется в сумме 43 млн руб. При высокой стоимости акции и относительно невысокой прибыли компания явно переоценена.

ОАО «Фармсинтез», в сравнении с другими компаниями отрасли, имеет отрицательную чистую прибыль (-204 822 рубля в 2014, -147 413 рублей по прогнозу на 2015), низкую выручку (245 172 и 377 799 рублей в 2014 и 2015 соответственно) и сильно отрицательные показатели P/E (-9 в 2014 и -7,7 по прогнозу на 2015).

ПАО «Платформа ЮТИНЕТ.РУ» имеет невысокую выручку в 2014 году (1,36 млн рублей, прогноз на 2015 — 1,09 млн руб.) и отрицательную чистую прибыль (-427 тыс. руб. в 2014, прогноз на 2015 — -394 тыс. руб.), отсюда следуют высокие показатели P/S (0,4 в 2014 и 0,5 в 2015) и отрицательный P/E (-1,28 в 2014 и -1,38 в 2015).

( Читать дальше )

5 компаний с высоким потенциалом

- 02 июля 2015, 16:29

- |

Что повлияло на потенциал:

ТГК-2 показала хорошую прибыль в первом квартале 2015 года, также наблюдается рост производства.

У «Мечела» самое низкое значение P/S в отрасли (0,15 по итогам 2014, прогноз на 2015 — 0,18).

ПАО «РАО ЭС Востока», несмотря на отрицательные показатели чистой прибыли в прошлом году и по прогнозу на 2015, имеет высокий производственный потенциал.

«Дикси Групп» активно растет и развивается, имеет хорошие показатели по P/E, P/S (прогноз на 2015 — 6,97 и 0,13 соответственно при средних по отрасли 17,65 и 0,85) и лучший по отрасли показатель по Капитализации/Торговой площади.

( Читать дальше )

«Как стать инвестором?» | Фундаментальный анализ. Справедливая стоимость акции по P/E и P/S

- 30 июня 2015, 16:12

- |

Для успешного инвестирования на фондовом рынке (а я планирую торговать категорически успешно) необходимо уметь делать фундаментальный анализ эмитентов.

Сегодня я рассмотрю такие важные коэффиценты, как справедливая стоимость акций по Р/E и P/S на примере ДИКСИ. Затратил очень много времени на поиск информации. Во всех встреченных мной источниках очень сложно и непонятно раскрыта данная тема. Постараюсь максимально просто разложить по полочкам.

Для начала разберёмся, что это такое коэфиценты P/E и P/S

P/E - Коэффициент цена/прибыль акций компании (EPS). Характеризует время за которое окупится попупка акции. Другими словами, например, цена одной акции на сегодняшний день = 10 рублей, EPS = 2 рубля, тогда P/E составит 5, это значит, что за 5 лет прибыль на акцию приравняется к её текущей цене. Малые значения коэффициента сигнализируют о недооценённости рассматриваемой компании (можно покупать), больши́е — о переоценённости.

( Читать дальше )

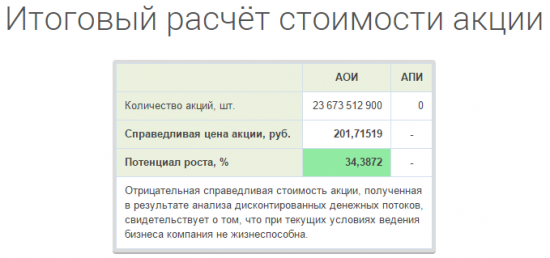

Газпром - потенциал роста 34%

- 16 апреля 2015, 19:42

- |

Прямо сейчас полный расчёт DCF Газпрома доступен в онлайне. Напомню, без всякой регистрации можно изменять значения прогнозных показателей (2014-2019 годы) и смотреть, как расчёт перестраивается на лету. Попробуйте! ;)

P.S.

Кстати, моделька по Аэрофлоту, про которую я писал вчера, сегодня пересчиталась. DCF показывает потенциал роста 82,5%, по сравнительному анализу выходят другие, интригующие числа.

Пусть каждый возьмёт столько DCF, сколько сможет унести (с)

- 13 апреля 2015, 17:12

- |

Господа, занимающиеся среднесрочными инвестициями!

Насколько плотно вы оцениваете компании, акции которых покупаете? Считаете ли DCF, выводите коэффициенты?

Если так, то у меня для вас прекрасная новость. Мы сделали сервис, в разы упрощающий жизнь инвестора/аналитика, и сейчас он находится в стадии открытого бета-тестирования. Вот, например DCF по Лукойлу. Вкуснота :)

Уже есть сравнительный анализ, коэффициенты по всем компаниям и DCF по паре десятков эмитентов Мосбиржи, и каждый день появляются новые. Модели пересчитываются ежедневно.

Особый бонус — в экономические модели можно вносить свои изменения, и сохранять их для последующей работы.

Сейчас всё бесплатно, и будет так, пока идёт бета-тестирование. Буду благодарен за обратную связь.

Самым активным тестерам дам годовой премиум-аккаунт сразу после выхода из беты.

Пользуйтесь на здоровье и финансовое благополучие — conomy.ru

Сравнение индексов стран БРИК

- 27 ноября 2012, 15:45

- |

Сравнение индексов стран БРИК

Пытаюсь сравнить индексы стран БРИК. Один через MSCI другой локальные индексы. 2010 год 100%.

Динамика локальных индексов, 2010г.=100%

Динамика индексов MSCI BRIC, 2010г.=100%

( Читать дальше )

Долгосрочный прогноз по курсу рубля

- 12 ноября 2012, 14:14

- |

Долгосрочный прогноз по курсу рубля

Ведение.

В данный момент работаю над формированием собственного долгосрочного прогноза покурсу рубля (возможно в ближайшее время выложу).

Работая с блоком оценки курса рубля по ППС и блоком сравнения динамику курса рубля с другими валютами развивающихся стран (динамическое изменение) нашел интереснусю статью «Института комплексных стратегических исследований», которая мне показалась весьма интересной.

http://www.icss.ac.ru/userfiles/file/public_pdf1450.pdf

Основной вывод. Суть статьи — на основе международных сопоставлений, с 2010 года курс рубля по паритету покупательской способности (ППС) является переоцененным и на данный момент (иследование они проводили в апреле 2012 года) он должен стоить 32,2 рубля за доллр США.

Подвывод. Несмотря на то что по ППС курс рубля приблизительно недооценен к доллару США на 20%, на основе сравнения всех (недооцененных/переоцененных) валют к доллару США наш курс национальной валюты

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал