сургутнефтегаз

🛢️ Сургутнефтегаз (SNGS, SNGSP) - что произошло с кубышкой и бизнесом за 2022й год?

- 09 июня 2023, 17:25

- |

▫️ Капитализация:1,2 трлн р (о — 25,7 р, п — 35,2 р)

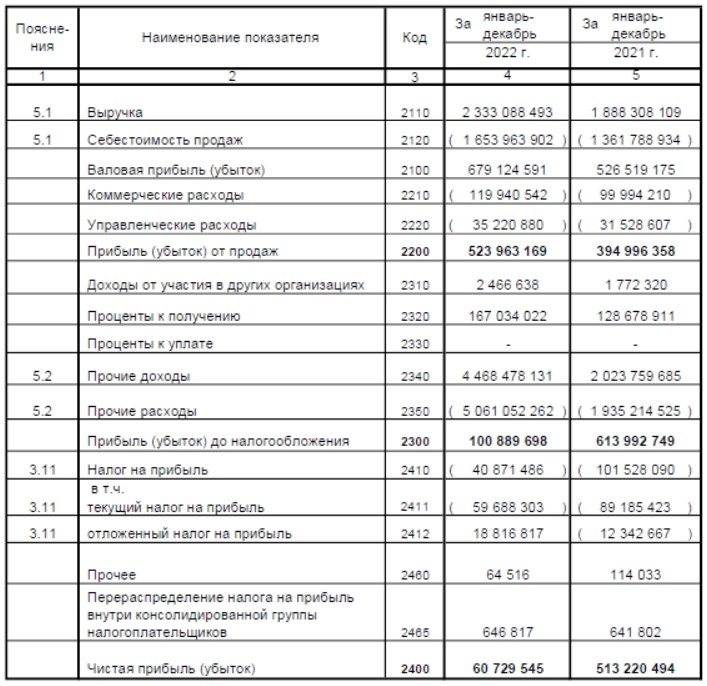

▫️ Выручка 2022: 2,3 трлн р (+24% г/г)

▫️ Прибыль 2021: 61 млрд руб (-88% г/г)

▫️ скор. P/E <3

▫️ fwd P/E2023: < 1.5

▫️ fwd дивиденд на преф. 2023: 22%

Все обзоры https://t.me/taurenin/1275

👉 Для начала об основном бизнесе (без учета кубышки): прибыль от продаж выросла на 33% г/г до 524 млрд рублей. Если бы не переоценки, то компания чистая прибыль только от основного бизнеса была бы около 420 млрд рублей (скор P/E < 3).

👆 Без учета прочих расходов и доходов, дивиденды на префы могли бы составить3,9 руб за 2022й год (11% доходности к текущей цене).

✅ Кубышка за 2022й год выросла до 4,4 трлн р, % к получению составили 167 млрд р (т.е. средства размещены примерно под 4,3% годовых). Судя по доходности, финансовые вложение оставались в иностранной валюте.

✅ У компании в 2022м году была разовая статья расходов (обесценение активов) на 361 млрд р. Какие именно активы обесценились не уточняется, но только без этой статьи расхода чистая прибыль была бы около 421 млрд рублей. Остальные потери были за счет курсовых разниц (так как на конец 2022 года доллар был ниже на 4р, чем в конце 2021).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Префы Сургутнефтегаза можно рассматривать к покупке, в том числе в качестве защиты от девальвации - Солид

- 09 июня 2023, 15:05

- |

Стоит сказать, что пока движение на валютном рынке не выглядит сильно значимым. Курс долгое время был как будто прикован к 80 рублям за доллар, а теперь его слегка «отпустило». Мы по-прежнему считаем, что текущие уровни являются справедливыми, однако ожидаем постепенного движения по валюте верх. Так или иначе, дефицит госбюджета пока только расширяется, а цены на нефть не растут. Мы в очередной раз напоминаем про важность валютных и квазивалютных инструментов в портфеле. К таким мы относим замещающие облигации, золото, а также российских экспортеров.

( Читать дальше )

Отчётность развеяла опасения относительно кубышки Сургутнефтегаза - Финам

- 09 июня 2023, 12:56

- |

Прибыль компании за прошлый год снизилась на 88% г/г до 60,7 млрд, чем и были вызваны аномально низкие дивидендные выплаты на привилегированные акции. Основной причиной настолько слабой динамики прибыли стало неожиданное обесценение активов, что, однако, нередко происходило в секторе в непростом 2022 году.

При этом наиболее важным элементом отчётности стал тот факт, что кубышка «Сургутнефтегаза» никуда не исчезла и, судя по её размеру, осталась в основном в валюте. Её объём на дату отчёта составил 4,29 трлн руб. или более $ 60 млрд по курсу на конец года.

Сохранение кубышки означает, что привилегированные акции остаются защитой от ослабления рубля. Если новых обесценений активов не будет, а курс доллара на конец года останется выше 80 руб., то, по даже нашим крайне консервативным оценкам, дивиденд на «преф» составит более 6,5 руб., что соответствует 18,6% доходности.Кауфман Сергей

ФГ «Финам»

В ближайшее время мы планируем обновить наш рейтинг по акциям «Сургутнефтегаза» с учётом опубликованной отчётности. При этом в условиях продолжающегося ослабления рубля полагаем, что привилегированные акции компании ещё сохраняют потенциал роста.

Прошло всего пару дней и бабах 💥

- 09 июня 2023, 12:41

- |

Тот самый Сургут раскрыл отчёт по РСБУ за 2022 год:

👉 Выручка +24%

👉 Прибыль от продаж +33%

👉 Прочие расходы +162%

👉 Чистая прибыль -88%

Падение произошло из-за переоценкой доллара, который упал на 6,5%, с 74,7 до 69,7

Таким образом, ликвидные активы Сургутнефтегаза по итогам 2022 года выросли до 4,3 трлн рублей.

Только сейчас доллар 83 💵

Т.е переоценка на 14%, соотвественно это 500 ярдов прибыли.

👇

В итоге это 28 рублей прибыли на акцию 🚀

Поздравляю 🍾 тех, кто со мной обратил внимание на бумагу, а сейчас уже по технике рисуется коррекция в виду удара об уровень Фибы и EMA на недельном графике, что вероятно пройдёт в закрытие гэпа, но глобально, крайне интересная история ☝️

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Префы Сургутнефтегаза сегодня будут в лидерах роста, есть потенциал роста к 37-40 рублям за бумагу - Промсвязьбанк

- 09 июня 2023, 12:22

- |

Выручка компании выросла на 23,5%, до 2,333 трлн рублей, себестоимость — на 21,4%, до 1,654 трлн рублей. Операционная прибыль составила 523,9 млрд руб., что на 33% выше, чем год назад.

Отчетность раскрывает важную вещь — введение нового стандарта бухгалтерского учета с 2022 г. привело к тому, что были признаны обесценение и убыток от обесценения в сумме 508,5 млрд руб. и 358 млрд руб. соответственно. Таким образом, валютная переоценка «кубышки» вкупе с убытком от обесценения в свете нового стандарта бухучета привели к тому, что «Сургутнефтегаз» по статье «прочие расходы» отразил минус 5,06 трлн руб.

( Читать дальше )

Дивидендная доходность Сургутнефтегаза за 2023 год может оказаться двузначной - Синара

- 09 июня 2023, 12:07

- |

В отчетном году компания признала убыток от обесценения активов в размере 361 млрд руб., не предоставив более подробных пояснений. В результате укрепления рубля чистый убыток от курсовых разниц составил 340 млрд руб. Кроме того, чересчур высокой выглядит эффективная ставка налога на прибыль организаций — на уровне 41%. Сургутнефтегаз получил выгоду от благоприятной ценовой конъюнктуры: выручка и операционная прибыль выросли соответственно на 24% и 33% по сравнению с 2021 г. На конец прошлого года сумма финансовых вложений и денежных средств на балансе составляла 4,3 трлн руб. (+6% г/г).

Мы рассматриваем публикацию финансовых показателей по РСБУ за прошлый год как умеренно позитивную новость для акций Сургутнефтегаза. Финансовые вложения остаются на очень высоком уровне и прирастают; как мы понимаем, они, скорее всего, номинированы в иностранной валюте. Значительное обесценение в размере 361 млрд руб., возможно, носит разовый характер, а дивидендная доходность за 2023 г. может оказаться двузначной. На данный момент наш рейтинг по привилегированным акциям Сургутнефтегаза —«Продавать».Бахтин Кирилл

( Читать дальше )

Кубышка Сургутнефтегаза возбудила экспертов

- 09 июня 2023, 11:07

- |

Сургутнефтегаз приоголил свою кубышку, показав что она никуда не делась.

Чистая прибыль Сургутнефтегаза по РСБУ упала почти на 90%. За текущий год бона получилась 60,7 млрд рублей, а за этот же промежуток 2022 года она была 513 млрд рублей. Отличное начало года! Зато выручка выросла на 23%+

Конечно заработать деньги, распилив кубышку, не совсем получится, потому что хоть она и есть, но её как бы нет. Лично я её в глаза не видел. А вы?

( Читать дальше )

Продал на первой минуте Сургут ап или пацаны поздравьте меня....(пост 150, 12+)

- 09 июня 2023, 11:05

- |

Как видно, на руки я получил чистыми 12338,26 рублей. Или в сахарном песке это 216 кг. То есть четыре мешка по 50 кг. и 16 пакетов по кг. Это неплохая добавка к пенсии пенсионеру несоюзного значения.

Теперь мне хватит денег на кофе и на водочку, может для опохмела возьму пиво с лаймом. Холодненькое, оно хорошо идет.

2. Продолжаем тянуться ручонками к прекрасному:

( Читать дальше )

Отчёт Сбера. Сургутнефтегаз.

- 09 июня 2023, 10:43

- |

— За пять месяцев чистая прибыль Сбербанка составила ₽589 млрд.

— Чистый процентный доход увеличился на 89%, до ₽882,2 млрд.

— Чистый комиссионный доход — на 30,9%, до ₽264,5 млрд.

В мае чистая прибыль мало изменилась по сравнению с предыдущим месяцем, составив ₽118,1 млрд. В апреле «Сбер» заработал ₽120,7 млрд. $SBER $SBERP 👍 #сбер

💡«Сургутнефтегаз» отчитался за 2022 год по РСБУ

Чистая прибыль «Сургутнефтегаза» по РСБУ за 2022 год составила ₽60,73 млрд, снизившись в 8,5 раза по сравнению с ₽513,22 млрд в предыдущем году. Выручка увеличилась на 23,6% до ₽2,333 трлн против ₽1,888 трлн годом ранее.

Кубышка на месте. $SNGSP $SNGS #отчет

💡 ЦБ запретит банкам навязывать клиентам допуслуги при оформлении кредита, — Frank Media

Запрет будет распространяться на «любые действия, направленные на формирование у заемщика ошибочного понимания того, что получение данных дополнительных услуг необходимо для получения потребительского кредита. #новости

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал