сырьевой цикл

Майнинг. Капексы и инфляция

- 24 ноября 2023, 20:10

- |

Для затравки несколько графиков.

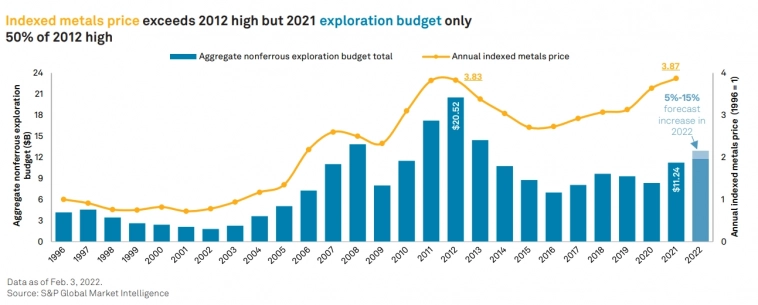

С одной стороны, бюджеты на геологоразведку восстанавливаются. Сырьевой бум начала 10-х ожидаемо привел к их бурному росту, ну а затем схлопыванию. Но потенциал восстановления все еще веилк. Индекс цен на металлы вроде своих наивысших значениях… Однако, давайте учтем инфляцию..

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Сырьевой цикл. Макроэкономический пост.

- 15 марта 2023, 20:50

- |

Вся мировая экономика циклична. Это знает каждый. Давайте разбираться в монетарной политике главного ЦБ мира – ФРС США:

С 1933 года (год отмены золотого стандарта) ФРС решает все проблемы тупо накачкой экономики деньгами. Ипотечный кризис – накачаем деньгами! Коронавирус – накачаем деньгами! 🤷♂😂

👉 Каждый раз, когда в экономику вливается огромное количество денег, разгоняется инфляция и для её подавления ФРС повышает ставку.

Как только ставка вырастает, экономический рост замедляется и начинается новый кризис. Для выхода из кризиса ставку опять опускают, экономика стимулируется.

☝️И так далее, в общем вы поняли. Вроде бы всё хорошо, но только сдерживать инфляцию с каждым разом всё сложнее и сложнее. Об этом в следующем посте...

Вернёмся в настоящее. На дворе цикл повышения ставок, который неизбежно сменится циклом падения. И банкротство Silicon Vallety Bank только ускорит этот процесс!

Заметили, как несколько крупнейших банков переобулись за один день и теперь считают, что ФРС больше не повысит ставку?!)

( Читать дальше )

СЫРЬЕВОЙ ЦИКЛ РАЗВИВАЕТСЯ?

- 05 апреля 2022, 12:05

- |

Мы чуть ли не из каждого утюга могли слышать о том, что на нас надвигается новый, всего лишь 5-й по счету за целую сотню лет суперцикл сырьевых товаров. В авангарде повышения таргетов по котировкам нефти стояли Goldman Sachs, JP Morgan и Bank of America.

Давайте с помощью технического анализа попробуем подтвердить или опровергнуть этот тезис.

Для анализа я выбрал несколько сырьевых ETF:

XLE (Energy)

Предоставляет инвесторам доступ корзине американских энергетических компаний компании, работающие в сфере нефти, газа и потребляемых видов топлива, а также в сфере энергетического оборудования и услуг

XLB. (Materials).

Отслеживает компании по производству основных материалов из S&P 500, включая компании в химической, металлургической и горнодобывающей, бумажной и лесной промышленности, контейнерах и упаковке, а также в промышленности строительных материалов.

CUT (TIMBER).

Предоставляет инвесторам доступ к ценам на древесину через корзину глобальных акций, которые владеют или арендуют лесные угодья и заготавливают древесину для коммерческого использования и продажи продуктов на основе древесины.

( Читать дальше )

Пришла беда - открывай ворота?

- 27 марта 2022, 17:32

- |

Кризис 2008

Финансовый кризис 2008 года в России дополнительно был спровоцирован внешнеполитическими событиями. Главным из них стала пятидневная война в Южной Осетии, имевшая место в начале августа 2008 года. Следствием конфликта стал усиленный отток зарубежных инвестиций из России.

- обрушение российского фондового рынка;

- кризис в банковской системе, приведший к банкротству многих из них или их слиянию друг с другом;

- активный уход иностранных инвестиций из России;

- удорожание кредитов;

- ослабление потока инвестиций из-за рубежа;

- падение курса рубля;

- ухудшение рентабельности российских компаний;

- проблематичность получения кредитов в иностранных банках;

- ослабление роста экономики;

- уменьшение экспортных цен на нефть;

- массовое банкротство организаций из-за долговых ям;

- замедление строительства жилой недвижимости по всей стране;

- ускорение инфляции.

( Читать дальше )

Заработал на бирже 10% доходности за первое полугодие 💰🤓🎰

- 17 июля 2021, 12:23

- |

Отличный результат для меня: с заработанного могу жить в Москве, хоть и скромно. Эту публикацию готовил для непосвящённых в тему в Инстаграм и Фейсбук — не взыщите за упрощения и краткость. Если появятся вопросы, с удовольствием на них отвечу. И ещё: я новичок на бирже, где–то мог ошибиться — можно смело указывать на неточности.

Отличный результат для меня: с заработанного могу жить в Москве, хоть и скромно. Эту публикацию готовил для непосвящённых в тему в Инстаграм и Фейсбук — не взыщите за упрощения и краткость. Если появятся вопросы, с удовольствием на них отвечу. И ещё: я новичок на бирже, где–то мог ошибиться — можно смело указывать на неточности.

( Читать дальше )

Популярно об инфляции

- 25 апреля 2021, 21:57

- |

Инфляция.

Страшное слово, которое говорит об обесценении денежных средств. То есть, те деньги, которые вчера обладали определенной покупательной способностью, сегодня, под воздействием Инфляции, таковой не имеют.

Как это работает?

Если вчера мы могли купить десять яблок за десять рублей, сегодня мы за десять рублей можем купить только 5 яблок. Деньги обесценились и потеряли свою способность взаимного обмена на тоже самое количество яблок. Так происходит с любым товаром, работой или услугой. Так происходит в масштабе всей экономики.

( Читать дальше )

Сырьевой цикл уже начался.. или нет? Давайте разберемся.

- 21 февраля 2021, 13:12

- |

В настоящее время стало модным упоминать о, так называемом, «сырьевом цикле». Со всех экранов только и слышно — «сырьевой цикл уже начался, не упусти шанс и т.д.»

А может действительно, когда есть дым, наверное где-то есть и огонь? Может сырьевой цикл, о котором говорят практически все аналитики уже идет, а нам остается только зарабатывать на стоимости акций сырьевых компаний и корпораций?

Экономический цикл и сырьевой цикл

Все не так просто, как это пытаются выдать эксперты. Дело в том, что классические экономические циклы предполагают смену деловой активности в производстве и потреблении. Они при этом могут быть вызваны разными причинами, при этом основными являются:

( Читать дальше )

1. У большинства новичков нет ни понимания опасности, ни дисциплины. С первой прибыли считают себя финансовыми гениями. Расплата будет жесткой. 2.Мнение о рынках, долларе, рубле..

- 22 декабря 2020, 11:45

- |

сейчас на рынке миллионы новых трейдеров, которые добились успеха в чем — то, не связанном с трейдингом и они себя считают успешными во всем.

Впервые открыв брокерский счет, они сразу заработали.

Первая прибыль очень опасна.

На самом деле, успехи в профессиональной нефинансовой деятельности никак не связаны с успехами в трейдинге.

Первая прибыль может привести к тому, что новичок станет считать себя финансовым гением, при этом не будет ни чувства опасности, ни дисциплины.

Жесткая расплата за такое самомнение неизбежна.

Почему — то многие считают, что Газпром обязательно будет стоить выше 500р.

Видимо, чьи — то мысли принимаются как истина (а нужно любую идею тестировать под себя).

Многие верят, что именно сейчас — начало нового сырьевого цикла: видимо, поверили в эту чужую, очень спорную идею.

Возможно, сначала рынки придут к справедливой по мультипликаторам оценке, а уже потом будет новый сырьевой цикл.

Возможно, будет и как в США в 1970-е: высокая инфляция и боковик.

( Читать дальше )

"Запасы на кризис", или почему сырьевой страной(ладно державой) нам таки быть.

- 09 декабря 2015, 04:35

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал