тмк

ТМК - планирует сохранить CAPEX на уровне $200 млн, может изменить дивидендную политику

- 20 мая 2019, 19:02

- |

После завершения сделки с Tenaris компания может изменить дивидендную политику

fomag.ru/news-streem/tmk_planiruet_sokhranit_capex_v_19g_na_urovne_200_mln/

fomag.ru/news-streem/tmk_posle_zaversheniya_sdelki_s_tenaris_tmk_mozhet_izmenit_dividendnuyu_politiku/

- комментировать

- Комментарии ( 0 )

Трубная Металлургическая Компания (ТМК) – Прибыль мсфо 1 кв 2019г: 3,028 млрд руб

- 20 мая 2019, 10:56

- |

Трубная Металлургическая Компания (ТМК) – рсбу/ мсфо

1 033 135 366 акций http://fs.moex.com/files/12122

Free-float 34,8971% https://www.tmk-group.ru/Share_capital_structure

Капитализация на 20.05.2019г: 60,955 млрд руб

Общий долг на 31.12.2016г: 145,415 млрд руб/ мсфо 232,750 млрд руб

Общий долг на 31.12.2017г: 178,060 млрд руб/ мсфо 265,104 млрд руб

Общий долг на 31.12.2018г: 205,252 млрд руб/ мсфо 290,866 млрд руб

Общий долг на 31.03.2019г: 197,958 млрд руб/ мсфо $4,390 млрд

Выручка 2016г: 143,462 млрд руб/ мсфо 222,570 млрд руб

Выручка 1 кв 2017г: 42,002 млрд руб/ мсфо $943,86 млн

Выручка 2017г: 184,726 млрд руб/ мсфо 256,023 млрд руб

( Читать дальше )

ТМК - скорр показатель EBITDA вырос на 9% по сравнению с 1-м кварталом 2018 г. и составил 175 миллионов долларов США.

- 20 мая 2019, 10:21

- |

Основные показатели за 1-й квартал 2019 г.

Финансовые результаты

— Выручка за 1-й квартал 2019 г. в целом не изменилась по сравнению с предыдущим кварталом и аналогичным периодом прошлого года и составила 1 257 миллионов долларов США.

— Скорректированный показатель EBITDA вырос на 9% по сравнению с 1-м кварталом 2018 г. и составил 175 миллионов долларов США.

— Рентабельность по скорректированному показателю EBITDA в 1-м квартале 2019 г. осталась неизменной на уровне 14% (в 4-м квартале 2018 г. — 14%, в 1-м квартале 2018 г. — 13%).

( Читать дальше )

ТМК отчитается 20 мая и проведет телеконференцию - Атон

- 17 мая 2019, 10:28

- |

Мы ожидаем увидеть сильные показатели и оцениваем выручку в $1 246 млн (-1% кв/кв), EBITDA в $172 млн (-4% кв/кв), чистую прибыль в $6 млн (против -$20 млн в 4К18) и свободный денежный поток в $28 млн. Результаты поддержит Российский дивизион, который должен отчитаться о росте EBITDA — мы ожидаем, что она составит $135 млн (+10% кв/кв) на фоне изменения ассортимента. EBITDA Американского дивизиона должна составить $30 млн (-30% кв/кв) из-за снижения поставок OCTG и магистральных труб.

Финансовые результаты Европейского дивизиона, как ожидается, останутся неизменными — EBITDA $11 млн (против $12 млн в 4К18). Динамику акций ТМК в настоящий момент определяет продажа Американского дивизиона (за $1.2 млрд — должна быть завершена в этом году и способствовать росту стоимости), поэтому мы не ожидаем, что публикация финансовых результатов окажет сильное влияние на акции ТМК.АТОН

Телеконференция: 20 мая, 14:00 по Лондону, 16:00 по Москве, +44 2071 943759 Великобритания, +7 495 646 9315 Россия, ID конференции 86717627#.

Консолидированные активы TMK-Artrom Group можно оценить в 0,5-0,6 млрд долл - Промсвязьбанк

- 13 мая 2019, 12:08

- |

Трубная металлургическая компания решила отложить запуск SPO 59,4% акций румынской TMK-Artrom, говорится в сообщении «дочки» ТМК. Решение о переносе сроков размещения акций европейского подразделения в ТМК объяснили «рыночными условиями», отказавшись от дальнейших комментариев. Ранее ТМК консолидировала европейские активы на базе TMK-Artrom в рамках подготовки к SPO на бирже в Бухаресте. В созданную TMK-Artrom Group вошли TMK-Resita, TMK-Italia, TMK Industrial Solutions (TMK IS) и TMK-Assets.

После продажи IPSCO это будет второй актив, который ТМК планирует реализовать. В части IPSCO изначально также были планы провести IPO, но в результате состоялась продажа. В целом, консолидированные активы TMK-Artrom Group можно оценить в 0,5-0,6 млрд долл (без учета долга).Промсвязьбанк

TMK-Artrom S.A. (ТМК) - Прибыль 1 кв 2019г: $71,72 тыс (рухнула в 55 раз г/г)

- 10 мая 2019, 17:20

- |

TMK-ARTROM S.A.

(BVB: ART)

RON 3.72 -0.42 (-10.14%)

5/6/2019 1:30:46 PM

www.bvb.ro/FinancialInstruments/Details/FinancialInstrumentsDetails.aspx?s=ART

TMK-Artrom S.A. (ТМК)

Nominal value RON 2,51

Total no. of shares 116,170,334

Капитализация на 06.05.2019г: $101,8 млн

Общий долг на 31.12.2018г: $273,82 млн

Общий долг на 31.03.2019г: $270,53 млн

Выручка 1 кв 2017г: $52,74 млн

Выручка 2017г: $304,27 млн

Выручка 1 кв 2018г: $87,80 млн

Выручка 2018г: $342,78 млн

Выручка 1 кв 2019г: $79,25 млн

Прибыль 1 кв 2017г: $1,85 млн

Прибыль 2017г: $6,83 млн

Прибыль 1 кв 2018г: $3,96 млн

Прибыль 2018г: $19,53 млн

Прибыль 1 кв 2019г: $71,72 тыс

http://www.tmk-artrom.eu/media_en/files/293/221/TMK_Artrom_Quarterly_report_Q1_2019.pdf

http://www.tmk-artrom.eu/tmkartrom_quarter_reports

http://www.tmk-artrom.eu/tmkartrom_annual_reports

ТМК - SPO своей румынской компании TMK-Artrom отложено

- 08 мая 2019, 19:10

- |

Компания TMK Europe намерена перенести размещение 69 миллионов принадлежащих ей акций TMK-Artrom, или 59,3955 процента капитала.

Основной акционер потребовал провести собрание акционеров румынской компании, чтобы отменить предыдущее решение об увеличении уставного капитала.

Предполагалось, что TMK-Artrom не получит денег от размещения, но ее акционер выкупит последующую допэмиссию на 62,3 миллиона евро, которые пойдут на погашение долга за покупку у TMK Europe румынского завода TMK-Resista.

Организаторами SPO выступают Raiffeisen Bank S.A., Raiffeisen Centrobank AG и WOOD & Company Financial Services.

fomag.ru/news-streem/tmk_otlozhila_spo_svoey_rumynskoy_kompanii/

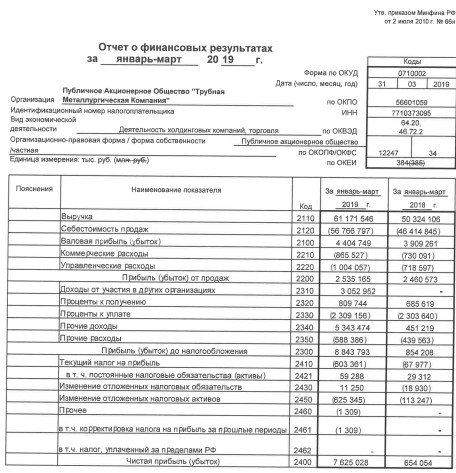

ТМК - прибыль за 1 кв по РСБУ выросла в 11,6 раз

- 07 мая 2019, 15:48

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1514347

Продажа американского дивизиона станет положительным катализатором для ТМК - Атон

- 30 апреля 2019, 12:39

- |

Вместо этого производитель труб может рассмотреть возможность выплаты промежуточных дивидендов за 1К19, сообщает Интерфакс.

У инвесторов нет единого позитивного или негативного взгляда на дивиденды ТМК нет — одни предпочитают возврат на инвестиции в форме дивидендов, другие — более быстрое сокращение долговой нагрузки. Мы считаем, что в свете предстоящей продажи американского дивизиона и значительного снижения долговой нагрузки инвесторы были бы рады получить какие-то дивиденды, однако теперь они, похоже, откладываются на период после публикации результатов за 1К19. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА и рассматриваем завершение продажи американского дивизиона как положительный катализатор для ТМК.АТОН

ТМК - Не выплачивать дивиденды по результатам деятельности Общества в 2018г

- 30 апреля 2019, 01:57

- |

ПАО «ТМК»

Решения совета директоров (наблюдательного совета)

Принятое решение по вопросу № 7 повестки дня «О выплате дивидендов по итогам 2018 года»:

«7. Рекомендовать годовому Общему собранию акционеров Общества принять решение не выплачивать дивиденды по результатам деятельности Общества в 2018 отчетном году».

www.e-disclosure.ru/portal/event.aspx?EventId=ATF0YvDDUUeyINGxVFfTqA-B-B

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал