управление капиталом

Что такое доверительное управление?

- 13 декабря 2017, 12:37

- |

Что такое доверительное управление?

Доверительным управлением называют услугу на рынке ценных бумаг, которую предоставляют управляющие компании и банковские организации.

В РФ данный вид услуг регламентируется 1012-й статьей Гражданского кодекса. Доверительное управление в сфере ценных бумаг может осуществляться только компаниями, прошедшими лицензирование в Федеральной службе по финансовым рынкам.

Заключая с управляющей компанией соглашение о доверительном управлении, вы передаете в ее распоряжение свои сбережения в виде денежных средств или иных активов. Компания может заключать сделки по своему усмотрению, при этом ваши интересы являются для нее приоритетом. Премия за услуги начисляется в виде процента от общей суммы ваших активов, либо от суммы полученной прибыли.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Возьму средства в доверительное управление.

- 10 декабря 2017, 10:09

- |

Торгую статистический арбитраж с помощью алгоритмических торговых систем. Имею диверсифицированный пакет алгоритмических торговых систем с общей доходностью 170% годовых. Максимальная просадка 6,5% от размера депозита. Минимальный депозит, необходимый для торговли всем пакетом = 160 000 руб.

В реальных торгах алгоритмы показывают устойчивую доходность также как и в теории. Некоторые сделки, примерно одна из 10-15 могут срабатывать не полным объемом из-за недостаточной ликвидности рынка. Однако для систем это не является критичным, подобное проскальзывание уже заложено в статистику. Такова реальность реальных торгов.

Статистика по торговым системам:

Возьму средства в доверительное управление.

- 09 декабря 2017, 08:39

- |

Торгую статистический арбитраж с помощью алгоритмических торговых систем. Имею диверсифицированный пакет алгоритмических торговых систем с общей доходностью 170% годовых. Максимальная просадка 6,5% от размера депозита. Минимальный депозит, необходимый для торговли всем пакетом = 160 000 руб.

В реальных торгах алгоритмы показывают устойчивую доходность также как и в теории. Некоторые сделки, примерно одна из 10-15 могут срабатывать не полным объемом из-за недостаточной ликвидности рынка. Однако для систем это не является критичным, подобное проскальзывание уже заложено в статистику. Такова реальность реальных торгов.

Статистика по торговым системам:

drive.google.com/open?id=1xBuoG__0pn9wn1oUP0x5RrN2X1K6HOhb

Россияне бегут из банковских вкладов в доверительное управление

- 20 ноября 2017, 10:45

- |

Состоятельные граждане благодаря падению ставок по банковским вкладам предпочитают более доходные инструменты для вложений средств. За последние 9 месяцев приток частного капитала в управляющие компании увеличился в 6 раз. Такого массового притока не наблюдалось уже 5 лет.

В индивидуальное доверительное управление за первые 3 квартала 2017 года народ принес около 150 млрд. руб., а это в 6 раз больше, чем в 2016 году за аналогичный период (23 млрд. руб.) по данным исследования «Эксперт РА». При этом 60% этого притока обеспечили состоятельные клиенты.

Согласно исследованию, количество обеспеченных клиентов, заключивших договоры ИДУ, увеличилось на 75% с начала года или на 25 тысяч клиентов. В итоге новых клиентов в управляющих компаниях прибавилось на 57 тысяч, из них около 50% — это физ. лица.

( Читать дальше )

Как не потерять деньги на доверительном управлении?

- 09 ноября 2017, 13:40

- |

На сегодняшний день доверительное управление является весьма востребованной услугой для тех, кто хочет инвестировать свои сбережения. На первый взгляд, все просто: вы заключаете договор с хорошим трейдером и спокойно получаете дивиденды.

Однако в реальности все зачастую происходит наоборот, и вместо того, чтобы зарабатывать деньги, многие инвесторы их теряют. Какие действия нужно предпринять, чтобы вас не постигла такая же участь?

Правильно выбирайте управляющего.

Это наиболее ответственный шаг, поэтому не ограничивайтесь тем, что трейдер посчитает нужным рассказать о себе.

Запросите у него данные о результатах его работы в течение последних лет. По вашему требованию трейдер должен предоставить вам контакты своих клиентов, чтобы вы имели возможность получить от них отзывы.

( Читать дальше )

Зачем Винс использует наибольший проигрыш

- 28 октября 2017, 14:21

- |

Когда Келли применяют в трейдинге, где отношение стопа к профиту всегда разное после каждой сделки, то используют профитфактор, т.е. отношение среднего убытка к средней прибыли. Но это дает очень большую ошибку, потому что реальные выигрыши и потери могут очень отличаться от средних. Келли, оптимальный для средних, не будет оптимален в каждом отдельном случае для реальных значений. Например, слишком сильно отклонившейся от среднего убыток может выбить вас из игры.

Для того, чтобы нивелировать вышеописанный недостаток, Винс немного изменяет расчет, добавляя в него такой параметр, как самая убыточная из всех сделок. Т.е. он использует не отношение выигрыша к проигрышу, а отношение выигрыша или проигрыша к максимальному проигрышу.

Т.о., если в вашей системе сделка закрывается всегда только по стопу или профиту, они всегда срабатывают и отношение стопа к профиту всегда одинаково, то Винс не нужен, достаточно Келли.

( Читать дальше )

Управление частным капиталом: как выбирают лучший банк?

- 23 октября 2017, 11:43

- |

Старинный особняк, дорогие интерьеры, хорошо одетый обходительный господин ведет неспешную беседу с клиентом. Эта картинка из рекламы частного швейцарского банка – само олицетворение конфиденциальности, индивидуального подхода, эксклюзивности и многовековых традиций.

В действительности тотальная глобализация не обошла стороной и так называемый семейный банковский бизнес. Банки, история которых насчитывает не одну сотню лет, вытесняются такими международными финансовыми корпорациями, как UBS, Morgan Stanley или Bank Of America. В управлении каждого из этих гигантов находится свыше триллиона долларов. Десяток банков контролирует около 2/3 всего рынка wealth management, а это более 16 трлн. дол. Среди них лишь Pictet можно назвать традиционным швейцарским банком. Кстати, само определение «частный банк» возникло от словосочетания «частное партнерство», в форме которого и существует этот банк.

( Читать дальше )

5 измерений инвестиций

- 17 октября 2017, 13:44

- |

На какие факторы следует ориентироваться частному инвестору?

Безусловно, всем хорошо известна классическая схема, показывающая взаимосвязь риска и доходности: уровень ожидаемых доходов прямо пропорционален степени рисков. До недавнего времени при формировании инвестиционных портфелей для крупных клиентов Private-Banking за основу бралась именно эта двухмерная модель. Вкладывать средства в бумаги второго эшелона было довольно рискованно, однако такие инвестиции отличались высокой доходностью. Инвестируя деньги в государственные облигации, клиент рисковал гораздо меньше, но и ожидаемая доходность в этом случае была намного ниже.

( Читать дальше )

Управление капиталом портфеля алгоритмических стратегий.

- 08 сентября 2017, 23:48

- |

Изначально, была мысль написать большую статью, с множеством забавных эпизодов, прекрасно иллюстрированную. Но, честно, не осилил. Не нашел как верно отобразить графическую информацию. Поэтому, полагаюсь на то, что заинтересованные — сами проверят все описанные методы и оставят один-два комментария.

Рассмотрим разные варианты управления капиталом при торговле портфелем стратегий.

Для простоты, можно рассматривать портфель из двух стратегий, на отрезке где одна стратегия стабильно зарабатывает, а вторая работает неустойчиво.

1. Фиксированный лот без реинвестирования. Просто суммируем две кривые прироста капитала. В данном случае все просто, одна стратегия делает прибыль, другая добавляет просадки. При раздельном тестировании этот метод позволяет наиболее точно оценить стратегию. Минус метода в том, что при значительном изменении капитала (вывод или занос денег) нужно править рабочий обьем.

2. Каждой стратегии выделяется равный процент депозита, прибыль реинвестируется, либо уменьшается обьем при просадке счета

Тут вроде все понятно, этот подход все любят. На прибыль добавляемся, при убытке сокращаем лот. Если одна стратегия сильно льет, а вторая немного зарабатывает, то рабочий обьем режется на всех стратегиях, так как общий размер депозита сокращается. И тут возникает вариант 3, про который почему-то никто не говорит.

3. Создаем условия, когда каждая стратегия работает независимо (одна стратегия — один счет, стартовая сумма для счетов одинаковая), прибыль реинвестируется, либо уменьшается обьем при просадке счета. При этом каждое направление входа системы (лонг или шорт) рассматривается как отдельно взятая стратегия. Почему так? Возьмем простую трендследящую стратегию. На тренде вверх имеем хорошие сделки от лонга, но на резких и коротких коррекциях тренда шорт как правило не зарабатывает. И наоборот для тренда вниз. В этом случае мы будем резать лот на убыточном направлении стратегии и добавлять на прибыльном.

4. Доработка варианта 3. К каждой отдельно взятой стратегии добавляем элемент equity-trading. В коде стратегии отслеживаем изменение капитала (start_deposit +- netprofit), параллельно заполняем массив финансового результата при торговле 1 лотом, вводим порог допустимой просадки и при ее достижении выключаем стратегию (торгуем минимально возможным обьемом — 1 контракт или 1 акция). При восстановлении теоретической кривой капитала выше порога просадки — возобновляем работу полным обьемом. Порог просадки задается исходя из прошлых данных бэктеста, либо на глаз. Сильно зажимать порог нельзя. На глаз у меня получилось, что максимальная просадка стратегии с учетом процента капитала выделяемого на стратегию примерно равняется 3% на весь капитал. То есть, если стратегия торгует на 30% капитала, то пороговое значение должно быть примерно 10%. Здесь возможны исключения, например для стратегий с малой просадкой можно задавать пороговое значение чуть больше максимальной исторической просадки.

Мои тесты показывают, что при применении варианта 4 общая прибыль незначительно снижается, но так же снижается и просадка. Соотношение профит-просадка увеличивается примерно на 20%, для некоторых стратегий соотношение увеличивается в два раза.

Апдейт

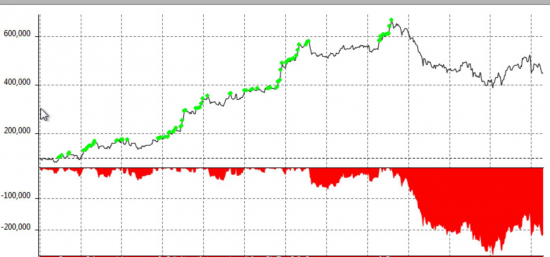

Для примера equity-trading я рассмотрю трендовую стратегию на сбербанк.

Входные условия — только шорт, 100 контрактов фиксированный лот, без пирамидинга. С лонгом все понятно, последние пару лет стратегия зарабатывает без значительных просадок.

Эквити с фиксированным лотом, 100 контратктов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал