фРС

Акцент на производственном секторе

- 05 октября 2020, 13:00

- |

Мысли и ожидания на предстоящую торговую неделю.

▪️Нефть получила поддержку, ждем лонг

▪️Медь ломает тренд

▪️Американские индексы показывают смешанные данные.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Клуб бывших президентов. Обзор на предстоящую неделю от 04.10.2020

- 04 октября 2020, 22:05

- |

По ФА…

На уходящей неделе:

Nonfarm Payrolls

Отчет по рынку труда США за сентябрь вышел смешанным, рост рабочих мест ниже прогноза на первый взгляд был нивелирован падением уровней безработицы, но на самом деле это двойной негатив для рынка, т.к. замедление темпов возвращения к работе оказывает негативное влияние на фондовый рынок, а падение уровней безработицы не позволяет рассчитывать на новые масштабные стимулы ФРС.

Ключевые компоненты отчета по рынку труда за сентябрь:

— Количество рабочих мест +661K против +850K прогноза, ревизия за два месяца ранее +145К: июль пересмотрен до +1,761 млн против +1,734 млн ранее, август до +1,489 млн против +1,371 млн ранее;

— Уровень безработицы U3 7,9% против 8,4% ранее;

— Уровень безработицы U6 12,8% против 14,2% ранее;

— Уровень участия в рабочей силе 61,4% против 61,7% ранее;

— Рост зарплат 4,7% против 4,6%гг ранее (ревизия вниз с 4,7%гг);

— Средняя продолжительность рабочей недели 34,7 против 34,6 ранее.

( Читать дальше )

Лучшая книга. Инвесторам на долгий срок к прочтению обязательна.

- 04 октября 2020, 21:52

- |

Книга отличная. Очень хорошём объяснены основные принципы мировой экономики, её переплетение с историей и политикой. Я технического склада ума, так что мне книги написанные чистыми гуманитариями тяжело читать. Эта зашла на ура. Также рекомендую книгу Хазина лестница в небо — про Власть (в паре с ней рекомендую также книгу Старикова — «Власть») про механизм власти и управления. Это вам не книжки про «лидерство».

Для себя открыл что

1. Цель банковской системы распределение рисков.

2. по мере развития экономики углубляется разделение труда, падает прибыль каждой производственной цепочки, а риски растут.

3. кризисы бывают 2х типов — перепроизводства и Кризис эффективности капитала сейчас кризис 2го типа.

4. Капитализм конечен

PS Читать и слушать видео хазина не стоит… там обрывки мыслей — в книге целостное изложение.

Помните «Те кто читает книги всегда управляют теми кто читает газеты»

Уменьшение денежной массы в США в конце сентября 2020г. (обработал цифры с сайта ФРС), мнение о рынках, итоги недели

- 03 октября 2020, 19:25

- |

С марта по июнь – рост денежной массы более 50% годовых,

в июле – сентябре темп около 16% годовых.

В конце сентября: уменьшение денежной массы !

Обработал цифры с сайта ФРС и сделал для Вас слайд.

Итоги недели, мнение о рынке — в новом выпуске на youtube.

( Читать дальше )

Ситуация с Рублем накаляется / Доллар уже по 80 Рублей / Прогноз по Рублю и Доллару

- 03 октября 2020, 08:20

- |

Состояние денежного рынка США и долларовой ликвидности

- 02 октября 2020, 10:03

- |

ФРБ Сент-Луиса перестало обновлять данные по избыточным резервам, соответственно данные по денежной базе также остановлены, новых показателей по этим направлениям не появилось. Почему остановили вопрос, конечно, интересный, ведь это базовые данные для оценки баланса денежного рынка.

Может конечно какой-то технический момент и меняется методология расчетов…посмотрим, или придется подумать, что можно использовать взамен.

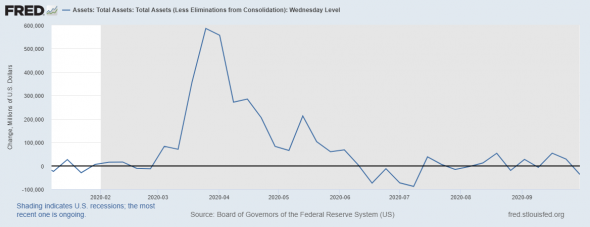

Ну а пока начнем с обзора баланса ФРС

Синяя линия – это баланс ФРС в динамике от недели к неделе, который на последней неделе снизился на 37 млрд долларов. Показатель с июля в боковике.

ФРС держит паузу в монетарной политике, впрочем, денежный рынок позволяет это делать, он находится в балансе. Новые решения будут после выборов и после указов о новом пакете стимулов для поддержки экономики от Белого дома. Если демократы протянут 2,2 трлн долларов помощи, то дефицит денежного рынка будет порядка 1 трлн долларов, с учетом того, что на балансе Казначейства сейчас 1,7 трлн долларов.

( Читать дальше )

Доллар ждет президентские дебаты, фунт под давлением. Обзор событий.

- 29 сентября 2020, 15:22

- |

Центральное место в календаре событий сегодня занимают первые телевизионные дебаты кандидатов в президенты США. Они интересны тем, что в процессе дебатов кандидаты могут обрисовать контуры тарифной, налогово-бюджетной и инвестиционной политики, которую они будут воплощать в случае победы. Сюда относится судьба тарифной войны, инициированной Трампом, разваленных двусторонних и многосторонних отношений (NAFTA, TPP и т.д.), ну и конечно же, траектория наращивания государственных заимствований, а также расходов правительства на экономику. Сразу нужно оговориться, что среди различных сценариев контроля власти в США, значимые изменения в государственной политики могут происходить только при исходах, где одна из партий получает контроль над обеими палатами. На примере нынешней ситуации, где Демократы контролируют нижнюю палату, а Республиканцы Сенат, а республиканец Трамп занимает президентское кресло, можно видеть, что основные законодательные решения все равно требуют двухпартийной поддержки. Маневренность же президента во многом ограничена т.к. называемыми исполнительными указами (executive orders).

( Читать дальше )

Фондовый рынок США — что дальше?

- 28 сентября 2020, 21:35

- |

Немного мыслей о возможном развитии событий на фондовом рынке США. Осталось несколько дней до конца финансового года — переломной точки, после которой значительно растут шансы завершения сентябрьской коррекции и начала очередного раунда безудержного роста.

Это весьма удачно отметил один из моих читателей в предыдущей публикации на Smart-Lab. «Одно из основных правил по перекладке фьючерсных контрактов гласит — максимум предшествовавший ролловеру должен быть взят после него»:

(Одно из основных правил по перекладке фьючерсных контрактов гласит — максимум предшествовавший ролловеру должен быть взят после него.)

В понедельник 28 сентября состоятся первые дебаты между Трампом и Байденом. Они должны показать насколько близко («closely contested») кандидаты идут в предвыборной гонке. Исторически, паттерн фондового рынка заметно отличается для случаев ожесточенной борьбы между кандидатами или уверенного лидерства одного из них:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал