SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фРС

ФРС говорит, что экономика США растет умеренно

- 25 октября 2012, 13:37

- |

Федеральный комитет по открытому рынку встретился, и говорят, что экономическая активность продолжает расти умеренными темпами в последние месяцы. Рост занятости был медленным, а уровень безработицы остается повышенным. Расходы домохозяйств продвигаются немного быстрее, но рост бизнеса инвестиций в основной капитал замедлился. Жилищный сектор показал некоторые дополнительные признаки улучшения. Инфляция немного дает о себе знать, отражая более высокие цены на энергоносители. Долгосрочные инфляционные ожидания остаются стабильными.

В соответствии со своим уставным мандатам, комитет стремится способствовать максимальной занятости и ценовой стабильности. Комитет по-прежнему обеспокоен тем, что экономический рост не может быть достаточно сильным, чтобы было устойчивое улучшение ситуации на рынке труда. Кроме того комитет ожидает, что инфляция в среднесрочной перспективе, вероятно будет на уровне, или ниже 2 процентов.

( Читать дальше )

В соответствии со своим уставным мандатам, комитет стремится способствовать максимальной занятости и ценовой стабильности. Комитет по-прежнему обеспокоен тем, что экономический рост не может быть достаточно сильным, чтобы было устойчивое улучшение ситуации на рынке труда. Кроме того комитет ожидает, что инфляция в среднесрочной перспективе, вероятно будет на уровне, или ниже 2 процентов.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Федрезерв США клянется стимулировать экономику до тех пор, пока не улучшится рынок труда

- 25 октября 2012, 11:30

- |

В среду ФРС США еще раз публично объявила о том, что будет продолжать стимулировать экономику через QE3 до тех пор, пока не уменьшится безработица. Кроме того, ФЕД объявил о своем намерении держать процентные ставки на нулевом уровне вплоть до середины 2015 года через скупку долговых бумаг (ипотечных деривативов) у коммерческих банков на сумму $40 млрд в месяц – по материалам AForex.

В среду ФРС США еще раз публично объявила о том, что будет продолжать стимулировать экономику через QE3 до тех пор, пока не уменьшится безработица. Кроме того, ФЕД объявил о своем намерении держать процентные ставки на нулевом уровне вплоть до середины 2015 года через скупку долговых бумаг (ипотечных деривативов) у коммерческих банков на сумму $40 млрд в месяц – по материалам AForex.«Количественное смягчение» — мощный инфляционный драйвер. Федрезерв отметил, что инфляция действительно выросла, однако, рост был получен за счет возросших цен на электроэнергию. Тем не менее, ФРС не изменила своих ожиданий по инфляции, оставив их на уровне – «стабильные».

По оценкам регулятора, потребление частного сектора за последний месяц немного выросло, правда, бизнес-инвестирование замедлилось.

Федрезев США держит процентные ставки на нулевом уровне с декабря 2008 года. Через раунды стимулирования регулятор уже влил в экономику $2.3 трлн через скупку ипотечных бумаг и казначейских облигаций. До настоящего момента раунды QE не приводили к мощным инфляционным скачкам. По поводу того, как сильно повлияет безлимитное QE3 на рост цен – на этот счет у членов системы ФРС, а также у рыночных экспертов нет однозначного мнения. Целевой уровень инфляции регулятора – 2%.

По мнению аналитиков компании AForex, ФРС США, вероятно, пересмотрит свою монетарную политику в количественном смысле ближе к декабрю. В это же время подойдет срок окончания программы «операционного твиста».

По материалам: ning.it/PROAfD

Вслед за Роськой тарим Сбер!

- 25 октября 2012, 10:12

- |

Начальник аналитического отдела Александр Иванищев.

Перспектива.

Торги в среду на нашем рынке прошли на такой же высокой внутридневной волатильности, что и накануне во вторник. Тенденция роста торговых оборотов, наметившаяся еще в первый торговый день недели, получила свое дальнейшее продолжение. Вчерашний оборот по индексу ММВБ (39,37 млрд. руб.) оказался максимальным за последние пять недель. Слабое отрицательное закрытие при растущих оборотах в данном случае не должно смущать. Фактически, индекс продолжает дрейфовать в прежнем боковике, но накапливает ресурсы для выхода из консолидации.

Главным центром притяжения денег остаются акции Роснефти, где в настоящее время соединились интересы как краткосрочных спекулянтов, так и долгосрочных инвесторов. Полагаем, что вслед за акциями Роснефти возросшую ликвидность могут показать также акции Сбербанка. Процесс консолидации, последовавший после проведенного SPO, приближается к своему завершению. Спекулятивная игра от продаж в акциях Сбербанка теряет свою результативность. Индикатор нетто-объема недельных позиций в этой бумаге (OBV-5 на рис.1) готовится перейти в зону положительных значений, что будет означать разворот спекулятивной тактики на игру в long.

Сделка Роснефти и ВР подтвердила наличие существенного дисконта в оценке текущей стоимости российских акций. Еще раньше аналогичный фундаментальный сигнал инвесторам посылала снижающаяся доходность российских долговых обязательств. Таким образом, для переоценки стоимости российских активов в настоящее время созданы хорошие предпосылки. Дело за инвесторами, но для того, чтобы воплотить эту идею в более высокие цены российских акций, нужны деньги и время. Начавшийся рост биржевых оборотов этому не противоречит. По времени этот процесс может продлиться до конца 1 квартала 2013 года, и развиваться будет по традиционной схеме: сначала перепишут ценники у наиболее капиталоемких голубых фишек, вслед за которыми станут подтягиваться второй эшелон и далее все остальные. Разумеется, все это при условии попутного ветра с внешних рынков.

На вчерашнем заседании ФРС подтвердила свое намерение оставить ставку на сверхнизком уровне вплоть до середины 2015 года. Программа выкупа ипотечных облигаций будет продолжена. Заявление ФРС призвано поддержать инвесторов в их надеждах на восстановление экономики. Теперь очередь за инвесторами. Однако последние, похоже, пока не определились относительно своих дальнейших шагов и будут дожидаться завтрашнего квартального отчета по GDP США. Публикация столь важных данных за неделю до выборов, согласитесь, открывает широкий простор для политической инициативы, особенно, в первом приближении.

На таком внешнем фоне наши участники сегодня и завтра также выберут аналогичную тактику выжидания. Ждем продолжения консолидации. Ближайший уровень поддержки по индексу ММВБ расположен в окрестности 1440 п., но не исключены попытки расширить нижнюю границу бокового диапазона. В качестве сопротивления выступают балансовые цены ОВР-5 (1463,8 п.), ОВР-20 (1468,6 п.) и ОВР-60 (1467,5 п.). В роли главных центров притяжения по-прежнему остаются МА60 (1461 п.) и МА200 (1457 п.).

Перспектива.

Торги в среду на нашем рынке прошли на такой же высокой внутридневной волатильности, что и накануне во вторник. Тенденция роста торговых оборотов, наметившаяся еще в первый торговый день недели, получила свое дальнейшее продолжение. Вчерашний оборот по индексу ММВБ (39,37 млрд. руб.) оказался максимальным за последние пять недель. Слабое отрицательное закрытие при растущих оборотах в данном случае не должно смущать. Фактически, индекс продолжает дрейфовать в прежнем боковике, но накапливает ресурсы для выхода из консолидации.

Главным центром притяжения денег остаются акции Роснефти, где в настоящее время соединились интересы как краткосрочных спекулянтов, так и долгосрочных инвесторов. Полагаем, что вслед за акциями Роснефти возросшую ликвидность могут показать также акции Сбербанка. Процесс консолидации, последовавший после проведенного SPO, приближается к своему завершению. Спекулятивная игра от продаж в акциях Сбербанка теряет свою результативность. Индикатор нетто-объема недельных позиций в этой бумаге (OBV-5 на рис.1) готовится перейти в зону положительных значений, что будет означать разворот спекулятивной тактики на игру в long.

Сделка Роснефти и ВР подтвердила наличие существенного дисконта в оценке текущей стоимости российских акций. Еще раньше аналогичный фундаментальный сигнал инвесторам посылала снижающаяся доходность российских долговых обязательств. Таким образом, для переоценки стоимости российских активов в настоящее время созданы хорошие предпосылки. Дело за инвесторами, но для того, чтобы воплотить эту идею в более высокие цены российских акций, нужны деньги и время. Начавшийся рост биржевых оборотов этому не противоречит. По времени этот процесс может продлиться до конца 1 квартала 2013 года, и развиваться будет по традиционной схеме: сначала перепишут ценники у наиболее капиталоемких голубых фишек, вслед за которыми станут подтягиваться второй эшелон и далее все остальные. Разумеется, все это при условии попутного ветра с внешних рынков.

На вчерашнем заседании ФРС подтвердила свое намерение оставить ставку на сверхнизком уровне вплоть до середины 2015 года. Программа выкупа ипотечных облигаций будет продолжена. Заявление ФРС призвано поддержать инвесторов в их надеждах на восстановление экономики. Теперь очередь за инвесторами. Однако последние, похоже, пока не определились относительно своих дальнейших шагов и будут дожидаться завтрашнего квартального отчета по GDP США. Публикация столь важных данных за неделю до выборов, согласитесь, открывает широкий простор для политической инициативы, особенно, в первом приближении.

На таком внешнем фоне наши участники сегодня и завтра также выберут аналогичную тактику выжидания. Ждем продолжения консолидации. Ближайший уровень поддержки по индексу ММВБ расположен в окрестности 1440 п., но не исключены попытки расширить нижнюю границу бокового диапазона. В качестве сопротивления выступают балансовые цены ОВР-5 (1463,8 п.), ОВР-20 (1468,6 п.) и ОВР-60 (1467,5 п.). В роли главных центров притяжения по-прежнему остаются МА60 (1461 п.) и МА200 (1457 п.).

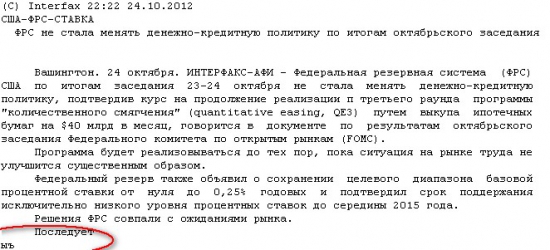

Для немедленного опубликования

- 24 октября 2012, 22:25

- |

Дата релиза: 24 октября 2012

Для немедленного опубликования

Информация, полученная так как Федеральный комитет по открытому рынку встретились в сентябре показывает, что экономическая активность продолжает расти умеренными темпами в последние месяцы. Рост занятости был медленным, а уровень безработицы остается повышенным. Расходы домохозяйств продвинулся немного быстрее, но рост бизнеса инвестиций в основной капитал замедлился.Жилищный сектор показал некоторые дополнительные признаки улучшения, хотя и с депрессией уровня. Инфляция недавно взял несколько, отражая более высокие цены на энергоносители. Долгосрочные инфляционные ожидания остаются стабильными.

В соответствии со своими уставными мандата, Комитет стремится способствовать максимальной занятости и ценовой стабильности. Комитет по-прежнему обеспокоен тем, что без достаточного размещения политика, экономический рост не может быть достаточно сильным, чтобы генерировать устойчивое улучшение ситуации на рынке труда.

( Читать дальше )

Для немедленного опубликования

Информация, полученная так как Федеральный комитет по открытому рынку встретились в сентябре показывает, что экономическая активность продолжает расти умеренными темпами в последние месяцы. Рост занятости был медленным, а уровень безработицы остается повышенным. Расходы домохозяйств продвинулся немного быстрее, но рост бизнеса инвестиций в основной капитал замедлился.Жилищный сектор показал некоторые дополнительные признаки улучшения, хотя и с депрессией уровня. Инфляция недавно взял несколько, отражая более высокие цены на энергоносители. Долгосрочные инфляционные ожидания остаются стабильными.

В соответствии со своими уставными мандата, Комитет стремится способствовать максимальной занятости и ценовой стабильности. Комитет по-прежнему обеспокоен тем, что без достаточного размещения политика, экономический рост не может быть достаточно сильным, чтобы генерировать устойчивое улучшение ситуации на рынке труда.

( Читать дальше )

Бернанке еще может удивить.

- 24 октября 2012, 16:37

- |

Бен Бернанке, известен не только тем, что является главой ФРС, но и тем, что свою научную деятельность посвятил изучению великой депрессии 30-х годов. В этой связи интересно одно его высказывание, где главной ошибкой властей во времена депрессии, он назвал одновременное ужесточение и монетарной и фискальной политики. Так же, по поводу кризиса в Германии тех лет, Бернанке не двусмысленно выразил мнение, что немцы сначала попытались ужесточить обе меры, но все равно в итоге получили гиперинфляцию, то есть ужесточение оказалось бессмысленным. Помимо этого, Бен высказывался по поводу инфляции в США в 70-е годы. Причиной роста инфляции он назвал то, что регулятор вовремя не нажал на тормоза.

То есть, в глазах Бена, фискальная и монетарная политика в период кризиса должна балансировать, но не перегибать палку.

Впереди, независимо от того, кто выиграет на выборах в США, Америке предстоит решить проблему фискального обрыва, которая ведет к фискальному ужесточению. Сейчас не стоит вопрос о том, будет ли сокращение дефицита бюджета, стоит вопрос в размере и структуре сокращения. И если следовать логике Бена, то в противовес фискальному ужесточению, ФРС должна осуществлять сопоставимое по силе монетарное послабление. То есть Бернанке, должен пытаться сохранить баланс.

( Читать дальше )

То есть, в глазах Бена, фискальная и монетарная политика в период кризиса должна балансировать, но не перегибать палку.

Впереди, независимо от того, кто выиграет на выборах в США, Америке предстоит решить проблему фискального обрыва, которая ведет к фискальному ужесточению. Сейчас не стоит вопрос о том, будет ли сокращение дефицита бюджета, стоит вопрос в размере и структуре сокращения. И если следовать логике Бена, то в противовес фискальному ужесточению, ФРС должна осуществлять сопоставимое по силе монетарное послабление. То есть Бернанке, должен пытаться сохранить баланс.

( Читать дальше )

Сегодня решение ФРС по процентным ставкам

- 24 октября 2012, 15:55

- |

Заседание ФРС сегодня. Стейтмент будет опубликован в 22:15мск.

Текущая политика ФРС помогает поддержать рынок, влияние на экономику достигается за счет «wealth effect». Низкие ставки заимстования сокращают расходы для компаний по обслуживанию долга, стимулируют их больше занимать и выкупать свои акции с рынка, если они дешевые.

Опрос bloomberg 60 экономистов:

- возможно ФРС расширят свое медиа-взаимодействие с рынками

- возможно что-то скажут относительно операции Twist, к-я заканчивается в декабре

- ФРС может добавить к покупкам MBS еще и казначеские облигации в рамках QE3

Текущая политика ФРС помогает поддержать рынок, влияние на экономику достигается за счет «wealth effect». Низкие ставки заимстования сокращают расходы для компаний по обслуживанию долга, стимулируют их больше занимать и выкупать свои акции с рынка, если они дешевые.

Опрос bloomberg 60 экономистов:

- 60% — QE3 продлится до конца 2013 года.

- 51% — политика QE3 улучшит занятость

- средний месячный NFP в 2013 составит +113 тыс. чел.

Что будет если Ромни станет президентом США?

- 23 октября 2012, 21:23

- |

Бесспорно, если Ромни станет президентом США, финансовые рынки будут повеселее.

Какие основные изменения могут произойти?

Ситуация с Fiscal Cliff в большей степени будет зависеть от выборов в Конгресс. Общая логика такая:

чем больше перевес одной партии над другой по итогам выборов, тем меньше вероятность Fiscal Cliff.

Какие основные изменения могут произойти?

- стремление к энергетической независимости США до 2020 года -> давление на WTI, расширение спреда WTI-Brent

- более агрессивная внешняя политика и торговая политика -> усиленное давление на Китай (рост юаня), атака на Иран

- более агрессивное отношение к ФРС -> есть вероятность что Бернанке покинет свой пост раньше официального срока 31.01.2014 -> его место займет более консервативный товарищ

- более раннее, чем ожидалось, завершение QE3 -> более сильный доллар, более слабые рынки сырья

- более серьезное ужесточение бюджетной политики, борьба с дефицитами -> плохо для экономики, плохо для рынка.

Ситуация с Fiscal Cliff в большей степени будет зависеть от выборов в Конгресс. Общая логика такая:

чем больше перевес одной партии над другой по итогам выборов, тем меньше вероятность Fiscal Cliff.

ФРС. Коротко

- 23 октября 2012, 20:45

- |

Все первичные дилеры, торгующие с ФРС (всего их 21), высказали мнение, что ожидают расширения программы последнего QE на выкуп, в том числе и Treasuries. При этом QE3 начинает работать — за последнюю неделю баланс ФРС расширился на $36 млрд.

(Михаил Кузин, Райффайзен Капитал)

(Михаил Кузин, Райффайзен Капитал)

Бернанке: Вы не можете меня уволить-я сам уйду в 2014 году

- 23 октября 2012, 16:29

- |

Федеральная резервная система США. Бен Бернанке сказал близким друзьям, что он вероятно не будет баллотироваться на третий срок в центральный банк, даже если президент Барак Обама победит на выборах 6 ноября.

Республиканский кандидат в президенты Митт Ромни уже заявил, что не будет назначать Бернанке, если он победит на президентских выборах. Срок Бернанке на посту председателя заканчивается в январе 2014 года.ФРС оказывает усилия по стимулированию роста экономики что, многие критикуют и утверждают что нас ждет инфляция.

Министр финансов Тимоти Гейтнер уже дал понять, что хочет уйти к концу года.

Бывший министр финансов Лоуренс Саммерс был бы в верхней части списка Обамы, чтобы заменить Бернанке если он откажется от следующего срока.

Гленн Хаббард , который возглавлял совет президента Джорджа Буша по экономическим вопросам, часто упоминается как наиболее вероятный кандидат в ФРС.

Республиканский кандидат в президенты Митт Ромни уже заявил, что не будет назначать Бернанке, если он победит на президентских выборах. Срок Бернанке на посту председателя заканчивается в январе 2014 года.ФРС оказывает усилия по стимулированию роста экономики что, многие критикуют и утверждают что нас ждет инфляция.

Министр финансов Тимоти Гейтнер уже дал понять, что хочет уйти к концу года.

Бывший министр финансов Лоуренс Саммерс был бы в верхней части списка Обамы, чтобы заменить Бернанке если он откажется от следующего срока.

Гленн Хаббард , который возглавлял совет президента Джорджа Буша по экономическим вопросам, часто упоминается как наиболее вероятный кандидат в ФРС.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал