философия

Я могу позволить себе переехать из России за границу, но не делаю этого. Почему?

- 28 апреля 2021, 12:31

- |

Раз тема такая интересная, напишу и я свое мнение. Почти ровно 2 года назад я писал об этом, пришло время напомнить.

Когда я был молод, я действительно хотел переехать, желательно в США. Почему?

✅ я был нищий

✅ меня никто не знал и не любил

✅ переезд ассоциировался у меня с переменой к лучшему, ведь хуже точно быть не может

✅ красивая картинка США транслировалась через мейдийный канал голливудских фильмов

Собственно, я прекрасно понимаю тех, кто проголосовал за «свалить🏃♂️».

И так, лет 20 назад я был в полной жопе и хотел свалить в надежде на перемены к лучшему.

Потом я начал упорно работать, год за годом создавая какую-то пользу и заслуживая какую никакую репутацию.

Вот вам свежий последний пример...

В понедельник мы запустили продажу билетов на 29-ю конференцию смартлаба. Мы даже рекламу еще не сделали, ни лендинг, за 2 неполных дня продали 142 билета. Я звоню-пишу классным известным людям с предложением выступить, почти все соглашаются почти не раздумывая. Почему так? Потому что мы уже провели десятки конференций, все меня знают, знают наши конференции.

Я подозреваю, что там, что здесь, рецепт успеха примерно один везде — чтобы чего-то добиться, надо упорно пахать. Я знавал такие случаи, когда люди наивно думали, что одного факта переезда в богатую и красивую Америку достаточно, чтобы стать там суперзвездой. Неа. Не получится. Думаю, что пахать там придется еще больше чем здесь, если собираетесь все начинать с начала не обладая никакими специальными востребованными компетенциями.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 517 )

Как быстро и качественно потерять деньги?

- 26 апреля 2021, 21:48

- |

Сегодня любой клиент крупного банка имеет прямой доступ к фондовому рынку. Достаточно нажать пару кнопок в мобильном приложении, вписать подтверждение кода из СМС и готово – новоиспеченный трейдер-инвестор на рынке. Банкстер непременно же обеспечит новичка всем необходимым для успешного слива успешной торговли – предоставит аналитику с прогнозами, бесплатно обучит тонкостям успешной торговли, прорекламирует собственные фонды с космической доходностью за какой-то неопределенно длительный период в прошлом. И молодец тот, кто решится на передачу своих кровных в управление профессионалам тех самых фондов (может и не заработает, но по крайней мере не потеряет с гарантией), но большинство же думает «на фига козе баян?» и начинают самостоятельно формировать свой собственный портфель по принципу «чем больше, тем лучше». Самые отчаянные за один день покупают акций различных эмитентов на всю котлету и еще плечами сверху усиливают личные математические ожидания (ну а как же иначе, если «

( Читать дальше )

Трейдинг - это профессия

- 26 апреля 2021, 01:19

- |

Всем добра!

В глазах современного обывателя идеи трейдинга и инвестирования – это нечто очень простое и, при этом, сверхприбыльное: «Все, что нужно для заработка в тысячи долларов – это пройти одно-двух-трех-дневное бесплатное обучение, прочитать «уникальный» методический материал, настроить торговый терминал, принести немного денег и вуаля – ты почти миллионер!». И, действительно, стратегии «купи дешево – продай дорого» и «покупай/продавай при пересечении двух скользящих средних вверх/вниз» – работают на бычьем рынке, который, как правило, царит в моменты возникновения у обывателя «лишних» денег, отягощающих ум идеей «не плохо было бы баблосики приумножить». А с учетом того, что чтобы потерять на растущем рынке, нужно быть либо крайне невезучим по жизни, либо полным идиотом, то первые же сделки приносят вкусную прибыль и уверенность, типа «а это не так сложно, как могло показаться вначале» и «

( Читать дальше )

Магическая уборка по японской методике

- 26 апреля 2021, 01:04

- |

В результате исследования искусства упорядочивания появилось одно убеждение, которое я могу высказать с абсолютной уверенностью: существенная реорганизация дома вызывает столь же существенные перемены в образе жизни и мировоззрении. Она трансформирует жизнь.

Мари Кондо, «Магическая уборка. Японское искусство наведения порядка дома и в жизни»

Трейдеру или инвестору не помешало бы навести порядок в своем жилище. Насколько упорядочен ваш дом?

Если бы меня спросили: «С чего начать путь саморазвития?», то ответил бы: «Наведите ПОРЯДОК в своем доме».

Есть прямая взаимосвязь между бардаком в квартире и мышлении. Что снаружи, то и внутри. Предсказать жизнь человека достаточно легко, просто взглянув на порядок у него дома (после таких фраз в статьях меня перестали приглашать в гости :)).

Это не значит, что идеально чистая квартира — это прямой путь к успеху. Это шаг на пути личностного роста. Но захламленная квартира — это гарантированное свидетельство неудачника.

( Читать дальше )

Хотите сэкономить деньги и время? Вам сюда!

- 25 апреля 2021, 14:35

- |

20.03.2021

Начал читать. Первое впечатление: Восхитительно! Прекрасно! Каков слог…

За Талеба и Канемана и против Кийосаки – нам с автором по пути (см. мои рецензии на книги этих уважаемых людей), чувствую, будет увлекательное и интересное путешествие по страницам книги. Александр, если Вы это читаете, могу посоветовать прочитать автобиографию Эдварда Торпа, он тоже за Талеба с Канеманом и против ГЭР – думаю Вам понравится.

Кстати, качество самой книги – на уровне: бумага плотная, обложка приятная на ощупь, встроенная закладка – удобно.

Прочитал предисловие к предисловию – пока «вкусно». Жаль на чтение времени не так много – растяну удовольствие на несколько недель.

21.03.2021

1 Глава.

1.1 Интересное наблюдение в выдержке из книги Найта Ф.Х. про предпочтения детей (я думаю, что у взрослых они остаются) оставить вкусненькое напоследок или съесть сразу. Вспоминаю свои предпочтения и своего брата, смотрю на финансовое состояние каждого из нас и делаю очевидные выводы. Потом смотрю на предпочтение своих детей (а они тоже разные) и понимаю, у кого проблем с деньгами будет меньше. Продолжу мысль – желание съесть вкусненькое здесь и сейчас толкает уже взрослых людей брать кредиты, они готовы увеличить сегодняшнее потребление в ущерб завтрашнему (даже если этого и не осознают).

( Читать дальше )

Низкий риск: как его достичь и зачем?

- 24 апреля 2021, 12:22

- |

В защиту низких биржевых рисков. Пять причин, почему я почти без плеч, зарабатываю в разы меньше, чем мог бы, и нахожу это скорее правильным. Имеется ввиду – без плеч на совокупный капитал. Отдельные счета под системы на какой-нибудь фьючерс «рубль-доллар» могут играть сайзом на 300% капитала, но дела не меняют. Грубо говоря, на условный миллион денег в распоряжении вряд ли будет совокупная позиция номиналом более 1.5 млн., а в отдельном инструменте или системе и 1 млн. не будет.

Итак:

1) Тестер тестером, а жизнь жизнью. Мой любимый пример высокой волатильности отнюдь не рубль 16 декабря 2014 года (к этому-то весь год шли!), а швейцарский франк, кажется, в январе 2015. Валютный рынок – вообще унылое спокойное место, дневные диапазоны редко больше 1%. Здесь франк не предупредил и сходил за несколько минут на 20-30% к основным валютам.

Никакие тесты за годы этого бы не увидели, а умеренное 3-е плечо убило бы депозит.

( Читать дальше )

Трамп и эпоха постправды. Куда катится мир?

- 08 апреля 2021, 01:22

- |

Кого Бог хочет погубить, того он сначала лишает разума.

Вы заметили, что западные СМИ сходят с ума?

Эти люди обвиняют Россию во вмешательство в выборы в США, тогда как сами разрушили несколько государств и вмешиваются во внутреннюю политику стран по всему миру.

Или вот помните дело Скрипалей. Кто-то кого-то якобы отравил. Вой на весь мир. И тут же союзник США Саудовская Аравия убила и расчленила оппозиционного журналиста Хашогги в посольстве в Стамбуле. Вы не читали эту историю? И не читайте. Там такая Жуть!

И что ответил на это западный мир? А ничего. Они ведь (Саудовская Аравия) признались, что сделали это, значит, все в порядке! Цивилизация! А признались только потому, что турки предусмотрительно вели аудио- и видеофиксацию в своих зданиях.

И эти люди учат нас жить! На Западе с их борьбой за равенство дошли до того, что самым угнетаемым классом стал белый здоровый мужчина, придерживающийся традиционных взглядов.

И знаете ли вы, что 50 % американцев ненавидят другие 50 %? Они испытывают друг к другу ненависть!

( Читать дальше )

У трейдера есть четыре этапа в жизни

- 31 марта 2021, 00:12

- |

1. Ставить стоп везде, где только можно и нельзя. А как же без стопа? Это невозможно!

2. Стопы зло! Если бы не стопы, уже давно заработал бы состояние, поэтому никогда не ставлю стопы, а если что — закроюсь руками. Я же не тупой!

3. Стопы могут быть в голове или в заявках, но всегда исполняются по установленному значению или на небольшом откате с мин убытком. Профессиональный стоп должен быть коротким, обоснованным и исполненным!

4. Стопы для спекулянтов! Купил на свои без плечей и держи, доколе не вырастет. А если что, то и дивы неплохие насыпет.

Еще совсем недавно я был на второй ступени развития трейдера, а сейчас закрепляюсь на третьей. Со второй ступени у меня остались хвосты, которые еще долго предстоит расхлебывать.

А на какой ступени развития трейдера находитесь Вы?

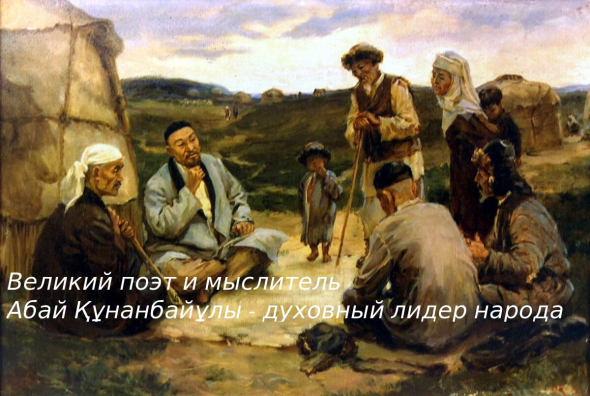

📖 казахский поэт, мыслитель, общественный деятель ❤ ZOO-баттл: kiseLEV vs. Хвост непонятного животного...

- 25 марта 2021, 06:52

- |

Можно Киселева импортировать из Казахстана, но казахского ақына из Киселева уже не удалить НИКОГДА.

Спасибо Товарищу Ельцину, за то что выдали мне гражданство в 17 лет прямо в Алматинском консульстве на листке-промокашки, а потом дали паспорт РФ без проволочек в России. Я слышал пару раз, что сейчас уже не так легко. Вот одна известная мне история:

Мой знакомый товарищ, программист Евгений с IQ>140, аспирант, который уже идёт на защиту кандидатской диссертации, не имеет возможности БЫСТРО получить гражданство РФ, потому что в РФ у него не зарегистрировано родителей (сирота он), а в Казахстане живёт только бедная русская бабушка. И вот, этнически русский, умный парень, состоит в очереди за российским паспортом более пяти лет (ситуация в регионе на 2019 г). Наверное у них там закончилась специлизированная бумага в принтерах...

( Читать дальше )

🔥 Грааль. Как быстро получить ⚡️ $1,000,000 ⚡️ на Бирже !?

- 24 марта 2021, 06:50

- |

Славная вчера была битва между мышатами и котами 😻 в опросе. Всё сложилось по честному — под наблюдением взрослых дяденек и тётенек.

Получилась НИЧЬЯ! 52 vs. 52 и 55 судей.

Ну что жжж… Придется палить Священный Грааль Богатства. Иначе, я боюсь, что мышата занесут меня в свои чёрные списки.

Слушаюсь и повинуюсь! 🙏🙏🙏

Как быстро стать долларовым миллионером с помощью Биржи ?!

🔥 Один годный варик! Расчехляем свои блокнотики и записываем ⭐⭐⭐

Первое що треба сделать — выяснить неудовлетворенность людей, что им нужно сейчас больше всего, чтобы улучшить качество их жизней.

Выявил потребность — создай подходящий продукт, решающий задачу улучшения качества жизни !

Ну например: Если “пассажиры” хотят в Персию, то продавай им билеты на Виртуальный Ультра Крутой Аэроплан (V.U.C.A.) !

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал