финансы

Жги, Сауле!

- 04 октября 2021, 16:16

- |

А ведь новость не просто интересная, она, на мой взгляд, сногсшибательная.

...

Выпускница МГУ и ленинская стипендиатка будет осуществлять контроль за всеми американскими банками

За последний месяц эту новость можно назвать важной для мировой экономики. К сожалению, в России она осталась незамеченной. Речь идёт о возможном назначении Сауле Омаровой, профессора права Корнельского университета, на должность главы Управления финансового контроля США. Президент Байден объявил об этом выборе в четверг, отметив, что в случае подтверждения Конгрессом Омарова станет первой женщиной и первым цветным человеком, который возглавит это Агентство за 158 лет его существования.

Омарова родилась в СССР, в Казахстане (она казашка – потому её и причисляют в США к «цветным»). В 1989 поступила в МГУ, получила Ленинскую стипендию. В 1991 по студенческому обмену уехала в США, да так там и осталась. Получила докторскую степень по регулированию нефтяной отрасли. Затем – второе образование и вторая докторская по банковскому надзору. В 2006-07 годах она была зам. министра финансов в администрации Буша.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 41 )

«Быкам» необходимо найти новые драйверы для роста рынка

- 01 октября 2021, 08:49

- |

Вертолётные деньги в России и инфляция

- 30 сентября 2021, 10:41

- |

После моей вчерашней публикации про то, как инфляция в РФ выросла благодаря вертолётным деньгам у моих подписчиков встал большой и крепкий такой вопрос: Евген шо ты дуру гонишь? Какая инфляция в РФ от жалких 10 к пенсионерам и 15 к военным?

Справедливый вопрос! Учитывая, что вчера про инфляцию я писал в машине и не мог вам раскрыть детали своего суждения полностью, то пробую сейчас.

☝🏻 Да! В росте общей инфляции присутствуют компоненты импортированные (то есть инфляция растёт из-за общих мировых тенденций), но последний рост цен, в связи с чем в сентябре инфляция достигла 7.2% — это только неправильные и политиканские действия правительства. Объясняю:

В России выплаты пенсионерам начались в начале сентября, а если точнее, то с 6 по 12 сентября. Инфляция в России за период с 7 по 13 сентября 2021 года составила 0,04%, следует из данных Росстата и в годовом выражении 6,73%. Получается тут, что уже со следующей недели можно в полной мере оценить воздействие выплат на инфляцию и далее имеем следующее:

( Читать дальше )

Mastercard запустила сервис беспроцентной рассрочки платежей

- 29 сентября 2021, 08:37

- |

Mastercard (MA) вчера объявила, что запускает сервис BNPL (buy now pay later) в США, Великобритании и Австралии. Сервис позволит покупателям воспользоваться беспроцентной рассрочкой платежа по кредитным, дебетовым и prepaid картам Mastercard. Компания обещает продавцам бесшовную интеграцию в их системы, возможность сразу начать использовать BNPL через глобальную сеть Mastercard. Банки, кредиторы, финтех компании и цифровые кошельки смогут использовать гибкие инструменты рассрочки, включая классический тип разбивки на 4 равных платежа.

BNPL сервис от Mastercard предполагает либо предварительно одобренную рассрочку от кредитора, либо немедленное одобрение при оформлении заказа через Click-to-Pay. Согласно подсчётам компании, использование BNPL ведёт к росту продаж на 45% и сокращению на 35% отказа от покупки товаров, добавленных в корзину. Фактически сервис предоставляют финансовые компании и банки, которые выпустили карту Mastercard. Банки в этом случае могут запустить BNPL без каких-либо затрат с их стороны. Сервис может быть интегрирован в цифровые кошельки через API. Mastercard заявляет, что ее сервис отличает самая высокая защита от мошенничества среди всех доступных BNPL. Партнёрами в США являются Barclays US, Fifth Third Bancorp, Marqeta, Galileo и др. В Австралии – Qantas Loyalty и Latitude. Партнёры Mastercard получат доступ к банковским данным клиентов, с их разрешения. Это возможно посредством компании Finicity, которую Mastercard поглотила в 2020 г. Такая информация крайне полезна для принятия решений о регистрации клиента.

( Читать дальше )

Работа в найме vs. собственный бизнес - личный опыт

- 27 сентября 2021, 12:17

- |

Всем привет! Пост не совсем про инвестиции, но про доходы в целом. Рассказываю про собственный опыт. В самом первом посте я уже рассказывал о своих взглядах на способ занятости, если вкратце: у меня есть прямо таки паранойя насчет того, чтобы не быть зависимым от какого-то одного источника дохода, поэтому я всегда, всю свою сознательную трудовую жизнь старался диверсифицировать источники дохода и у меня почти всегда их было несколько.

В 2009 году я закончил универ, поступил в аспирантуру, получал стипендию аспиранта, писал диссертацию, параллельно преподавал в университете.

Лирическое отступление

Не дай бог вам учиться в одном месте, работать в другом, а защищаться в третьем, и все в разных городах… крови мне попили изрядно и нервов потянули

В 2013 году защитил диссертацию, по прежнему работал в университете, потихоньку начал заниматься бизнесом — на факультете преподаватели организовались (еще задолго до моего появления) и каждый оказывал услуги по своему направлению, по факту все были связаны только общим директором и юр.лицом, каждый работал на себя (и иногда в команде, на сложных объектах), только отдавал процент за общую организацию всего дела.

( Читать дальше )

Закрываем часть позиции в ETF на финансовый сектор США

- 24 сентября 2021, 10:46

- |

* Капитал 1 уровня

Повторим наши основные тезисы, которые мы писали в обзорах отчётности за 2Q21.

1) Из банковских акций можно покупать Citigroup, держать Wells Fargo и Goldman Sachs**. У этих компаний, на наш взгляд, сохраняется достаточный upside. Остальные финансовые корпорации можно держать в портфеле с пониманием, что 20%+ годовых от текущих уровней на них вряд ли можно заработать.

2) В связи с грядущим ростом ставки ФРС ритейл банки могут улучшить свои показатели по классическому кредитному бизнесу. Низкие или нулевые ставки этот бизнес убивают, т.к. не оставляют разницы между фондированием и ставками по кредитам. С другой стороны, на этот бизнес давит бурное развитие BNPL (сервисов с беспроцентной рассрочкой платежей).

( Читать дальше )

ФРС заявила о прохождении пика лёгких денег. Обзор на решение ФРС

- 23 сентября 2021, 16:08

- |

ФРС вчера заявил о том, что приступит, вероятно, уже в ноябре к сокращению скупки активов.

🤔 Почему рынки не упали, так как сокращать плохо?

Дело в том, что ФРС не стала сокращать скупку активов резко, то есть ранее большинство прогнозов строилось на том, что сокращение будет с ноября и по конец первого квартала 2022 года, но Пауэлл на пресс-конференции объявил, что сокращать будут аж до середины 2022.

☝🏻 А главное то, что Пауэлл на пресс-конференции заявил, что ФРС США достигли значительного прогресса в целях инфляции и в безработице.

🧐 У меня лично осталось много вопросов по вчерашнему дню ФРС, но давайте по порядку:

ФРС понизили свой прогноз по экономическому росту относительно июньского прогноза с 7% до 5.9%. Пауэлл на пресс-конференции объяснил это тем, что есть проблемы с цепочками поставок, с наймом, с медленным восстановлением в наиболее пострадавших областях от пандемии.

( Читать дальше )

Обзор компании Ideanomics (IDEX)

- 20 сентября 2021, 12:46

- |

Ideanomics, Inc. — американская компания из сектора Услуг, разработчик финансовых услуг и финансовых технологий. Предлагает решения по закупкам, финансированию, зарядке и управлению энергопотреблением для операторов коммерческих электромобилей. Способствует внедрению электромобилей, собирая синергетическую экосистему дочерних компаний и инвестиций по трем ключевым компонентам электромобилей: транспортные средства, зарядка и энергия.

Сначала о стратегии. Компания #IDEX очень активна на рынке M&A (слияний и поглощений):

☑️ 15 января 2021 г. приобрела 100% частной компании Wireless Advanced Vehicle Electrification, которая является ведущим поставщиком решений для индуктивной (беспроводной) зарядки электромобилей средней и большой мощности. Среди клиентов WAVE – принадлежит крупнейшая в США автобусная система для электромобилей, в число его партнеров входят Kenworth, Gillig, BYD, Complete Coach Works и Министерство энергетики.

( Читать дальше )

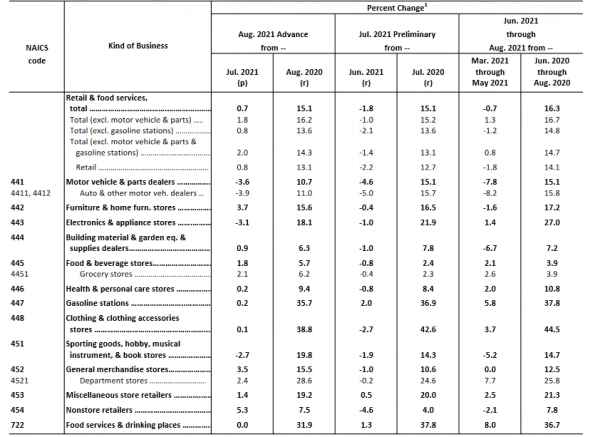

Гадаю на розничных продажах и пособиях США.

- 16 сентября 2021, 17:12

- |

Что тут нахрен произошло? Как получились такие цифры?

▪️Розничные продажи (м/м) +0.7% при прогнозах в -0.8% и моём прогнозе падения более 1%

▪️Розничные продажи без авто (м/м) +1.8% при прогнозах в -0.1% и моём прогнозе падения в районе полпроцента

▪️Заявки на пособия по безработице 332K при моих ожиданиях падения заявок ниже 300К и консенсус ожидании 330K

🎯 Я попал в 0 из 3 и это ОЧЕНЬ ХОРОШО❗️

Давайте разберёмся сначала в ПОЧЕМУ такие цифры, а потом в ЗНАЧЕНИЯХ! Поэтому если вам неинтересна интереснейшая скукота, то сразу в конец! Но многое упустите🤸🏻♂️

👉🏻 COVID всё-таки повлиял на экономику США, так как онлайн-продажи выросли за месяц на 5.3% — онлайн компании в плюсе! Это то, что нужно учитывать, когда планируете прогноз, так как онлайн торговля забирает на себя потери в розничной, правда, до определённого момента, так как в США есть проблемы с курьерскими службами (они работают на износ по версиям СМИ + задержки в контейнерных поставках). Это моя главная ошибка❗️

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал