SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

финрезультаты

Значимых катализаторов для акций Fix Price не наблюдается - Атон

- 28 февраля 2023, 11:09

- |

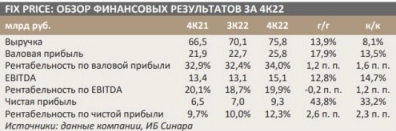

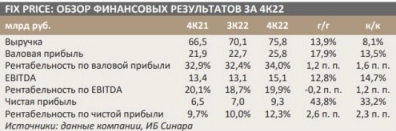

Fix Price – обзор финансовых результатов за 4К22

Как сообщалось ранее в операционной отчетности, продажи Fix Price увеличились на 13.9% г/г до 75.8 млрд руб., в основном за счет расширения торговых площадей (+15.9% г/г). LfL-продажи показали рост на 5.2% г/г в результате роста среднего чека на 9.7% (благодаря эффективному управлению ассортиментом) при одновременном снижении трафика на 4.1% из-за низкого уровня потребительской уверенности. Валовая прибыль по МСФО 16 выросла на 17.9% г/г, а валовая рентабельность увеличилась на 116 бп г/г до 34.0%, отражая эффективное управление ассортиментом и ценовую политику, а также укрепление рубля.

Административные, общие и коммерческие расходы (SG &A) за исключением расходов на износ и амортизацию в процентном отношении к выручке увеличились на 139 бп г/г вследствие роста расходов на персонал (+138 бп г/г). В результате скорректированный показатель EBITDA вырос на 12.8% г/г до 15.1 млрд руб., при этом рентабельность EBITDA несколько снизилась (-20 бп г/г) до 19.9%. Чистые финансовые расходы сократились на 10.5% г/г до 564 млн руб. на фоне снижения чистого долга (11.0 млрд руб. с учетом лизинговых обязательств, -53.3% г/г), при росте денежных средств и эквивалентов до 23.6 млрд руб. (+2.7x г/г). Отношение чистого долга к EBITDA составило 0.2х против 0.5х в прошлом году.

( Читать дальше )

Как сообщалось ранее в операционной отчетности, продажи Fix Price увеличились на 13.9% г/г до 75.8 млрд руб., в основном за счет расширения торговых площадей (+15.9% г/г). LfL-продажи показали рост на 5.2% г/г в результате роста среднего чека на 9.7% (благодаря эффективному управлению ассортиментом) при одновременном снижении трафика на 4.1% из-за низкого уровня потребительской уверенности. Валовая прибыль по МСФО 16 выросла на 17.9% г/г, а валовая рентабельность увеличилась на 116 бп г/г до 34.0%, отражая эффективное управление ассортиментом и ценовую политику, а также укрепление рубля.

Административные, общие и коммерческие расходы (SG &A) за исключением расходов на износ и амортизацию в процентном отношении к выручке увеличились на 139 бп г/г вследствие роста расходов на персонал (+138 бп г/г). В результате скорректированный показатель EBITDA вырос на 12.8% г/г до 15.1 млрд руб., при этом рентабельность EBITDA несколько снизилась (-20 бп г/г) до 19.9%. Чистые финансовые расходы сократились на 10.5% г/г до 564 млн руб. на фоне снижения чистого долга (11.0 млрд руб. с учетом лизинговых обязательств, -53.3% г/г), при росте денежных средств и эквивалентов до 23.6 млрд руб. (+2.7x г/г). Отношение чистого долга к EBITDA составило 0.2х против 0.5х в прошлом году.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Темпы роста Fix Price замедляются из-за слабых LFL показателей - Финам

- 27 февраля 2023, 14:09

- |

Сегодня Fix Price отчиталась по МСФО за четвёртый квартал 2022 года. Выручка ритейлера выросла на 13,9% г/г до 75,8 млрд руб., EBITDA – на 12,8% до 15,1 млрд руб., а чистая прибыль увеличилась на 43,8% г/г до 9,3 млрд руб. Отметим, что слабая динамика прибыли всего года связана с разовым ростом налога на прибыль и курсовыми убытками в первом полугодии.

Рост выручки и EBITDA преимущественно происходил за счёт открытия 759 новых магазинов за прошедший год и роста среднего чека примерно на уровне инфляции. При этом далее компания планирует придерживаться не менее высоких темпов открытия новых магазинов, что продолжит поддерживать выручку.

( Читать дальше )

Рост выручки и EBITDA преимущественно происходил за счёт открытия 759 новых магазинов за прошедший год и роста среднего чека примерно на уровне инфляции. При этом далее компания планирует придерживаться не менее высоких темпов открытия новых магазинов, что продолжит поддерживать выручку.

( Читать дальше )

Бизнес-модель Fix Price хорошо подходит для складывающейся ситуации - Синара

- 27 февраля 2023, 12:15

- |

Объявленные сегодня финансовые результаты Fix Price по МСФО за 4К22 нам представляются весьма сильными.

Общая выручка от реализации выросла на 14 % г/г до 76 млрд руб. (показатель, который уже раскрывался в операционных результатах, свидетельствует о некотором замедлении роста по сравнению с 3К22), валовая прибыль — на 18% г/г до 26 млрд руб., рентабельность по валовой прибыли — на 1,2 п. п. до 34,0% (благодаря оптимизации ассортимента), EBITDA — на 13% г/г до 15 млрд руб.

При этом рентабельность по EBITDA лишь незначительно снизилась (на 0,2 п. п. в годовом сопоставлении) и составила 19,9%, так как повышение рентабельности по валовой прибыли нивелировалось увеличением транспортных затрат, а также расходов на оплату труда, аренду и некоторых других элементов в составе общих, коммерческих и административных затрат.

ИБ «Синара»

Общая выручка от реализации выросла на 14 % г/г до 76 млрд руб. (показатель, который уже раскрывался в операционных результатах, свидетельствует о некотором замедлении роста по сравнению с 3К22), валовая прибыль — на 18% г/г до 26 млрд руб., рентабельность по валовой прибыли — на 1,2 п. п. до 34,0% (благодаря оптимизации ассортимента), EBITDA — на 13% г/г до 15 млрд руб.

При этом рентабельность по EBITDA лишь незначительно снизилась (на 0,2 п. п. в годовом сопоставлении) и составила 19,9%, так как повышение рентабельности по валовой прибыли нивелировалось увеличением транспортных затрат, а также расходов на оплату труда, аренду и некоторых других элементов в составе общих, коммерческих и административных затрат.

Бизнес-модель Fix Price хорошо подходит для складывающейся сегодня ситуации, поскольку покупатели больше обращают внимание на цены (и ценностное предложение в целом), что было отражено и в операционных результатах. Финансовая отчетность за 4К22 указывает и на способность Fix Price удерживать показатели рентабельности на высоких уровнях в текущих операционных и экономических условиях, в свете чего мы позитивно оцениваем новости.Белов Константин

ИБ «Синара»

Квартальные результаты Baidu оказались лучше ожиданий и консенсус-прогнозов - Синара

- 22 февраля 2023, 21:04

- |

Согласно опубликованному сегодня отчету Baidu за 4К22 и 2022 г., квартальная выручка практически не изменилась по сравнению с результатом годичной давности, составив CNY33,1 млрд (опрошенные Bloomberg аналитики ожидали CNY32,06 млрд). Скорректированная прибыль в расчете на ADS составила $15,25 и на 16% превысила консенсус-прогноз в $13,19. Стоимость акций Baidu выросла на 7,6% в ходе расширенных торгов.

В 4К22 себестоимость реализации снизилась на 2% г/г, общие, коммерческие и административные расходы — на 9%, а расходы на исследования — на 23%, благодаря чему операционная прибыль выросла на 135% г/г.

По итогам 2022 г. чистая прибыль по ОПБУ упала на 26% даже при неизменной выручке и резком сокращении расходов. Компания понесла значительные убытки от переоценки инвестиций по справедливой стоимости (CNY 3,9 млрд), а также от обесценения долгосрочных инвестиций (CNY 3,0 млрд). Так как это разовый фактор, стоит отметить увеличение скорректированной операционной прибыли в 2022 г. на 22% г/г.

Совет директоров Baidu санкционировал новую программу выкупа акций на сумму до $5 млрд (10,3% рыночной капитализации), которая рассчитана на срок до 31 декабря 2025 г.

( Читать дальше )

В 4К22 себестоимость реализации снизилась на 2% г/г, общие, коммерческие и административные расходы — на 9%, а расходы на исследования — на 23%, благодаря чему операционная прибыль выросла на 135% г/г.

По итогам 2022 г. чистая прибыль по ОПБУ упала на 26% даже при неизменной выручке и резком сокращении расходов. Компания понесла значительные убытки от переоценки инвестиций по справедливой стоимости (CNY 3,9 млрд), а также от обесценения долгосрочных инвестиций (CNY 3,0 млрд). Так как это разовый фактор, стоит отметить увеличение скорректированной операционной прибыли в 2022 г. на 22% г/г.

Совет директоров Baidu санкционировал новую программу выкупа акций на сумму до $5 млрд (10,3% рыночной капитализации), которая рассчитана на срок до 31 декабря 2025 г.

( Читать дальше )

Опубликованные финансовые результаты Юнипро за 2022 год сильные - Атон

- 20 февраля 2023, 11:25

- |

Юнипро представила результаты за 2022 по МСФО

Выручка компании выросла на 20% г/г до 105.8 млрд руб., а показатель EBITDA — на 40% до 42 млрд руб. за счет благоприятных цен на электроэнергию и превышения изначального прогноза компании по генерации на 2022. Юнипро увеличило чистую прибыль в 2.6 раза до 21.3 млрд руб. Чистая денежная позиция компании составляет 27 млрд руб.

Что касается возможных дивидендов, в этом вопросе по-прежнему нет ясности, поскольку материнская компания Uniper классифицировала инвестиции в Юнипро как активы, деятельность по которым прекращена. Uniper планирует продать Юнипро, но согласие правкомиссии РФ на эту сделку пока не получено, а кроме того, непонятно, кто может стать потенциальным покупателем актива. Теоретически, в случае возобновления выплат, дивидендная доходность, по нашему мнению, превысит 20%, что в принципе и привлекает нас в акциях Юнипро.

Выручка компании выросла на 20% г/г до 105.8 млрд руб., а показатель EBITDA — на 40% до 42 млрд руб. за счет благоприятных цен на электроэнергию и превышения изначального прогноза компании по генерации на 2022. Юнипро увеличило чистую прибыль в 2.6 раза до 21.3 млрд руб. Чистая денежная позиция компании составляет 27 млрд руб.

Компания представила сильные финансовые результаты. Исходя из показателей отчетности, бумага торгуется с мультипликаторами P/E 4.7x и EV/EBITDA 1.7x — это все еще очень дешево, несмотря на хорошую динамику стоимости (+21% с начала года).Атон

Что касается возможных дивидендов, в этом вопросе по-прежнему нет ясности, поскольку материнская компания Uniper классифицировала инвестиции в Юнипро как активы, деятельность по которым прекращена. Uniper планирует продать Юнипро, но согласие правкомиссии РФ на эту сделку пока не получено, а кроме того, непонятно, кто может стать потенциальным покупателем актива. Теоретически, в случае возобновления выплат, дивидендная доходность, по нашему мнению, превысит 20%, что в принципе и привлекает нас в акциях Юнипро.

Результаты Русгидро за 4 квартал разочаровали инвесторов - Синара

- 20 февраля 2023, 10:58

- |

РусГидро отчиталась о финансовых результатах за 4К22 по РСБУ. Выручка выросла на 8,9% г/г до 48,2 млрд руб., однако EBITDA упала на 5% г/г до 18,9 млрд руб. Компания сообщила о чистом убытке в 22,3 млрд руб. против чистой прибыли в 7 млрд руб. в 4К21. В финансовой отчетности по РСБУ РусГидро не консолидирует результаты дальневосточных «дочек» (они указываются как финансовые активы).

Генерация энергии на ГЭС РусГидро в европейской части России снизилась на 2% г/г до 9,3 млн МВт*ч в 4К22, а генерация в Сибири — на 39,4% до 3,9 млн МВт*ч. Эти слабые показатели стали результатом разнообразия погодных условий, а также крайне низкого уровня воды в Енисее. Вместе с тем слабые операционные результаты частично компенсировал рост спотовых цен (на 3,6% г/г в первой ценовой зоне и на 26% г/г — во второй).

ИБ «Синара»

Генерация энергии на ГЭС РусГидро в европейской части России снизилась на 2% г/г до 9,3 млн МВт*ч в 4К22, а генерация в Сибири — на 39,4% до 3,9 млн МВт*ч. Эти слабые показатели стали результатом разнообразия погодных условий, а также крайне низкого уровня воды в Енисее. Вместе с тем слабые операционные результаты частично компенсировал рост спотовых цен (на 3,6% г/г в первой ценовой зоне и на 26% г/г — во второй).

Чистая прибыль ушла в минус на фоне увеличения сальдо прочих доходов и расходов на 28,6 млрд руб., включая переоценку финансовых вложений (в дальневосточные дочерние компании). Мы рассматриваем результаты как негативные для настроений в отношении акций РусГидро.Тайц Матвей

ИБ «Синара»

Результаты Юнипро подтверждают крепкий инвестиционный профиль компании - Промсвязьбанк

- 17 февраля 2023, 21:11

- |

Юнипро представила ожидаемо сильные финансовые результаты за 2022 год по стандартам МСФО. Компания продемонстрировала рост показателей на фоне увеличения выработки электроэнергии и роста цен на рынке на сутки вперед (РСВ). Существенный рост чистой прибыли связан с восстановлением признанного ранее убытка от обесценения активов. Отчетность нейтральная для акций компании.

Чистая прибыль Юнипро по МСФО за 2022 год выросла в 2,6 раза по сравнению с предыдущим годом, до 21,3 млрд руб. EBITDA выросла на 39,4%, до 42,0 млрд руб. Выручка составила 105,8 млрд руб. (+20,0%).

Увеличение выручки обусловлено ростом выработки и цен на электроэнергию на фоне роста энергопотребления. Максимальный вклад в рост производства электроэнергии внесла Березовская ГРЭС: объемы выработки электростанции в 2022 году были в 2,4 раза выше относительно предыдущего года, что обусловлено, помимо растущего потребления, снижением генерации ГЭС Сибири. Рост цен на рынке РСВ в 1 ценовой зоне составил 3%, во 2 ценовой зоне – 24%.

( Читать дальше )

Чистая прибыль Юнипро по МСФО за 2022 год выросла в 2,6 раза по сравнению с предыдущим годом, до 21,3 млрд руб. EBITDA выросла на 39,4%, до 42,0 млрд руб. Выручка составила 105,8 млрд руб. (+20,0%).

Увеличение выручки обусловлено ростом выработки и цен на электроэнергию на фоне роста энергопотребления. Максимальный вклад в рост производства электроэнергии внесла Березовская ГРЭС: объемы выработки электростанции в 2022 году были в 2,4 раза выше относительно предыдущего года, что обусловлено, помимо растущего потребления, снижением генерации ГЭС Сибири. Рост цен на рынке РСВ в 1 ценовой зоне составил 3%, во 2 ценовой зоне – 24%.

( Читать дальше )

Чистая прибыль Юнипро по итогам 2022 года взлетела в 2,6 раза после корректировки обесценений - Финам

- 17 февраля 2023, 16:20

- |

В пятницу, 17 февраля, «Юнипро» представила результаты за 4-й квартал и весь 2022 год по МСФО. Отчет вышел довольно сильный: выручка по году впервые в истории компании перевалила за порог 100 млрд руб., показав рост на 20% (г/г) до 105,8 млрд руб., EBITDA увеличилась на 41% (г/г) до 42,0 млрд руб., чистая прибыль акционеров – на 158% (г/г) или в 2,6 раза до 21,3 млрд руб.

Главным сюрпризом для рынка обернулась корректировка суммы обесценения активов, которая стала основной причиной столь сильного роста годовой прибыли. В 1-м квартале «Юнипро» показала убыток от обесценения активов в размере 19,1 млрд руб., который был вызван усилением страновых рисков, но в 4-м квартале в связи с улучшением макроэкономических прогнозов убыток в размере 10,2 млрд руб. был восстановлен. В результате обесценение основных средств и нематериальных активов по итогам года составило 9,0 млрд руб., что на 22% меньше значений 2021 года.

В остальном динамику финансовых результатов «Юнипро» можно назвать ожидаемой. Рост выручки и EBITDA определила Березовская ГРЭС после того, как 3-й энергоблок был вновь запущен весной 2021 года и начал получать платежи за мощность по ДПМ.

( Читать дальше )

Главным сюрпризом для рынка обернулась корректировка суммы обесценения активов, которая стала основной причиной столь сильного роста годовой прибыли. В 1-м квартале «Юнипро» показала убыток от обесценения активов в размере 19,1 млрд руб., который был вызван усилением страновых рисков, но в 4-м квартале в связи с улучшением макроэкономических прогнозов убыток в размере 10,2 млрд руб. был восстановлен. В результате обесценение основных средств и нематериальных активов по итогам года составило 9,0 млрд руб., что на 22% меньше значений 2021 года.

В остальном динамику финансовых результатов «Юнипро» можно назвать ожидаемой. Рост выручки и EBITDA определила Березовская ГРЭС после того, как 3-й энергоблок был вновь запущен весной 2021 года и начал получать платежи за мощность по ДПМ.

( Читать дальше )

Вкладываться в Юнипро рискованно в связи с неясностью с контролирующим акционером - Синара

- 17 февраля 2023, 14:34

- |

Выручка выросла на 15,4% г/г до 28,2 млрд руб., EBITDA — на 8,8% г/г до 9,9 млрд руб., чистая прибыль достигла 16,1 млрд руб. против чистого убытка в 4,3 млрд руб. в 4К21.

Опубликованные результаты оказались ниже наших ожиданий по выручке на 6,7%. Вместе с тем компания сообщила о меньших, чем ожидалось, затратах на покупную энергию и других расходах, что компенсирует более низкий, чем наш прогноз, результат по выручке.

EBITDA, соответственно, превзошла наши ожидания на 1,7%, а чистая прибыль — в 2,5 раза: мы не ожидали положительной переоценки основных средств на 11 млрд руб.

Компания накопила 27,1 млрд руб. чистых денежных средств к концу 2022 г.

Юнипро не станет проводить телеконференцию, посвященную результатам.

Опубликованные результаты оказались ниже наших ожиданий по выручке на 6,7%. Вместе с тем компания сообщила о меньших, чем ожидалось, затратах на покупную энергию и других расходах, что компенсирует более низкий, чем наш прогноз, результат по выручке.

EBITDA, соответственно, превзошла наши ожидания на 1,7%, а чистая прибыль — в 2,5 раза: мы не ожидали положительной переоценки основных средств на 11 млрд руб.

Компания накопила 27,1 млрд руб. чистых денежных средств к концу 2022 г.

Мы считаем результаты позитивными для акций и поддерживающими наш рейтинг «Покупать». Вместе с тем мы подчеркиваем рискованность вложений в эмитента в связи с неясностью с контролирующим акционером: немецкая Uniper, которой принадлежит 83,7% Юнипро, дистанцировалась от российской дочерней компании и планирует продать свою долю. Государство пока не одобрило продажу актива. Кроме того, после смены собственника может радикально измениться дивидендная политика компании.ИБ «Синара»

Юнипро не станет проводить телеконференцию, посвященную результатам.

Прибыль Amazon сильно занижена из-за значительных амортизационных отчислений - Синара

- 16 февраля 2023, 16:59

- |

Динамика котировок Amazon, которые за год снизились на 37%, оказалась хуже, чем у конкурентов. За тот же период акции eBay подешевели на 16%, а индекс S&P 500 снизился на 6%. В начале февраля появилось сообщение Amazon об убытке по ОПБУ за 2022 г., а руководство компании предупредило об ожидаемом снижении темпов роста выручки до 6% г/г в 1К23. Сложная экономическая ситуация привела к тому, что рост доходов бизнеса облачных вычислений (AWS) замедлился до 20% г/г в 4К22, и это самый низкий темп с тех пор, как компания начала отчитываться по данному сегменту. Учитывая новые данные, мы корректируем в сторону снижения прогнозы финансовых показателей компании — но и рыночные котировки, по нашему мнению, уже отражают эти данные. Коэффициент EV/EBITDA 2023П, исходя из наших прогнозов, составляет 13,4. После корректировки модели целевая цена по акциям Amazon снижается до $140 за штуку (‑18% к прежней), при этом мы оставляем без изменения рейтинг «Покупать».

Катализаторы: ускорение роста выручки; повышение рентабельности.

( Читать дальше )

Катализаторы: ускорение роста выручки; повышение рентабельности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал