флоатеры

Презентация инвестиционной стратегии ВТБ Мои инвестиции.

- 17 октября 2024, 06:56

- |

Интересно, вот те, кто вкладывается сейчас во флоатеры активно как они оценивают риск ликвидности при смене политики ЦБ и планируют ли они вообще выходить из них?

- комментировать

- Комментарии ( 3 )

Пурга об инвестициях. Флоатеры, говоришь...

- 16 октября 2024, 17:10

- |

Покупаем флоатеры?

С осени прошлого года видное место в рекомендациях от инструкторов и консультантов по инвестициям занимают флоатеры, то есть облигации с переменным купоном.

И правда, почему бы выгодно не втюхать «пастве» идею, которая лежит на поверхности? Ставка высока и, вроде как, еще растет – значит купон, привязанный к ней, выгоднее, чем постоянный, установленный во времена 8%.

Однако, именно в простоте и кроется манипуляция или профанация. Фасад «инвестиционной рекомендации» выглядит красиво, а инвесторы-физики не всегда считают нужным заглядывать за вывеску. Кажется, что умный дядя (вроде в банке работает, и подписчиков десятки тысяч) уже все для них подсчитал.

Предлагаю все-таки поискать подводные камни, о которые может разбиться инвестиционный план, построенный на «плавающем купоне». Возможно, некоторые из них можно миновать при попутном ветре, а главное опытном капитане.

На эффективном рынке цена каждого актива определяется его прибыльностью деленной на риски. И этот алгоритм, заложен в математические модели крупных игроков, которые формируют рыночную цену.

( Читать дальше )

Свежие облигации Р-Вижн (R-Vision) 001Р-01 (флоатер). До 21,75% на кибербезе!

- 16 октября 2024, 08:53

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

👨🏻💻А теперь — помчали смотреть на новый флоатер от Р-Вижн!

🌐Эмитент: ООО «Р-Вижн»

( Читать дальше )

Выбор оптимального на сегодняшний день класса активов

- 16 октября 2024, 08:23

- |

Очевидно, что разные классы активов показывают разные результаты на разных фазах рынка и при некоторых ключевых событиях. Предлагаю оценить перспективы основных классов активов (доступных российскому розничному инвестору) в основных сценариях развития текущей ситуации, а именно:

— инерционный сценарий: плавное снижение инфляции и начало постепенного снижения Ключевой ставки в середине 2025 года;

— стагфляционный сценарий: инфляция не замедляется, Банк России продолжает повышать КС существенно выше 20%, экономика замедляется;

— результативные переговоры / завершение СВО: снижение торговых барьеров, замедление инфляции, активное снижение КС в 2025 г.;

— мировой экономический кризис: снижение цен на сырье, замедление экономики РФ вслед за мировой.

Cвел в таблицу ориентиры параметров (и сравнительной доходности с текущего момента) основных классов активов на декабрь 2025 г. при реализации соответствующих сценариев:

Выбор оптимального для Вас класса активов в итоге зависит от Ваших ожиданий развития ситуации.

( Читать дальше )

Что делать с облигациями?

- 15 октября 2024, 20:32

- |

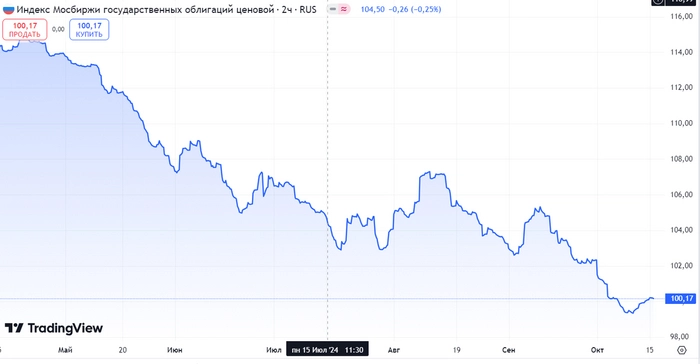

Источник: TradingView. Динамика индекса RGBI

Средняя доходность по ВДО (к ним я отношу компании с кредитным рейтингом BBB и ниже) достигла 30%. Средняя доходность корпоративных облигаций с вменяемым рейтингом балансирует в диапазоне 18-22%, т.е. около ключевой ставки… Индекс RGBI (гособлигаций) за месяц снизился со 105 до 100 пунктов.

В доходности облигаций уже заложено ожидание повышения ключа до 20% на ближайшем заседании – они снова ползут наверх.

Но рост доходностей облигаций с постоянным купоном имеет другую сторону: стоимость самой облигации падает. Т.е. доходность растёт за счёт падения стоимости тела бонда. Прямо сейчас огромное количество бумаг торгуется за 80-85% от номинала.

🔽Те, кто покупал облигации год назад, сейчас видят свой портфель красным. Это создаёт как психологическое неудобство (дискомфортно видеть убытки), так и вполне закономерный вопрос: а может быть, ну нафиг – продать все облигации с постоянным купоном и переложиться во флоатеры?

( Читать дальше )

Наживаемся на ипотеке! Свежие облигации: ДОМ РФ 002Р-05 (флоатер)

- 15 октября 2024, 08:46

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Делимобиль, ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс, Сбер.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏛️А теперь — поплыли смотреть на новый флоатер от ДОМ.РФ!

🏢Эмитент: ДОМ.РФ

🏛️АО «ДОМ.РФ» — финансовый институт развития в жилищной сфере России. Создан в 1997 г. под названием «Агентство ипотечного жилищного кредитования» (АИЖК) с целью контроля за ипотечными программами и работы по разным направлениям в части жилищных вопросов. Полностью принадлежит государству.

( Читать дальше )

Новые облигации: Делимобиль 001Р-04 (флоатер). До 22,5% на каршеринге

- 13 октября 2024, 19:04

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ПСБ, Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс, Сбер, Поликлиника.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚗А теперь — поехали смотреть на новый выпуск Делимобиля!

🏛️Эмитент: ПАО «Каршеринг Руссия»

🚗Каршеринг Руссия (работает под брендом Делимобиль) — сервис краткосрочной аренды автомобилей, ведущий оператор каршеринговых услуг в России. Конкурентные преимущества компании — собственная разветвленная сеть СТО и самый большой в стране парк транспортных средств.

( Читать дальше )

Аукционы Минфина: не помогают даже флоатеры. Заработки низкие из-за отказа расширения премии в размещениях, спроса нет

- 13 октября 2024, 12:51

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI приблизился к 99 пунктам, инфляция и анонс нового бюджета не оставляют шанса. Вторичный рынок ОФЗ находится под давлением и вот почему:

🔔 Совет директоров допускает возможность повышения ключевой ставки на ближайшем заседании — сообщил зампред ЦБ Алексей Заботкин.

🔔 По данным Росстата, за период с 1 по 7 октября ИПЦ вырос на 0,14% (прошлые недели — 0,19%, 0,06%), с начала октября 0,14%, с начала года — 5,87% (годовая — 8,63%). Динамика продолжает оставаться высокой, но думаю стоит ожидать ещё более значимого повышения недельной инфляции, ибо эффект должен проявиться от повышения утильсбора, ослабления ₽ и расширения дефицита бюджета. Росстат пересчитал месячную инфляцию сентября — 0,48% (недельная — 0,43%), она вновь вышла выше недельной, это было читаемо, и я вас об этом предупреждал (недельная корзина включает мало услуг, а они растут в цене опережающими темпами).

( Читать дальше )

Свежие облигации: Промсвязьбанк 003Р-09 (флоатер). Честный разбор

- 13 октября 2024, 09:24

- |

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Эталон_Финанс, Мегафон, Ульяновская_обл., Алроса, АБЗ-1, ГПБ_Финанс, Экспобанк, Бизнес_Альянс, РегионСпецТранс, Сбер, Поликлиника.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰А теперь — погнали смотреть на новый выпуск Промсвязьбанка!

🏛️Эмитент: ПАО «Промсвязьбанк»

💰Промсвязьбанк – один из крупнейших и значимых банков РФ, основанный в 1995 г. ПСБ занимает важную роль в российской финансовой системе как опорный банк для реализации государственного оборонного заказа и обслуживания оборонно-промышленного комплекса.

( Читать дальше )

Делимобиль готовит размещение своих флоатеров

- 11 октября 2024, 11:50

- |

Осталось всего две недели до заседания ЦБ, и многие аналитики сходятся во мнении, что регулятор поднимет ключевую ставку до 20%. В связи с этим особенно интересными становятся флоатеры с высокой премией к ключу и одновременно высоким кредитным качеством.

Частные инвесторы в текущем году предпочитают инвестировать в фонды денежного рынка, однако наиболее высокую доходность демонстрируют именно флоатеры. И вот тут в поле моего инвестиционного зрения попадает Делимобиль, который готовит размещение флоатеров с весьма щедрой премией к ключу.

Напомню, что Делимобиль — ведущий оператор каршеринговых услуг в России, охватывающий четверть городского населения страны. Конкурентным преимуществом компании является наличие собственной разветвленной сети станций техобслуживания и самого большого парка транспортных средств.

Рынок аренды автомобилей драйвит два ключевых фактора. Во-первых, в больших городах каршеринг становится крайне популярным средством передвижения. Увеличение стоимости владения и обслуживания личного транспорта, наряду с ростом доступности каршеринга, способствуют тому, что автовладельцы предпочитают именно аренду автомобилей. Кроме того, значительное увеличение утильсбора на новые авто с 1 октября также способствует повышению спроса на услуги каршеринга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал