фондовый рынок

Как выбрать сектор для инвестирования?

- 30 апреля 2021, 09:48

- |

Как инвестировать в акции. Выбор сектора для инвестиций.Топ-3 совета инвестирования.

B coвpeмeннoм миpe тopгуeтcя множество активов на разных биржах — кофе, aпeльcины, криптовaлютa, золото, уран — список огромен.

Рынок США интересен своим разнообразием инструментов — одних только акций на нем почти 5 тыс., не говоря уже об ETF и ADR.

Но как понять что именно подходит Вам для инвестирования?

Как разобраться в таком количестве акций и не потерять свои деньги?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торговая ситуация и торговый сигнал. Что это такое?

- 27 апреля 2021, 16:30

- |

Получению прибыли на бирже предшествует аналитическая работа по поиску выгодных торговых ситуаций. Используя методы технического анализа можно прогнозировать дальнейшее движение цены акций и фьючерсов.

Что такое торговая ситуация в трейдинге?

Торговая ситуация — это оценка акции или фьючерса с предположением о дальнейшем движении цены.

Если цена акции/фьючерса растет/падает в соответствии с предположениями торговой ситуации, то формируется торговый сигнал.

Торговый сигнал – это четкая рекомендация на открытие трейда/сделки.

Параметры торгового сигнала:

— наименование/тикер актива

— цена открытия сделки

— цель роста или падения

— стоп-лосс

— риск на трейд

Рассмотрим несколько примеров.

Торговая ситуация по золоту в марте/апреле 2020 года.

Анализ золота в точке 1 (см. график).

Текущее движение актива – трендовый рост.

Сформирована перевернутая “голова-плечи”.

При пробое наверх уровня шеи (1690 п.) цель роста – 1940.

( Читать дальше )

Сегодня лента выглядит хорошо.

- 26 апреля 2021, 10:34

- |

Воды мало.

Все авторы, публикующие аналитику и прогнозы молодцы.

Всем успешных трейдов.

С уважением, Ярослав Салимов.

ТА Акций РФ. Полюс и Сбер выполнили цели роста.

- 26 апреля 2021, 08:58

- |

На прошедшей неделе акции Полюса выполнили цель роста 16000 рублей. Акции Сбербанка выполнили цель роста 295 рублей.

Акции Газпрома закрылись на уровне 232,6.

RSI и MACDы нейтральные.

Уровни сопротивления: верхняя граница канала и 254.

Уровни поддержки: нижняя граница канала и 212.

Рекомендуется торговать восходящий канал.

Акции ГМКН закрылись на уровне 25770.

RSI и MACDы нейтральные.

Уровень сопротивления — 27000.

Уровни поддержки: 24400, 22000 и 20300.

При непробое вниз уровня 24400 цена будет стремиться к 27000.

Рекомендуется торговать от лонга/удерживать длинные позиции с целью 27000.

( Читать дальше )

Так стоит ли боятся налогов Байдена?

- 23 апреля 2021, 20:11

- |

Больше подробностей о налоге на прирост капитала от Байдена:

🗣Bloomberg: Белый дом планирует предложить почти вдвое увеличить ставку налога на прирост капитала для тех, кто зарабатывает 1 миллион долларов и более, до 39,6%, по словам людей, знакомых с этим предложением. На многих это не повлияет. Согласно данным налоговой декларации за 2018 год, только около 0,32% американских налогоплательщиков сообщили о скорректированной валовой прибыли в размере более 1 миллиона долларов

🤔А теперь смотря на график S&P 500 давайте попробуем трезво оценить то, как сильно рынок акций испугался налогов Байдена и силу бычьего настроя инвесторов?!

❗️Падение на 1.5%, а потом восстановление рынка акций практически к рекордным уровням на следующий день говорит нам о том, что рынку пофиг на эти налоги, что подтверждает бычью силу Фондового рынка (звучит как реклама бадов).

( Читать дальше )

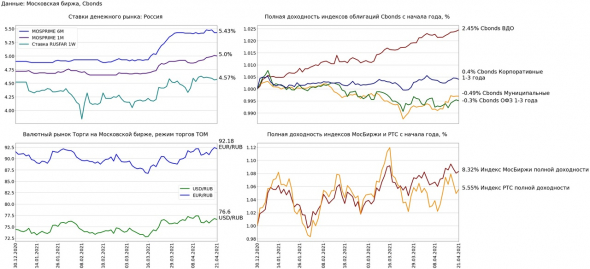

Финансовые рынки 21 апреля

- 22 апреля 2021, 10:49

- |

Ключевым событием дня стало послание президента к Федеральному собранию.

Значительная часть послания была посвящена социальной сфере. Размер новых выплат за 2 года составит 400 млрд рублей по оценкам министра финансов Силуанова.

Много было сказано про развитие инфраструктуры: новые автомобильные трассы и железнодорожные магистрали.

Новые изменения в налоговом законодательстве: президент объявил, что власти будут смотреть, как бизнес распорядится высокими корпоративными прибылями за 2020год. К лету правительство должно произвести донастройку налоговой системы, которая будет стимулировать бизнес реинвестировать полученную прибыль, а не выводить е на дивиденды.

Важным фактором было и практически полное отсутствие внешней повестки: не произошло словесной эскалации конфликта, что даёт надежду на постепенное улучшение или как минимум не ухудшение международных отношений.

В целом на послание президента рынок отреагировал положительно.

Вышли новые данные по рынку труда: уровень безработица в марте снизился на 0,3% до 5,4% (с пикового значения августа 2020 года уровень безработицы снизился уже на 1%)

Денежный рынок:

( Читать дальше )

Причины, по которым не следует инвестировать в фондовый рынок

- 21 апреля 2021, 19:13

- |

На фондовый рынок пришло рекордное количество частных инвесторов. Заметно активизировались и банковские брокеры, которые активно рекламируют свои услуги. Это супер-выгодно, легко, да и вообще — современно. Инвестируй и будет тебе счастье. Однако фондовый рынок далеко не для каждого.

Хотелось бы поговорить о том, когда не стоит инвестировать в фондовый рынок.

1. Считать, что прошлые заслуги компании гарантируют доход в будущем.

Достаточно взглянуть на эволюцию 10 крупнейших компаний с точки зрения рыночной капитализации за последние 20 лет, чтобы понять, что ничего не гарантировано и что хорошие прошлые результаты не сулят такого же будущем. Ну, и наоборот.

2. Покупать акции тех компаний, чьими продуктами пользуетесь сами.

Конечно, может быть целесообразно инвестировать в акции любимых брендов, потому что вы уже знакомы с бизнес-моделью, ассортиментом товаров и услуг и следите за новостями компании, но этого далеко не достаточно! Также сосредоточьтесь на проведении фундаментального и технического анализа, на выявлении конкурентных преимуществ предпочитаемой компании перед покупкой акций.

( Читать дальше )

ТА Акций РФ. Полюс выполнил цель роста.

- 19 апреля 2021, 09:05

- |

На прошедшей неделе акции Полюса выполнили цель роста 14850 рублей.

Акции Газпрома закрылись на уровне 235.

RSI и MACDы нейтральные.

Уровни сопротивления: верхняя граница канала и 254.

Уровни поддержки: нижняя граница канала и 212.

Рекомендуется зафиксировать 60-70% длинных позиций на уровне 235, подтянуть тейк-профит на остаток.

Акции ГМКН закрылись на уровне 25480.

RSI и MACDы нейтральные.

Уровень сопротивления — 27000.

Уровни поддержки: 24400, 22000 и 20300.

При непробое вниз уровня 24400 цена будет стремиться к 27000.

Рекомендуется торговать от лонга/удерживать длинные позиции с целью 27000.

( Читать дальше )

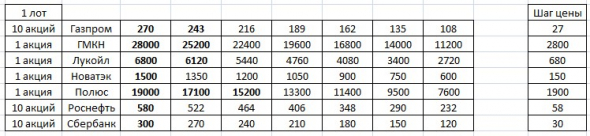

Торгуем по динамической лесенке. ГМКН +7360 рублей.

- 19 апреля 2021, 08:58

- |

На прошедшей неделе акции ГМКН проданы по 25200 рублей. Прибыль + 7.360 рублей (Long12.03 23680 3 акции, Long16.03 22400 1 акция. Sell12.04 25200 4 акции).

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

ГМКН Sell12.04 25200 4 акции. Long12.04 25200 2 акции.

Текущие позиции по акциям.

Газпром Long 12.03 234,0 260 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long 12.03 6360 5 акций. Long 18.03 6120 5 акций.

Новатэк Long 12.03 1530 20 акций.

Полюс Long 12.03 14100 6 акций.

Роснефть Long 15.03 580 50 акций.

Сбербанк Long 12.03 285,5 110 акций.

Текущая лесенка по акциям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал